שורת הרווח

השמש והרוח נושפות בעורפה: אורמת זקוקה לחידוש מקורות האנרגיה שלה

חברת האנרגיה הירוקה שמתמקדת בקידוחים גיאותרמיים נחלשה השנה ב־22%, בעוד המתחרות שלה בת"א, אנרג'יקס ואנלייט, זינקו ב־32% וב־42% בהתאמה; הסיבה: ייצור חשמל מאנרגיה סולארית ואנרגיית רוח זול בהרבה; למזלה של אורמת, נכסיה מבטיחים הכנסות ורווחיות גבוהות בשנים הבאות, ואפשרות לבחון בסבלנות לאן נושבת הרוח

שנת 2020, חרף משבר הקורונה, האירה את פניה למרבית מניות האנרגיה המתחדשת, אלה של חברות המתמקדות בייצור חשמל באמצעות אנרגיה סולארית או טורבינות רוח או טכנולוגיה לשיפור ייצור זה. כך, לדוגמה, החברה הישראלית המובילה בתחום - סולאראדג' (SolarEdge) - שנסחרת בבורסת נאסד"ק בארה"ב, יותר מהכפילה את שווייה מתחילת השנה לשווי שוק של 11.6 מיליארד דולר.

קראו עוד בכלכליסט

סולאראדג' הציגה צמיחה מרשימה בהכנסות וברווחיות, והיא דוהרת על ההתרחבות העולמית של שימוש באנרגיה סולארית. גם מניות אנרג'יקס ואנלייט, שנסחרות בתל אביב ופועלות בתחום האנרגיה הסולארית, זינקו ב־32% וב־42% מתחילת השנה בהתאמה, והן ממשיכות בעלייה החדה במחיר המניות בשנים האחרונות.

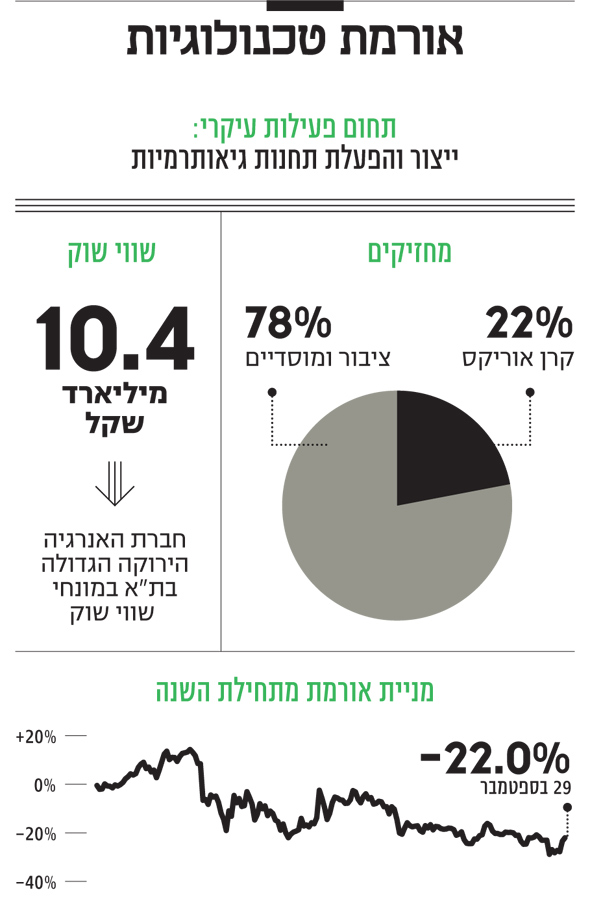

מנגד, מניית אורמת הוותיקה, שנוסדה ב־1965, מתבססת על ייצור חשמל בטכנולוגיה גיאותרמית, נסחרה בפברואר השנה בשווי שיא של 86 דולר, אך איבדה 22% משווייה מתחילת השנה, זאת חרף היציבות היחסית ברווחיות שלה. וכך, אורמת, שאנרג'יקס ואנלייט שואפות ליטול ממנה את הבכורה, או לפחות להשתוות אליה, נראית כאילו היא נמצאת מאחורי השיא. זאת בעיקר אם לא תמציא את עצמה מחדש, כפי שאכן עשתה בעבר, אך בבעלות שונה.

ב־8 בנובמבר תשיק הבורסה בתל אביב את מדד קלינטק, שיכיל את מניות ענף הקלינטק שנסחרות בה. "כלכליסט" ינתח בסדרת מאמרים את מניות חברות הקלינטק הגדולות באחוזת בית - אנרג'יקס, אנלייט ואורמת טכנולוגיות, שבה יעסוק המאמר הראשון בסדרה.

חמישה חודשים אחרי שאורמת הוכתרה כמניה הטובה ביותר ב־2016 במדד ת"א־25, רכשה חברת ההשקעות היפנית אוריקס (ORIX) במאי 2017 את השליטה (22%) בה מקרן פימי וממשפחת ברוניצקי, ויתר המניות נשארו בידי הציבור. לאורמת טכנולוגיות, שנוסדה ב־1965, יש ניסיון וידע ייחודי בפיתוח טכנולוגיה לייצור חשמל באמצעות אנרגיה גיאותרמית – ניצול מים חמים ואדים המופקים מקידוחים גיאותרמיים לשם ייצור חשמל. אורמת פועלת הן בשלב ייצור טורבינות החשמל וההקמה של המערכת לייצור חשמל (מגזר המוצרים), והן בשלב תפעול תחנות החשמל ומכירת החשמל לרשת (מגזר החשמל).

חלק מהפעילות של מגזר המוצרים נעשה עבור פרויקטים בבעלות אורמת וחלק נעשה עבור צדדים שלישיים (ההכנסות בדו"חות המאוחדים מייצגים צדדים שלישיים בלבד). אורמת נכנסה לתחום אגירת החשמל, שמהווה מגזר פעילות שלישית שלה, באמצעות רכישת ורידיטי (Viridity Energy) במרץ 2017 תמורת 35 מיליון דולר.

מכירת הטבות המס לגופים פיננסיים

לתחנות הכוח של אורמת היה בסוף 2019 כושר ייצור חשמל של 914 מגה־ואט, ולאחר שהשלימה לאחרונה את פרויקט קומפלקס Steamboat שבנבדה, היא הגיעה לכושר ייצור של 933 מגה־ואט. 93% מייצור החשמל מתבצעים באמצעות תחנות כוח גיאותרמיות; 6% מהייצור באמצעות ניצול חום שיורי לאורך תחנות דחיסה בצינורות גז טבעי בצפון ארה"ב; ו־1% באמצעות אנרגיה סולארית.

לאורמת יעד להגדיל את כושר הייצור ל־1,100 מגה־ואט עד לסוף 2022, בעיקר באמצעות פיתוח תחנות כוח גיאותרמיות נוספות בדגש על ארה"ב, בין היתר לאור מצב השווקים שם וחקיקת המס המיטיבה עם פרויקטים גיאותרמיים.

אורמת מוכרת חלק ניכר מזיכוי המס לגופים פיננסיים, ובכך זוכה בהכנסה מהותית נוספת שלא נרשמת כחלק מההכנסות בדו"חות, אך תורמת לרווח הנקי. עיקר הפעילות של מגזר החשמל של אורמת הוא בארה"ב – שהיוותה 62% מהכנסות המגזר ו־69% מכושר הייצור ב־2019. בנוסף, לאורמת פעילות מהותית בקניה, מרכז אמריקה ואינדונזיה.

למשבר הקורונה היתה השפעה מצומצמת על תחום החשמל של אורמת. עיקר ההשפעה נבע מירידה קלה בהכנסות בקניה כתוצאה משילוב של הצהרה של חברת החשמל המקומית על הקורונה ככוח עליון, שאפשרה לה לצמצם במעט את התשלום עבור התחייבויות אורמת לייצור חשמל, וירידה מסוימת במכירת החשמל בפועל בגלל ירידה בביקוש לחשמל. הפעילות בקניה ובמרכז אמריקה חושפת את אורמת לבעיה של מוסר תשלומים נמוך יחסית.

מנגד, בשבועות האחרונים קיבלה אורמת את כל ההפרשים שלא שולמו בעבר על ידי הונדורס בסך 20 מיליון דולר. כמעט כל מכירות החשמל מתבצעות במסגרת חוזים עם מחיר מובטח כשאורך מרבית החוזים הוא ליותר מ־10 שנים, עם ממוצע של 17 שנים קדימה. בעבר, לחלק מהחוזים היתה הצמדה חלקית למחיר הגז והנפט בארה"ב, אך רכיב זה כעת זניח. מצב זה מבטיח לאורמת הכנסות קבועות כל עוד אין פגיעה בהיקף הייצור שנובעת משינוי תנאי האתר, כמו ירידה בחום המאגר הגיאותרמי שמובילה לפגיעה בכושר ייצור החשמל.

כמו כן, התפרצות הר הגעש באתר Puna בהוואי הובילה להשבתת האתר מ־2018, אולם החברה צופה לחזור לפעילות באתר עד סוף השנה. אך חרף סיכונים אלו אורמת הצליחה להוביל לעלייה בהכנסות וברווחיות מגזר ייצור החשמל בשנים האחרונות, וזאת בזכות שילוב של פתיחת תחנות כוח חדשות עם התייעלות בתחנות הכוח הוותיקות.

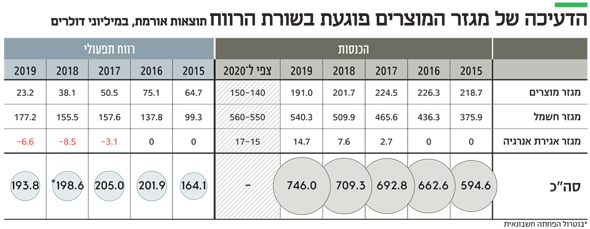

ב־2019 מגזר החשמל ייצר הכנסות של 540.3 מיליון דולר, EBITDA של 351.2 מיליון דולר ורווח תפעולי של 177.2 מיליון דולר. הפער הגדול בין ה־EBITDA ובין הרווח התפעולי נובע בעיקר מהוצאות פחת גבוהות על ההשקעה שבוצעה בעבר בתחנות הכוח. בינואר־יוני 2020 הכנסות המגזר היו 271.5 מיליון דולר והרווח התפעולי היה 104.5 מיליון דולר. ההכנסות והרווח התפעולי של מגזר החשמל צפויים להמשיך ולצמוח בעתיד הקרוב במקביל להרחבת כושר הייצור.

מגזר המוצרים מציג חולשה מתמשכת

אורמת החלה לפעול לאחרונה בתחום ייצור חשמל בטכנולוגיה סולארית (פוטו־וולטאית) בעיקר בסמוך לתחנות כוח גיאותרמיות של החברה בארה"ב. אורמת משתמשת בחשמל שמיוצר באנרגיה סולארית בעיקר לצורך הפעלת התחנה הגיאותרמית, ובעזרת הייצור העצמי היא יכולה לצמצם מהותית את עלות החשמל שהתחנה הגיאותרמית צורכת לשם הפעלתה. חיסכון זה מתבטא בעליית מכירות החשמל לרשת בתעריף של התחנה הגיאותרמית, שעל פי רוב הוא גבוה מהותית מהתעריף לייצור חשמל בטכנולוגיה פוטו־וולטאית.

מנגד, מגזר המוצרים מציג חולשה. מגזר זה הציג הכנסות ורווחיות גבוהות בשנים 2016-2014 בזכות שני פרויקטים ענקיים באינדונזיה ובצ'ילה. שיעור הרווח התפעולי בפרויקטים אלו היה חריג כלפי מעלה, והוביל לשיעור רווח תפעולי גבוה של 30% באותן שנים.

מגזר המוצרים הציג רווחיות שיא ב־2016 עם רווח תפעולי של 75 מיליון דולר, אבל לאחר מכן חלה נסיגה ברווחיות התחום, זאת בעקבות שינוי בתמהיל המכירות לפרויקטים רווחיים פחות שחלק ניכר מהם בוצע בטורקיה. בשנתיים האחרונות חלה גם ירידה חדה בצבר ההזמנות של המגזר שפחת ל־142 מיליון דולר בפברואר 2020 לעומת צבר של 281 מיליון דולר במאי 2018 – ירידה שלא ניתן לשייך להשפעת משבר הקורונה.

ייתכן מאוד שירידה זו קשורה לתחרות המתגברת מכיוונן של יצרניות חשמל לא מזהם מאנרגיה סולארית ומאנרגיית רוח, שהופך את פיתוח תחנות הכוח הגיאותרמיות לכדאי פחות. מגמה זו עלולה להתגבר בעתיד. צבר ההזמנות של מגזר המוצרים ירד מדרגה נוספת ל־66 מיליון דולר בתחילת אוגוסט, זאת, בעקבות דחיית פעילות שקשורה למשבר הקורונה.

כאשר אוריקס רכשה את אורמת היתה ציפייה בשוק ההון שהחברה היפנית תעזור לאורמת בכניסה לפעילות רבה יותר במזרח הרחוק — אזור שבו הפוטנציאל להקמת תחנות כוח גיאותרמיות הוא הגבוה ביותר. המתחרות הגדולות של תחום המוצרים של אורמת ממוקמות ביפן (מיצובישי תעשיות כבדות, פוג'י אלקטריק וטושיבה). אך ציפייה זו לא התממשה. במחצית הראשונה של 2020 הכנסות מגזר המוצרים עמדו על 91.1 מיליון דולר עם רווח תפעולי של 7.7 מיליון דולר בלבד. הירידה בצבר ההזמנות צפויה לפגוע עוד יותר בתוצאות מגזר המוצרים במחצית השנייה של השנה.

תחום זה היווה בעבר רגל מהותית של אורמת, אך כעת הרגל הזו חלשה מאוד. מנגד, הפעילות של מגזר המוצרים לצורך הקמת תחנות כוח שמשרתות את מגזר החשמל של אורמת לא נפגעה – אך אורמת לא רושמת הכנסה בגין פעילות זו.

ורידיטי: הרגל השלישית החלשה של אורמת

הרגל השלישית שאורמת בונה, כאמור, היא תחום אגירת האנרגיה באמצעות ורידיטי. לוורידיטי ידע בייעול צריכת אנרגיה של הלקוחות בעיקר באמצעות שימוש במתקני אגירת אנרגיה. החברה הקימה כמה מערכות לאגירת אנרגיה בחוף המזרחי בארה"ב, אך ההכנסות שלה עדיין לא מהותיות, והיא עדיין יוצרת הפסד תפעולי – שעמד בינואר־יוני השנה על 3 מיליון דולר. בחודש יולי רכשה אורמת מתקן אחסון אנרגיה בקליפורניה תמורת 43.9 מיליון דולר.

לאורמת עודף התחייבויות פיננסיות של 1.12 מיליארד דולר (35 מיליון דולר מתוכם מיוחסים למיעוט), עם ריבית ממוצעת של 5% על החוב. התחזית של אורמת להכנסות מגזר החשמל השנה היא 560-550 מיליון דולר. תחזית הכנסות מגזר המוצרים היא של 150-140 מיליון דולר – כלומר, הכנסות של 59-49 מיליון דולר בלבד ביולי־דצמבר – ותחזית הכנסות מגזר אגירת האנרגיה היא של 17-15 מיליון דולר. אורמת מעריכה שה־EBITDA המיוחס לבעלים השנה יהיה 383-373 מיליון דולר.

שווי השוק של אורמת הוא 3 מיליארד דולר, ובמאזני אורמת נכסים בהקמה בשווי של 394 מיליון דולר. אורמת מחזיקה (12.75%) בפרויקט גיאותרמי ענק באינדונזיה (פרויקט Sarulla), כשחלקה בחוב הפיננסי של הפרויקט הוא 133 מיליון דולר. לכן המניה נסחרת לפי מכפיל של 10.1 על ה־EBITDA המיוחס לבעלי המניות הצפוי השנה.

אורמת היא מהמובילות בעולם בתחום הפקת חשמל מאנרגיה גיאותרמית. רווחיות מגזר החשמל שלה עולה בהדרגה, ומבטיחה רגל יציבה מאוד לחברה. מנגד, חולשת מגזר המוצרים מנעה מהשיפור במגזר החשמל להגיע לשורת הרווח. הירידה החדה בעלות ייצור חשמל סולארי ובאמצעות טורבינות רוח הגבירה את התחרות לאנרגיה הגיאותרמית.

תחנות כוח גיאותרמיות משתמשות במים חמים וקיטור תת־קרקעיים לייצור חשמל. אורמת מבצעת קידוחי בארות כדי להגיע למקור החום, והיא משתמשת בטכנולוגיה ובידע שפיתחה כדי להמיר את אנרגיית החום לחשמל בתהליך שאינו פולט גזים מזהמים. החיסרון בטכנולוגיה זו הוא אי־ודאות לגבי איכותו של המאגר הגיאותרמי לפני תחילת הקמת תחנות הכוח, והוזלה משמעותית של עלות ייצור החשמל באנרגיה מתחדשת מתחרה – אנרגיה סולארית או ייצור חשמל באמצעות הרוח.

עם זאת, לאנרגיה גיאותרמית יתרונות משמעותיים אל מול הטכנולוגיות המתחרות מבחינת יציבות הפקת החשמל, והיא לא תלויה בשעות שמש או עוצמת רוח. לכן, למדינות שעומדות להתבסס בעיקר על אנרגיה מתחדשת יהיה יתרון בשמירה על רכיב של חשמל שמיוצר באמצעות אנרגיה גיאותרמית שיוכל לייצב עבורן את היצע החשמל, גם אם רכיב זה יהיה יקר יותר מחשמל שמיוצר באמצעות אנרגיה סולארית או אנרגיית רוח.

הפורטפוליו הנוכחי נותן הרבה אוויר

להערכתנו, תחום ההתמחות של אורמת מאבד בהדרגה את היתרון היחסי מול המתחרות גם במקומות שבהם תנאי השטח מתאימים לפרויקטים גיאותרמיים. גורם זה צפוי לצמצם את הצמיחה בעתיד של תחום זה. מנגד, פורטפוליו תחנות הכוח הקיים של אורמת, כמו זה שנמצא בשלבי פיתוח, צפוי להבטיח לה הכנסות ורווחיות גבוהות מאוד בשנים הבאות, ולהוות עוגן להמשך התפתחות לכיוונים של הפקת חשמל מאנרגיה סולארית ושל התמחות באגירת אנרגיה.

הכותב הוא כלכלן בחברת הייטק