צילום: אנרג'יקס

צילום: אנרג'יקס

ניתוח כלכליסט

אנרג'יקס תלויה במצב הרוח של הפולנים ובשמש בארה"ב

הרוח בגבן של חברות האנרגיה הירוקה הקפיצה את מניית אנרג'יקס ב־32% מתחילת השנה ⋅ גם ההתקדמות במרבית הפרויקטים שלה יצרה תמונה ברורה יותר לגבי הרווחיות הצפויה ⋅ כעת רק נותר לברר אם מדובר בתגובה להצלחתה העסקית, או שמא מדובר בתגובת יתר של שוק ההון לתחום אופנתי חולף ⋅ כתבה שנייה בסדרה

הזינוק החד בשווי החברות האנרגיה הירוקה, שעוסקות בייצור חשמל מאנרגיה סולארית ומאנרגיית הרוח, מעלה את השאלה אם זו תגובה להצלחות העסקיות שלהן, או שמא מדובר בתגובת יתר של שוק ההון לתחום אופנתי חולף.

קראו עוד בכלכליסט

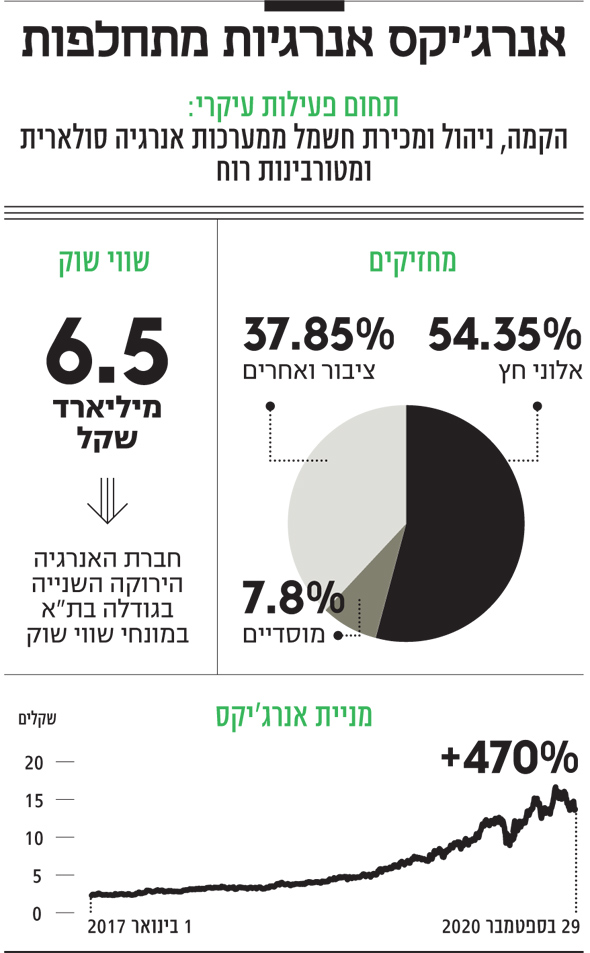

שתי החברות הציבוריות המובילות בישראל בתחום ייזום ייצור חשמל בטכנולוגיה פוטו־וולטאית (פאנלים סולאריים) ובאמצעות טורבינות רוח הן אנרג'יקס אנרגיות מתחלפות ואנלייט אנרגיה, שזינקו ב־32% וב־42% מתחילת השנה בהתאמה. זאת, בעוד חברת האנרגיה הירוקה הוותיקה אורמת, שמתרכזת בייצור חשמל באמצעות אנרגיה גיאותרמית ואותה סקרנו בכתבה הראשונה בסדרה, מאבדת גובה (-22%) מתחילת השנה.

ההתמחות של אנרג'יקס ואנלייט היא עסקית - זיהוי ההזדמנויות, כניסה למכרזים, הקמה ומימון של הפרויקטים, ובהמשך ניהול שלהם. שילוב של התרחבות מהירה של תחום ייצור החשמל באמצעות אנרגיה מתחדשת, ושל ירידה חדה בעלות ייצור חשמל בעיקר באמצעות אנרגיה סולארית, תרם הן לרווחיות הפרויקטים ששתי החברות השלימו והן לרווחיות הצפויה של הפרויקטים בייזום שלהן.

ההצלחה במעבר משלב ייזום התחלתי לשלב הקמה או ייזום מתקדם של חלק ניכר מהפרויקטים, היא שהובילה לזינוק במחירי המניות שלהן. הצלחה זו יצרה שקיפות גבוהה יחסית לרווחיות הצפויה לשתי החברות בעוד שנתיים־שלוש, והצלחתן תלויה מאוד בנגישות שלהן לשוק ההון לצורך גיוסי הון וחוב. לכן העלייה במחירי המניות והירידה בעלות גיוס החוב שלהן תורמות מהותית לתוצאות שלהן.

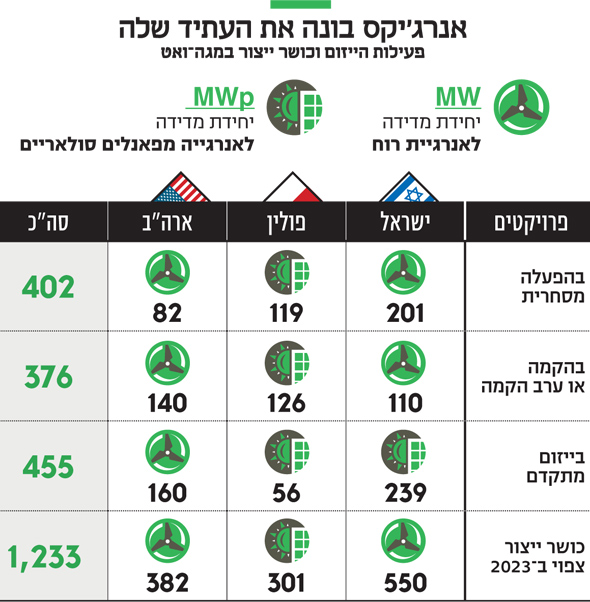

אותן רוח ושמש בפולין, ישראל וארה"ב

אנרג'יקס מתמחה, כאמור, בייזום, פיתוח, מימון, הקמה, ניהול והפעלה של מתקנים פוטו־וולטאיים בישראל ובארה"ב ושל מתקנים לייצור חשמל מאנרגיית הרוח בישראל ובפולין. בישראל ובארה"ב יש לאנרג'יקס הספק מותקן לייצור חשמל באמצעות פאנלים סולאריים של 201 מגה־ואט שיא (MWp) ושל 82 MWp (בהתאמה). בפולין יש לה טורבינות רוח פעילות עם כושר ייצור של 119 מגה־ואט (MW). בינואר־יוני 2020 רשמה אנרג'יקס הכנסות מייצור חשמל של 56 מיליון שקל ושל 79 מיליון שקל בישראל ובפולין בהתאמה, כשהרווח הגולמי מהפעילות בישראל ובפולין עמד על 46 מיליון שקל ועל 63 מיליון שקל בהתאמה. כלומר, הפעילות הנוכחית של אנרג'יקס רווחית. בשורה התחתונה רשמה אנרג'יקס רווח נקי של 45.7 מיליון שקל במחצית הראשונה של השנה. טורבינות הרוח בפולין מהוות אחד מתחומי הפעילות העיקריים של אנרג'יקס.

יצרני חשמל באמצעות טורבינות רוח בפולין זוכים להכנסה הן ממכירת החשמל לרשת החשמל והן ממכירת תעודות ירוקות שאותן הם מקבלים ב־15 השנים הראשונות להפעלת טורבינות הרוח. הפעילות בפולין יוצרת לאנרג'יקס תשואת רווח גולמי של 16% יחסית לעלות ההקמה של הפרויקט ושל 20% יחסית לעלות המופחתת של הפרויקט במאזני החברה. רווחיות הפעילות בפולין תלויה במחירי החשמל והתעודות הירוקות.

אנרג'יקס מבצעת גידור למחירים אלו בטווח של שנה קדימה. שיעור הרווחיות של טורבינות הרוח הפעילות כיום צפוי לרדת בצורה חדה בשנים 2030 ו־2031 כאשר תסתיים תקופת הזכאות לתעודות ירוקות עליהן. ב־2019 ההכנסה ממכירת תעודות ירוקות היוותה 39% מההכנסות של אנרג'יקס מהפעילות בפולין.

תחום פעילות עיקרי נוסף של אנרג'יקס הוא ייצור חשמל פוטו־וולטאי בישראל, שיצר לה תשואת רווח גולמי של 12.5% על שווי הנכסים במאזן במונחים שנתיים. שיעור הרווח הגולמי על ההשקעה בפרויקטים נמוך במעט משיעור זה, בגלל הפחת שהוכר עד עתה על הפרויקטים. חלק מהרווחיות הגבוהה נובעת מפרויקט פוטו־וולטאי ותיק בנאות חובב שהקמתו הושלמה ב־2014. לפרויקט זה הספק של 37.5 MWp והוא זכאי לתעריף גבוה של 65 אגורות לקילוואט שעה (KWh) – פי 4 מהתעריפים במכרזים היום. עלות הקמת הפרויקט היתה 292 מיליון שקל, כשהערך המופחת שלו במאזן בסוף 2019 היה 231 מיליון שקל והרווח הגולמי שנבע ממנו באותה שנה היה 41.8 מיליון שקל.

פרויקט זה צפוי לשמור על הרווחיות החריגה עד 2034, אז תעריף החשמל יצלול לתעריפים שיהיו בשוק באותו מועד. הפרויקטים הפוטו־וולטאים הגדולים הנוספים בישראל של אנרג'יקס הושלמו בשלהי 2018 ו־2019. התעריף המובטח להם הוא 20 אגורות ל־KWh ושיעור הרווחיות הגולמי שלהם הוא 9% יחסית להשקעה בהקמתם. במהלך העשור הקודם חלה ירידה חדה מאוד בעלות הפקת החשמל בטכנולוגיה פוטו־וולטאית, דבר שגרר ירידה גם בתעריפים שבהם נסגרו המכרזים לייצור חשמל. בזמן שחולף בין מועד המכרז לבין תהליך ההקמה, לרוב חלה ירידה בעלות הפאנלים הסולאריים.

הדבר תמך ברווחיות הייזום, אך לא ניתן להסיק מכך ששיעור הרווחיות הגבוה שהושג בעשור הקודם יושג גם בעשור הנוכחי. תחום פעילות שצפוי להיות מהותי בעתיד הקרוב הוא ייצור חשמל פוטו־וולטאי בארה"ב, שהפקתו במדינת וירג'יניה החלה רק בשלהי הרבעון השני השנה. הפאנלים הסולאריים שחוברו לרשת החשמל צפויים ליצור רווח גולמי שנתי של 17-13 מיליון שקל, שישקף תשואת רווח גולמי של 9% על ההשקעה בפרויקט (בנטרול חלקו של "שותף המס" בהשקעה בפרויקט). אנרג'יקס ביצעה גידור הן למחיר החשמל והן לתעודות הירוקות המתקבלות בארה"ב של הפרויקט הזה למשך 12 שנים.

השוק מתמחר צפי לשיעור רווחיות גבוה

ההון העצמי של אנרג'יקס עומד על 1.51 מיליארד שקל, ושווי השוק שלה הוא 6.51 מיליארד שקל. להערכתנו, השווי הכלכלי של נכסיה המניבים של אנרג'יקס גבוה מהותית מערכם במאזן, זאת בזכות שיעור הרווחיות הגולמית הגבוה שנובע מהם יחסית לשווי שבו הם רשומים במאזן. אך עיקר הפער בין שווי השוק לבין ההון העצמי של אנרג'יקס נובע מהפרויקטים בייזום, שמהווים את עיקר השווי הכלכלי שלה. השוק מעריך שאנרג'יקס תצליח ליצור שיעור רווחיות גבוה על הפרויקטים שהיא יוזמת כעת, ולכן מחיר המניה מגלם את הערך הצפוי מהם כאשר יושלמו.

בישראל אנרג'יקס מקימה כעת פרויקטים פוטו־וולטאיים עם הספק מותקן של 110 MWp, שעלות הקמתם המוערכת היא 330-290 מיליון שקל; ההכנסה השנתית הצפויה מהם היא 37-35 מיליון שקל; והרווח הגולמי השנתי הצפוי מהם מוערך ב־28-26 מיליון שקל. כלומר, אנרג'יקס מעריכה שיעור רווח גולמי של 8.7% לפרויקט יחסית להשקעה בו. לאנרג'יקס שני פרויקטים נוספים בייזום מתקדם של פאנלים סולאריים בישראל עם הספק כולל של 139 MWp. שיעור הרווחיות הגולמית שיהיה לפרויקטים יחסית לעלות הקמתם, לפי אנרג'יקס, יהיה 10%-8%. המנה של הרווח הגולמי השנתי הצפוי חלקי עלות הפרויקט, ביחד עם עלות המימון של החוב שגויס להקמת הפרויקט, מהוות כלי לבחינת כדאיות ההשקעה ואת התשואה הצפויה ממנה.

אנרג'יקס יוזמת גם פרויקט להקמת טורבינות רוח לייצור חשמל בצפון רמת הגולן (פרויקט אר"ן), שהשלמתו צפויה במהלך 2022, ומעריכה את עלות הקמתו ב־650-550 מיליון שקל ואת ההכנסות השנתיות ממנו ב־120-90 מיליון שקל. אם הנחות החברה יתממשו, הרווח הגולמי מהפרויקט יהווה 80% מההכנסות, והוא יניב שיעור רווח גולמי שנתי של 14% על ההשקעה, כשתעריף החשמל הצפוי יעמוד על 30-27 אגורות ל־KWh. התשואה הצפויה על ההשקעה בפרויקטי הרוח הגדולים של אנרג'יקס ושל אנלייט גבוהה מאוד, הצד השני של המשוואה הוא שהציבור הישראלי ישלם מחיר גבוה יחסית על החשמל. נראה ששילוב של מיעוט אתרים אטרקטיביים לטורבינות רוח בישראל ושל מיעוט השחקניות בתחום יצר להן פרמיה גבוהה על פעילות זו.

הפולנים יפסיקו לחלק תעודות ירוקות

בפולין נמצאת החברה ערב הקמת שני פרויקטים של טורבינות רוח בהספק כולל של 126 MW. אנרג'יקס מעריכה את עלות ההקמה ב־620-550 מיליון שקל ואת הרווח הגולמי השנתי ב־70-60 מיליון שקל, כלומר, תשואת רווח גולמי של 11% על ההשקעה. במסגרת האסדרה החדשה, שלא כוללת תעודות ירוקות, הובטח לאנרג'יקס תעריף קבוע ביחס ל־65% מכושר הייצור של טורבינות הרוח, כך שיתר ההכנסה תהיה תלויה במחירי החשמל בפולין. בנוסף החברה מצויה בייזום מתקדם של עוד פרויקט טורבינות רוח בפולין בהספק של 56 MW. בארה"ב מצויה אנרג'יקס ערב הקמה ובייזום מתקדם של פרויקטים פוטו־וולטאים בהספק של 300 MWp. רווחיות הפרויקטים תהיה תלויה בסגירה הפיננסית שלהם. מכיוון שחלק מהותי מהייזום של אנרג'יקס מתבצע בארה"ב, תהיה לה תלות רבה במחירי החשמל שניתן יהיה להשיג בסגירה הפיננסית של חוזים אלו (מחיר מובטח לאורך זמן). בנוסף, אנרג'יקס נמצאת בשלבי ייזום מוקדמים של פרויקטים פוטו־וולטאים בישראל וארה"ב בהספק כולל של 300 MWp ושל 700 MWp בהתאמה, ובפרויקטים של טורבינות רוח בישראל בהספק של 75 MW.

התוצאות הכספיות של אנרג'יקס

אנרג'יקס מעריכה שההכנסות וה־EBITDA יעמדו השנה על 268 מיליון שקל ועל 225 מיליון שקל בהתאמה. בנוסף היא מעריכה שמרבית הפרויקטים בהקמה ובייזום מתקדם יסתיימו עד סוף 2022, ולאחר מכן הכנסות החברה וה־EBITDA יעלו ל־607 מיליון שקל ול־490 מיליון שקל בהתאמה בשנה שלמה מייצגת החל מ־2023. באותו שלב, חלק מהפרויקטים שכעת נמצאים בשלבי ייזום התחלתי צפויים לעבור לייזום מתקדם, וליצור ערך נוסף לחברה. בתום הרבעון השני היו לאנרג'יקס התחייבויות של 424 מיליון שקל למחזיקי אג"ח ושל 708 מיליון שקל כלפי הלוואות ממוסדות פיננסיים. מנגד, לחברה היו 424 מיליון שקל בקופת המזומנים ופיקדון מוגבל של 36 מיליון שקל. כלומר, עודף התחייבויות פיננסיות של 672 מיליון שקל. רוב ההלוואות ממוסדות פיננסיים נועד לממן ישירות פרויקטים מניבים או פרויקטים בפיתוח. עודף התחייבויות פיננסי זה מממן מערכות לייצור חשמל לחברות שרשומות במאזן בשווי של 1.427 מיליארד שקל ומערכות בהקמה ובייזום בשווי של 826 מיליון שקל.

היחס בין עודף ההתחייבויות הפיננסיות לשווי במאזן של הנכסים המניבים והנכסים בהקמה הוא 30% בלבד. רמת מינוף נמוכה זו מובילה להוצאות מימון נמוכות, שבאמצעותן אנרג'יקס שומרת על גמישות רבה במימון הפרויקטים בייזום. ב־3 ספטמבר גייסה אנרג'יקס חצי מיליארד שקל באג"ח להמרה, בריבית נמוכה של 0.25% בלבד, שנבעה מרכיב ההמרה. אנרג'יקס הצליחה לבנות צבר פרויקטים בפיתוח גדול ללא עלייה במינוף באמצעות הנפקות מניות בהיקף מהותי. רק השנה גייסה אנרג'יקס 460 מיליון שקל בהנפקות מניות. זאת בנוסף להנפקות מניות של 128 מיליון שקל ושל 239 מיליון שקל ב־2017 וב־2019 בהתאמה. העלייה החדה במחיר המניה מאפשרת לאנרג'יקס להרחיב במהירות את הפעילות באמצעות גיוסי הון.

השווי של אנרג'יקס תלוי בהצלחת הייזום המתבצע כעת, ובשמירה על צבר גדול של פרויקטים בפיתוח. בחודשים הקרובים צפויה הסגירה הפיננסית לשלב השני של הפרויקט הפוטו־וולטאי בוירג'יניה, ותנאי הפרויקט יתנו מידע רב לגבי הרווחיות הצפויה לחברה בארה"ב, שוק שאנרג'יקס מכוונת כיעד מרכזי. בנוסף, לאנרג'יקס תלות במחירי החשמל והתעודות הירוקות בפולין בעתיד, ובמחירים שבהם יסגרו המכרזים לייצור חשמל בישראל. שוק ייצור החשמל הירוק בעולם מתרחב במהירות, אך כך גם כמות המתחרות שנכנסות לתחום, ולכן קשה להעריך את שיעור הרווחיות שינבע מפרויקטים עתידיים.

הנתון שיצדיק רכיב EBITDA גבוה בעתיד

כיצד תיראה אנרג'יקס ב־2023? לחברה יעד EBITDA של 490 מיליון שקל לשנה זו. אך במקביל עודף ההתחייבויות הפיננסיות צפוי לעלות בגלל עלויות פיתוח הפרויקטים, או שכמות המניות תגדל בעקבות גיוסי הון נוספים. סביר להניח שיהיה שילוב של שני הדברים. המשך הייזום צפוי להגדיל גם את השווי במאזן של הפרויקטים בפיתוח. מכפיל EBITDA מחושב לפי שווי השוק בתוספת עודף ההתחייבויות הפיננסיות, תוך הפחתת שוויים של הפרויקטים שעדיין לא מניבים הכנסה, זאת בתור ערך הפעילות, ואת התוצאה מחלקים ב־EBITDA. ככל שהמכפיל נמוך יותר, המניה אטרקטיבית יותר.

שווי השוק הנוכחי של אנרג'יקס הוא 6.51 מיליארד שקל, לכך יש להוסיף את עודף ההתחייבויות הפיננסיות שיהיו באותו מועד, ולהפחית את שווי הנכסים בהקמה (שעדיין אינם מניבים). מכיוון שעלות ההקמה הצפויה של הפרויקטים בהקמה ושל הפרויקטים בייזום מתקדם היא של יותר מ־3 מיליארד שקל, סביר שתחול עלייה משמעותית בעודף ההתחייבויות הפיננסיות של אנרג'יקס. בשלב זה מסתמן שגם אם מחיר המניה ישמור על יציבות עד 2023, היא תיסחר לפי מכפיל EBITDA צפוי של 18-15 על רווחי אותה שנה. מדובר במכפיל גבוה שיוצדק רק אם רכיב הייזום שיהיה לחברה באותו מועד יזכה לפרמיה גבוהה על ידי שוק ההון בזכות צפי לרווחיות גבוהה מאוד שלו.

אנרג'יקס ביצעה מהלכים מצוינים בשנים האחרונות בפיתוח, ייזום ומימון פרויקטים, שקיבלו ביטוי הן בתוצאות העסקיות אך לא פחות מכך במחיר המניה. ב־2017 המניה הוסיפה לערכה 42%, ב־2018 היא הוסיפה עוד 41%, ב־2019 היא זינקה ב־115% ומתחילת השנה היא הוסיפה עוד 33%, ובכך השלימה זינוק של 470% מסוף 2016. מחיר המניה, להערכתנו, מביא בחשבון הצלחה בפרויקטים בייזום לפחות עד סוף 2022, ולכן מחיר המניה העתידי יהיה תלוי בעיקר בתשואה שניתן יהיה להשיג על פרויקטים דומים בעתיד.

הכותב הוא כלכלן בחברת הייטק