צילום: ריאן פרויס

צילום: ריאן פרויס

העסקים הקטנים צריכים סיוע חזק יותר מבלוני חמצן

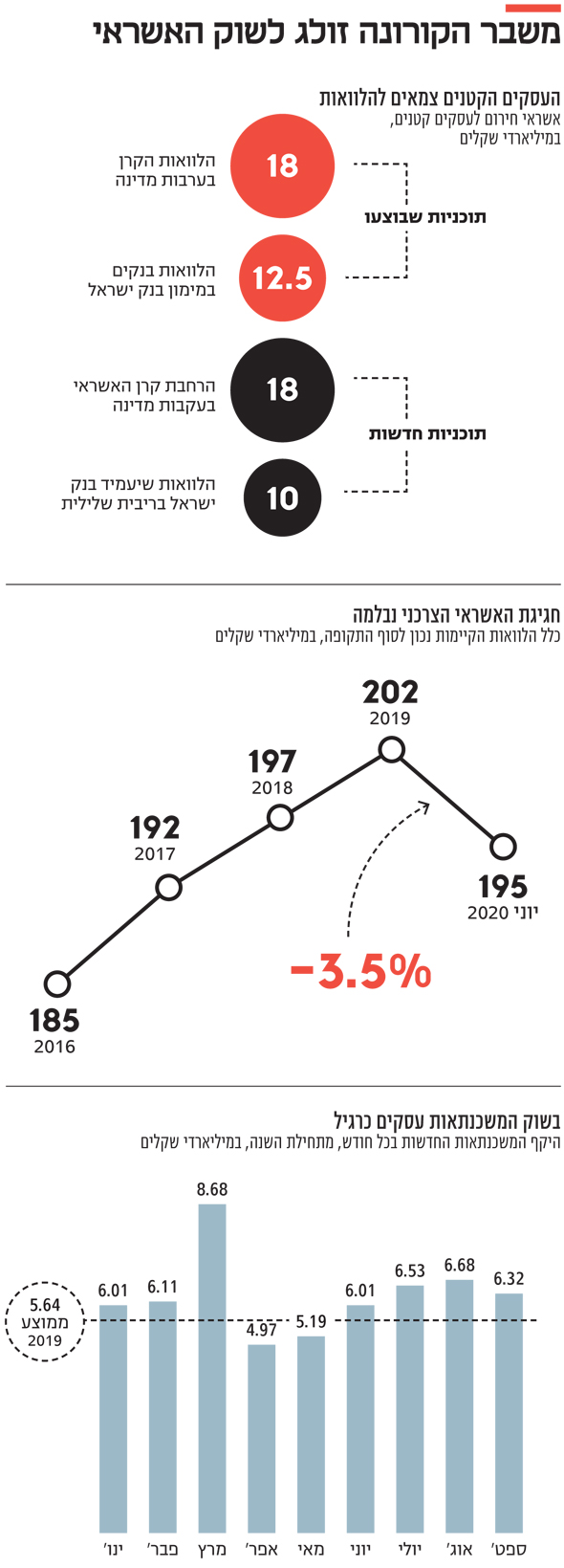

בנק ישראל חושש שההנחות באשראי לבנקים לא מחלחלות לעסקים הקטנים ומציע להם מסלול חדש של אשראי בריבית שלילית; חברות כרטיסי האשראי עצרו את החגיגה ומקשות על לקוחות שמבקשים למחזר הלוואות ולפרוס חובות; ורק בתחום המשכנתאות חלוקת ההלוואות נמשכת כאילו אין שום משבר

המשבר הכלכלי שפוקד את המשק בעקבות התפרצות הקורונה מתאפיין בשונות גבוהה באופן שבו הוא משפיע על מגזרים שונים. מחד ענפים כתיירות, מסעדות ואירועים חטפו פגיעה אנושה, מנגד המגזר הציבורי, תעשיית המזון וענף ההייטק כמעט ולא נפגעו ויש שאף התחזקו. השונות הזו ניכרת גם בשוק האשראי. כך, שוק המשכנתאות מתנהל כאילו אין משבר, היקף המשכנתאות החדשות שחולקו שובר שיאים וריבית המשכנתאות נותרה יחסית יציבה. גם העסקים הגדולים במרבית הענפים נהנים מאשראי זול, בין אם בהלוואות מהבנקים או בגיוס אג"ח בשוק ההון. מנגד, חגיגת ההלוואות בתחום האשראי הצרכני והפריחה שאפיינה את התחום בשנים האחרונות נעצרו בחריקת בלמים.

קראו עוד בכלכליסט

אך המגזר שנפגע בצורה הקשה ביותר מהמשבר הוא זה של העסקים הקטנים, שהמכה שספגו כבר גררה את התערבות בנק ישראל, שאף הרחיב את מעורבותו בסוף השבוע האחרון בשורה של צעדים חדשים וחריגים, שמעידים על חשש הבנק לגבי עתידו של מגזר זה בהמשך המצב הקיים. "כלכליסט" ממפה את את הההשפעה בתחומים המרכזיים של שוק האשראי ומצביע על הצפוי בהמשך.

אשראי לעסקים קטנים: בנק ישראל מוטרד ממצבם ומגדיל מעורבות

בניגוד לעסקים הגדולים, למרבית העסקים הקטנים אין כריות ביטחון ושומנים שיכולים לסייע להם לצלוח תקופות של צניחה כה עזה בהכנסות, כמו שרבים מהם חוו בחודשים האחרונים. הסיכון הזה לא נעלם מעיני נותני האשראי, שנרתעים ממתן הלוואות לעסקים קטנים שנפגעו. מצב זה גרר התערבות משמעותית מצד המדינה, בתחילה באמצעות הקרן בערבות מדינה שבאמצעותה חילקו הבנקים עד כה הלוואות בהיקף 18 מיליארד שקל; ובהמשך התערב גם בנק ישראל והעניק לבנקים גישה למקורות מוזלים כדי שישמשו כאשראי לעסקים קטנים.

נראה שבבנק ישראל הבינו שצעדים אלו לא מספיקים, וביום חמישי האחרון הודיע הבנק על הרחבת המימון לבנקים, אך במתכונת שונה וחריגה: בנק ישראל הציע לבנקים מימון בריבית שלילית של 0.1%–, בתנאי שישתמשו בו להענקת הלוואות לעסקים קטנים בריבית מקסימלית של פריים + 1.3%. היקף התוכנית הוא 10 מיליארד שקל והיא תופעל עד סוף יוני 2021. "קשיי האשראי הכי גדולים הם בסגמנט העסקים הקטנים", הסביר נגיד בנק ישראל פרופ' אמיר ירון את ההחלטה במסיבת העיתונאים בחמישי האחרון. "הם גם נפגעו הכי קשה מהסגר, וגם מלכתחילה רמת המרווחים באשראי שם יותר גבוהה, ולכן אנו מתמקדים בסיוע להם".

הצעדים החדשים מרחיבים את התוכנית שהשיק בנק ישראל באפריל, ובה הודיע על מתן קו אשראי לבנקים המיועד לעסקים קטנים, בריבית קבועה של 0.1% לטווח של שלוש שנים. עד כה ניתנו לבנקים במסגרת תוכנית זו 12.5 מיליארד שקל, מתוכם 3.5 מיליארד בחודש ספטמבר לבדו. כנראה שבבנק ישראל הבינו שהאשראי הזול שמוזרם לבנקים לא מחלחל כאשראי זול לעסקים הקטנים, ולכן הצעדים החדשים מציעים לבנקים גזר ומקל: הגזר הוא מימון זול עוד יותר מבתוכנית המקורית, והמקל הוא קביעת תקרה נמוכה של הריבית שניתן לגבות מהעסקים הקטנים. "היום רואים ביקושים מעטים בתחום האשראי לעסקים קטנים, ואנחנו מקווים שהתוכנית (החדשה והמורחבת - ע"א) תביא גם לעלויות מימון זולות יותר לעסקים וגם תגדיל את הביקושים שלהם לאשראי", הסביר הנגיד.

שאלת המפתח היא האם הצעדים החדשים יצליחו לסייע לעסקים הקטנים, שכן אם בנק יעריך שקיים סיכון גבוה שעסק לא יעמוד בהחזרי הלוואה הוא לא ייתן אותה, גם אם בנק ישראל מעניק לו את מקור האשראי עבורה בעלות שלילית. ובכל מקרה הלוואה היא פתרון רק לחלק מהעסקים, בשעה שעבור עסקים שנפגעו אנושות ולא יודעים מתי ואיך יחזרו לפעילות תקינה, הלוואות שרק ממנפות אותם אינן פתרון מתאים.

אשראי צרכני: אי־הוודאות בלמה את מתן ההלוואות

שוק האשראי הצרכני בישראל ביצע קפיצת מדרגה בשנים האחרונות, שהתבטאה בכניסת שחקנים חדשים ועלייה חדה בהיקף ההלוואות, בחסות הריבית הנמוכה במשק שהפכה את ההלוואות לאטרקטיביות יותר. שיווק ההלוואות הפך לאגרסיבי יותר וכולל פרסומות בטלוויזיה, שילוט חוצות והודעות SMS, וגם הליך קבלת ההלוואה הפך לנגיש ומהיר יותר - מי שהבנק לא אישר לו הלוואה פשוט הלך לבקש אותה מגופים אחרים. כתוצאה מכך טיפס שוק האשראי הצרכני מ־68 מיליארד שקל בשנת 2000 לשיא של יותר מ־200 מיליארד שקל אשתקד. ואז הגיע משבר הקורונה. השוק קפא, אנשים חששו ליטול הלוואות וגם המלווים נבהלו כי לא ידעו לאן המשבר יתפתח. התוצאה היא צמצום של 3.5% בכסף שעומד בהלוואות קיימות מסוף 2019 לכדי 195 מיליארד שקל נכון לסוף יוני, כלומר קיטון של 7 מיליארד שקל. במערכת הפיננסית מעריכים כי המגמה תימשך גם בנתוני הרבעון השלישי שיתפרסמו בחודש הבא.

חשוב להבין שלא מדובר במחנק אשראי. הבנקים וחברות כרטיסי האשראי יכולים להעמיד הלוואות ואף גוף לא מתקרב למגבלות הלימות ההון, גם לא אחרי ההפרשות הגבוהות להפסדי אשראי שבוצעו במחצית הראשונה של 2020. הבעיה היא לא יכולת אלא רצון. הסלקטיביות הוגברה ומדיניות האשראי והחיתום הוקשחה, בעיקר בגלל אי־הוודאות שמאפיינת את המשבר והקושי לדעת עד כמה הציבור ייפגע ויתקשה להחזיר חובות. "האירועים הגדולים עוד לפנינו ואף אחד לא לגמרי מבין את תמונת המצב האמיתית של הלווים ואיך המשבר יסתיים", אומר גורם בכיר במערכת הפיננסית. עם זאת, הבנקים ונותני האשראי החוץ־בנקאי נזהרים לא ליצור תחושה של מחנק אשראי וסירובים בהיקף גבוה מדי: "כולם פועלים אבל בזהירות, ואף שחקן משמעותי לא יוצא לגמרי (מהשוק — ע"א)", אומר גורם בענף.

במערכת הפיננסית טוענים כי סיומה של חגיגת ההלוואות נובע בעיקר מירידה בביקושים, וזאת לדבריהם כתוצאה מכך שבאופן אבסורדי ההכנסה הפנויה הממוצעת של משקי הבית עלתה בזמן המשבר. שכן גם מי שהוצאו לחופשה ללא תשלום (חל"ת) מקבלים הכנסה מביטוח לאומי, תוך שהם נהנים מהקפאת תשלומי ההלוואות ובראשן המשכנתא. בנוסף חלה ירידה בהוצאות שכן אין טיסות לחו"ל, אין אירועים וכמעט שאין בילויים. טענה זו זוכה לחיזוק מנתוני בנק ישראל, לפיהם היקף הכספים בחשבונות עובר ושב (עו"ש) זינק במחצית הראשונה של 2020 בכ־20% לשיא של 415 מיליארד שקל. אך הירידה בביקוש עדיין מהווה רק חלק מהתמונה. מי שבכל זאת חפצים בהלוואה נדרשים להתאמץ יותר כי גופי האשראי הידקו את מדיניות החיתום וריסנו את התיאבון לסיכונים. "אלה שצריכים אשראי נתפסים כחשודים, כי לכאואה אין צורך באשראי - אם אתה לא עושה אירועים ולא נוסע לחו"ל, בשביל מה אתה צריך הלוואה?", אומר פעיל בעולם ההלוואות.

הבנקים עדיין מהווים יותר מ־75% משוק האשראי הצרכני, אך בשנים האחרונות חברות כרטיסי האשראי, שראו בתחום מנוע צמיחה, הציגו את הצמיחה הגדולה ביותר בתחום. בעקבות המשבר הן הורידו רגל מהגז, על רקע יכולתן הנמוכה לספוג הפסדי אשראי כבדים בהשוואה לזו של הבנקים. בנוסף, חברות כרטיסי האשראי נעדרות מידע קריטי אודות מבקשי ההלוואות שלבנקים יש, כמו הכנסתו ומצבו התעסוקתי (עובד או בחל"ת), שעוזרים לזהות את מידת הסיכון של הלקוח. עם זאת, הן נהנות מיתרון שלא היה להן במשברים קודמים הודות לגישתן למאגר נתוני האשראי שהוקם באפריל אשתקד, ומספק להן מידע על הלקוח כהלוואות נוספות שנטל ומוסר התשלומים שלו. לכן, אם ללקוח כבר יש הלוואות קיימות, הסיכוי שלו לקבל הלוואה נוספת מחברת כרטיסי אשראי נמוך יותר שכן החברות יודעות על כך ונזהרות מלקוחות ממונפים, גם אם המטרה בנטילת הלוואה חדשה היא להחליף הלוואה קיימת. בענף מציינים כי מחזור ההלוואות בתקופת משבר הקורונה הפך לקשה יותר שכן עבור החברות בקשה מסוג זה מעלה סימני שאלה מדוע הלקוח מבקש לסדר את חובותיו ולפרוס אותם על טווח ארוך יותר. עם זאת, מי שמבקש ליטול הלוואה לצורך שיפוץ הבית או שיש לו מינוף נמוך, הסיכוי שלו לקבל אשראי גבוה יותר - שכן אם הוא יכול להרשות לעצמו שיפוץ, כנראה שהוא לא נפגע משמעותית מהמשבר.

סימנים ראשונים המתבססים על דו"חות הרבעון השני של השנה מעלים כי הריבית הממוצעת להלוואות דווקא ירדה. דבר זה לא נובע מכך שמחיר האשראי נהיה זול יותר אלא מכך שחברות כרטיסי האשראי מעדיפות להתמקד בלקוחות ברמת סיכון נמוכה יותר. בענף מעריכים כי מחיר האשראי לנוטל הלוואה עלה בממוצע ב־0.5%–1% בגלל העלייה ברמת הסיכון.

נטילת משכנאתות: כאילו שרוכשי הדירות לא שמעו על המשבר

בחינת נתוני המשכנתאות מתחילת השנה עלולה ליצוא את התחושה כי אין כל משבר כלכלי: היקף המשכנתאות שנלקחו מתחילת המשבר, בחודשים אפריל־ספטמבר, עמד על 35.7 מיליארד שקל - זינוק של 22% לעומת התקופה המקבילה אשתקד. קצב זה עשוי להביא את שוק המשכנתאות לחצות השנה את רף 400 מיליארד השקלים. בתחילת המשבר אמרו במערכת הבנקאית כי הנתונים משקפים עדיין את זרם העסקאות טרם המשבר, אך שבעה חודשים לאחר מכן נחתם חודש ספטמבר, על הסגר השני שבו, בחלוקת משכנתאות בהיקף 6.32 מיליארד שקל - עלייה של 12% לעומת ספטמבר אשתקד. חלקם של המשקיעים בשוק עדיין קטן למדי והסתכם בספטמבר ב־10% בשעה שחלקם של רוכשי דירות מחיר למשתכן התייצב על 15% מהשוק. כן התייצבה ריבית המשכנאות, שזינקה בתחילת המשבר וירדה לאחר מכן, והריבית הממוצעת במסלול השקלי בריבית קבועה עמדה בספטמבר על 3%, בדיוק כמו באוגוסט ופחות מבשיא המשבר באפריל (3.4%).

במערכת הבנקאית מסבירים את התופעה בכך שנתוני הבסיס של מחסור בהיצע הדירות בשוק נותרו בעינם, ובכך שחלקים נרחבים באוכולוסייה לא נפגעו מהמשבר הכלכלי וממשיכים כרגיל בתוכניותיהם לרכישת דירות. גם לבנקים עצמם יש תאבון למתן אשראי בתחום זה היות ומדובר בהלוואות בסיכון נמוך שכן משועבד כנגדן נכס, ומתוך הנחה שמי שמרשה לעצמו ליטול משכנתה בימים אלו נמצא כנראה במצב כלכלי יציב.

הנתון היחיד בשוק זה שמזכיר את קיומו של המשבר הוא המשכנתאות המוקפאות. בתחילת משבר הקורונה ניצלו נוטלי משכנתאות רבים את מתווה הקפאת ההלוואות של בנק ישראל (שהוארך מאז פעמיים), והיקף המשכנתאות המוקפאות הגיע בשיאו ל־90 מיליארד שקל. מאז חזרו חלק מהלווים לפרוע תשלומים, אך נכון לסוף ספטמבר היקף המשכנתאות המוקפאות עדיין עומד על סכום לא מבוטל של כ־47 מיליארד שקל (כ־12% מהשוק), ירידה של מיליארד שקל לעומת נתוני אוגוסט. שאלת המפתח היא כמה מנוטלי המשכנתאות יצליחו לחזור ולפרוע אותן בסוף השנה כשמרבית ההקפאות יסתיימו, ואיך יתמודדו הבנקים עם מי שלא יוכלו לעשות זאת. בחמישי האחרון רמז הנגיד ירון שתוכנית ההקפאות לא תוארך כשאמר כי "צריך יהיה להיערך לכך גם אם זה יהיה כרוך בפריסת תשלומים".

השפעה נוספת של המשבר היא זינוק בלקיחת הלוואות בשעבוד נכס קיים שלא למטרת רכישת דירה, לאחר שבנק ישראל אפשר להגדיל הלוואות אלו ל־70% משווי הנכס לעומת 50% לפני המשבר. באפריל־ספטמבר זינק היקף הלוואות אלו ב־34% לעומת התקופה המקבילה אשתקד ל־2.7 מיליארד שקל, גם הודות להקלות בנק ישראל אך גם על רקע שמרנות הבנקים, שמעדיפים בתקופה זו הלוואות עם שעבוד ועודדו לקוחות ליטול אותן במקום הלוואות רגילות.