צילום: ניצן חרמוני

צילום: ניצן חרמוני

בלעדי לכלכליסט

בלי פורטיסימו: בארינבוים קיבל בלעדיות על רכישת טרייד־טק

הקבוצה בראשות צביקה בארינבוים קיבלה בלעדיות של חודש לרכישת החברה־הבת של פלייטק תמורת 170 מיליון דולר. בארינבוים ישלם 20 מיליון דולר בלבד עבור 50%, לאומי פרטנרס ומנורה ישלמו 50 מיליון דולר עבור 20% כל אחת, וגורם נוסף יממן את היתרה

הקבוצה הישראלית בראשות צביקה בארינבוים קיבלה תקופת בלעדיות של כחודש לרכישת טרייד־טק (TradeTech), החברה־הבת (100%) של ענקית ההימורים המקוונים פלייטק הנסחרת בלונדון. עוד נודע לכלכליסט כי שווי החברה בעסקה ירד ל־170 מיליון דולר לעומת 220-200 מיליון דולר בפתיחת המו"מ. 15 מיליון דולר נוספים ישולמו בכפוף לעמידה של החברה באבני דרך עתידיים. ההורדה במחיר נעשתה לאחר שבבדיקות נאותות שביצעו הרוכשים המיועדים, התגלה כי חלה הרעה מסוימת בתוצאות החברה ב־2020, שטרם פורסמו.

קראו עוד בכלכליסט

חילוקי דעות בפורטיסימו

לכלכליסט נודע פרט מפתיע נוסף, שלפיו קרן פורטיסימו, המנוהלת בידי יובל כהן, ירדה מהעסקה. הקרן היתה אמורה לרכוש יחד עם בארינבוים, בחלקים שווים, 60% מהמניות, אבל חילוקי דעות בהנהלת הקרן הביאו להחלטה לסגת מעסקה זו, שאיננה אופיינית לפורטפוליו של פורטיסימ, שגייסה עד היום 1.6 מיליארד דולר. לפי המתווה החדש של הרוכשים, בארינבוים ירכוש 50% מהמניות, לאומי פרטנרס ומנורה 20% כל אחד, ואילו 10% נוספים מהמניות יהיו בידי הנהלת ההחברה ובידי גורמים ממנים.

טרייד־טק מספקת שירותים פיננסיים דיגיטליים, וכפי שנחשף ב"כלכליסט", פלייטק שמחזיקה בה כמעט במלואה, שכרה את שירותיו של בנק ההשקעות UBS לצורך ביצוע המכירה. על רכישת החברה התמודדו כמה גורמים, אבל הקבוצה הישראלית שבראשות בארינבוים היא זו שקיבלה תקופת בלעדיות לסיום המו"מ, ובימים אלה היא מנהלת משא ומתן באופן ישיר מול הנהלת פלייטק, בראשות המנכ"ל מור וייזר. פלייטק - שנסחרת בבורסת לונדון לפי שווי של 1.12 מיליארד ליש"ט (1.5 מיליארד דולר) לאחר שאיבדה כמעט 9% משווייה מתחילת השנה, גם לאחר זינוק של כ־20% החודש - מוכרת את החברה־הבת, ככל הנראה על רקע התמקדות בפעילות הליבה שלה.

הכנסת גורם פיננסי נוסף

בארינבוים, שהחזיק בעבר בחברות BGI ובגיר, שנקלעו לקשיים, גרף רווחים של עשרות מיליוני דולרים מהשקעה בחברות כמו אקסל מדיה, שפועלת בתחום הפרסום והשיווק באינטרנט, ובבנק לפיתוח התעשייה. תחום האינטרנט קרוב ללבו, ובשנים האחרונות השקיע באופן ישיר בכמה סטארט־אפים.

גם עבור בארינבוים רכישת טרייד־טק היא עסקה משמעותית. אף שבארינבוים עתיד לרכוש 50% מטרייד־טק, אם המו"מ יבשיל, הרי שההון העצמי שיידרש להביא לעסקה הוא של 20 מיליון דולר בלבד, בעוד לאומי פרטנרס ומנורה מבטחים יישאו בתשלום הון עצמי 50 מיליון דולר נוספים ויקבלו כל אחד 20% מהמניות. יתרת העלות (55 מיליון דולר בשלב הראשון) של בארינבוים תהיה במימון כאמור של גורם פיננסי, כנראה הפניקס. חלוקת המימון המוזרה הזו מנומקת בעובדה שבארינבוים מגיע עם הידע והניסיון בתחום ונוכחותו בעסקה היא חיונית, ובלעדיו לא ניתן יהיה למעשה לבצע את העסקה.

טרייד־טק היא כאמור חברה שמספקת שלל שירותים פיננסיים, בין היתר באמצעים דיגיטליים. היא מפעילה פלטפורמת מסחר דיגיטלית שמאפשרת לסחור במניות, מדדים, סחורות ומט"ח. כמו כן, החברה מציעה שירותים של ניהול סיכונים, ניהול פרויקטים ומציאת פתרונות לבעיות נזילות ויצירת נזילות.

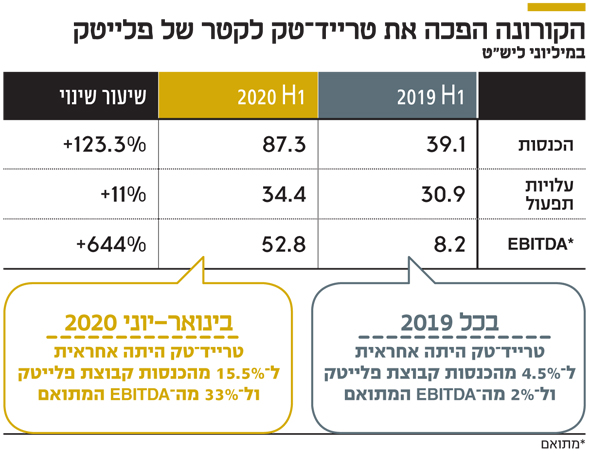

טרייד־טק נהנתה ממשבר הקורונה. לפי התוצאות הכספיות האחרונות של פלייטק שפורסמו בספטמבר, אלו של המחצית הראשונה של 2020, ההכנסות של טרייד־טק יותר מהוכפלו. אם במחצית הראשונה של 2019 הן עמדו על 39.1 מיליון ליש"ט, הרי שבמחצית הראשונה של 2020 הן זינקו ביותר מ־123% ועמדו על 87.3 מיליון ליש"ט.

חרף העלייה בהכנסות, עלויות התפעול בתקופה הזו עלו ב־11% בלבד לעומת התקופה המקבילה, ל־34.4 מיליון ליש"ט, מה שהוביל לכך שה־EBITDA (רווח תפעולי־תזרימי) המתואם הכפיל את עצמו פי כמעט 6.5 ועמד על 52.8 מיליון ליש"ט במחצית הראשונה של 2020 לעומת 8.2 מיליון ליש"ט בתקופה המקבילה.

הכנסות פלייטק צוללות

למעשה, לפי מצגת שפרסמה פלייטק, ניתן לראות כי בשיא משבר הקורונה והסגרים, בחודשים מרץ־אפריל, טרייד־טק היתה אחראית לרוב ההכנסות של קבוצת פלייטק, וגם במחצית השנה היא היתה הקטר של הקבוצה. בעוד התוצאות הכספיות של טרייד־טק מזנקות, ההכנסות של קבוצת פלייטק כולה ירדו ב־23% במחצית הראשונה של 2020 ועמדו על 564 מיליון ליש"ט, ה־EBITDA המתואם ירד ב־16% לעומת התקופה המקבילה ל־162.3 מיליון ליש"ט, הרווח המתואם צנח ב־44% לעומת ינואר־יוני שנה קודם לכן, ל־44.3 מיליון ליש"ט, בעוד הרווח הנקי המדווח, כלומר לפי כללי החשבונאות, קרס ב־81% ועמד על 4.6 מיליון ליש"ט בלבד.

בהתאם לכך, טרייד־טק היתה אחראית במחצית הראשונה של 2020 לכמעט 15.5% מהכנסות פלייטק כולה ולכמעט שליש מה־EBITDA המתואם. מדובר בעלייה משמעותית בהשוואה ל־2019, אז טרייד־טק היתה אחראית ל־4.5% מההכנסות ול־2% מה־EBITDA המתואם. עם זאת, התנופה הזו נבלמה ברבעון האחרון כאמור, כשלפי מקורבים לעסקה טרייד־טק לא הצליחה לרשום רווח מהותי ברבעון.

בחזרה לידיים ישראליות?

אם העסקה מול הקבוצה הישראלית תצא לפועל, נתח מסוים מפלייטק יחזור לידיים ישראליות שנתיים לאחר שקשר זה נותק. פלייטק הוקמה על ידי טדי שגיא ב־1999 והונפקה במרץ 2006, לפי שווי של כמיליארד דולר. מאז 2015, אז החברה הגיעה לשווי של 4.5 מיליארד דולר, שגיא, שבאותה העת החזיק בקרוב ל־34% מהמניות, החל לממש בהדרגה את אחזקותיו בפלייטק, עד שב־2018 מכר את יתרת האחזקות שלו.

במהלך השנים שגיא מכר את מניות פלייטק ב־2.1 מיליארד דולר, ויחד עם דיבידנדים שקיבל לאורך השנים, הוא צבר הון של 2.7 מיליארד דולר בזכות אחזקה זו. כיום פלייטק, שרשומה באיי קיימן, היא חברה ללא גרעין שליטה, ווייזר, שעומד בראשה מאז 2007, הוא הדמות הדומיננטית בה.