צילום: חן ליאופולד

צילום: חן ליאופולד

בלעדי לכלכליסט

הקורונה מטיסה את שאיפות ההנפקה של אינספירה

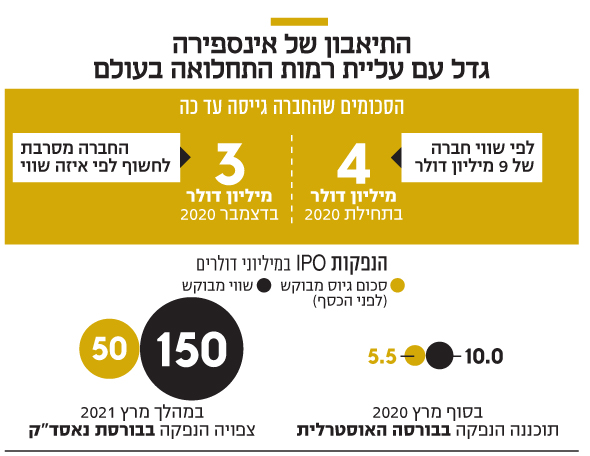

החברה שפיתחה מכשיר לחמצון הדם, שאמור להקטין את הצורך במכונת הנשמה, רוצה לגייס בנאסד"ק 50 מיליון דולר לפי שווי 150 מיליון דולר. עם פרוץ המגפה היא תכננה הנפקה באוסטרליה לפי שווי של 10 מיליון דולר

חברת אינספירה טכנולוגיות (Inspira Technologies) הישראלית רוצה לגייס 50 מיליון דולר במסגרת הנפקת מניות ראשונה (IPO) בבורסת נאסד"ק ארה"ב, ושואפת לשווי של 150 מיליון דולר לפני הכסף. אינספירה הודיעה השבוע כי תשתף פעולה עם בית החולים שיבא לבדיקת מכשיר שפיתחה לחמצון דם, כטיפול שימנע את הצורך במכונת הנשמה. המכשיר עורר התעניינות רבה עם תחילת מירוץ ההצטיידות של מדינות רבות במכונות הנשמה, במסגרת היערכותן להתמודדות עם נגיף הקורונה.

קראו עוד בכלכליסט

הקורונה גם הזניקה את השווי שהחברה מבקשת לעצמה. בסוף מרץ 2020, כשבוע לאחר תחילת הסגר הראשון בישראל, הודיעה החברה כי בכוונתה לגייס 5.5 מיליון דולר בהנפקת מניות ראשונה בבורסה האוסטרלית, לפי שווי חברה של 10 מיליון דולר לפני הכסף.

אך המשבר הבריאותי שהשתלט על העולם העצים את הצורך במכונות הנשמה, וחשף גם את הסיבוכים הכרוכים בשימוש בהן. דגי בן נון, מנכ"ל אינספירה, אמר לכלכליסט כי "אמנם התחלנו לבחון הנפקה בבורסה האוסטרלית, כחלק משיחות שהיו לנו עם המשקיעים הראשונים שלנו, שהם אוסטרלים, אבל עוד לא ביצענו כל מהלך אקטיבי. בזמן הבדיקה שלנו החל משבר הקורונה להעמיק, וענקיות הציוד הרפואי החלו להתעניין ולדבר עימנו. ההתעניינות הובילה אותנו לבדוק את הנפקת החברה בנאסד"ק, שהגשנו לה באחרונה תשקיף חסוי. ההנפקה מכוונת לחודש הבא".

מטרת הגיוס של החברה, שאין לה עדיין הכנסות, היא להביא את המוצר לשוק, בעלות מוערכת של 15 מיליון דולר, ולהשתמש ביתרת הכסף להקמת תשתיות בארץ ובחו"ל — בעיקר בארה"ב — לייצור, הפצה, המשך פיתוח ומחקר, וביצוע שיתופי פעולה עם בתי חולים בעולם.

"החברה עברה מחסומים טכנולוגיים וצמצמה את ההגעה לשוק בשנתיים", מסביר בן נון, "בנוסף, אנו מקשיבים לשוק, והשווי נקבע לאור ההתעניינות שאנו זוכים לה מגופי ההשקעות בחו"ל, שעימם אנו במגעים, ועם בנצ'מרק לחברות בתחום המדיקל דיווייס בסטטוס דומה לשלנו ונסחרות בשווי דומה. אנו מניחים, שהשיחות עם ענקיות הציוד הרפואי יובילו, בסופו של דבר, לאקזיט, כי נדרשת יד מכוונת של ענקית מסוגן כדי לקדם חברה. אבל התהליכים הללו ארוכים, ואי אפשר לבסס עליהם חברה. עם זאת, שוק ההון נגיש יותר כיום, ובעזרת הגיוס נביא את המוצר במהירות האפשרית לשוק.

אינספירה טכנולוגיות נוסדה ב־2018 בידי דגי בן נון, אודי נוסינוביץ', קרדיולוג בבית החולים מאיר המכהן כסמנכ"ל הרפואי של החברה, וג'ו חיון, נשיא וסמנכ"ל הכספים. השלושה, שהחלו בפיתוח אב טיפוס ב־2017, מחזיקים בכ־60% ממניות החברה.

אינספירה גייסה עד כה 7 מיליון דולר, מהם 4 מיליון דולר גויסו בתחילת 2019 לפי שווי חברה של 9 מיליון דולר, ו־3 מיליון דולר נוספים גויסו מאותם משקיעים בדצמבר האחרון, בשווי שהחברה מסרבת למסור, לאור התשקיף התלוי. המשקיעים מחזיקים ב־40% ממניות החברה.

נוסינוביץ' מוסיף לדברי בן נון כי אינספירה נמצאת כיום בהליך אישור המוצר במינהל המזון והתרופות האמריקני (FDA), שצפוי להתקבל במהלך 2022, לאחר מספר ניסויים פרה־קליניים, שמדמים אי־ספיקה נשמתית חדה שאינה מאפשרת חיים, ומחייבת טיפול הדומה למכונת הנשמה.

ד"ר אלכסנדר קוגן, מנהל היחידה לטיפול נמרץ בכירורגיית לב במרכז הלב של שיבא, ציין לגבי שיתוף הפעולה עם החברה, כי "הטכנולוגיה החדשה מאפשרת לנו להימנע משימוש בהנשמה מלאכותית, עד שיהיה צורך חיוני בכך, דבר שימנע ממטופלים רבים את הסיכונים הכרוכים בהרדמה מלאה. יתרה מכך, אנחנו מצפים להמשך עבודה עם אינספירה על טכנולוגיית הטיפול החדשנית שלנו לדיאליזה, עבור חולים קשים שזקוקים לתמיכה בתפקודי כיליה".