צילום: עמית שעל

צילום: עמית שעל

ניתוח כלכליסט

תכנון המס של מיכאל שטראוס: פחות כסף למדינה, יותר ליורשיו

צוואת התעשיין חושפת כיצד הישויות המשפטיות שהקים עשויות לחסוך לצאצאיו תשלומי מס של מאות מיליוני שקלים, אם יבחרו בעתיד למכור את חלקם בשטראוס. מה זה חברה "משפחתית", ואיך יורשיו יפחיתו תשלומי מס של עד 17% במקרה של אקזיט

צוואת מיכאל שטראוס, שפירטה את ההון שצבר ואת חלוקת הנכסים בין היורשים ונחשפה ב"כלכליסט", חושפת גם חלק מתכנוני המס שהוא ביצע כדי שצאצאיו יוכלו לשלם פחות לקופת המדינה כשבבוא היום ירצו למכור את חלקם בחברת המזון הציבורית שטראוס. מדובר בתכנון שעשוי לחסוך להם תשלומי מס של מאות מיליוני שקלים לפחות.

תכנון המס המרכזי נוגע לשתי יישויות שיצר שטראוס. הראשונה היא חברת נכסי מיכאל שמוגדרת "חברה משפחתית", ובאמצעותה הוא ושלושת ילדיו החזיקו בשרשור ב־43% מחברת שטראוס הציבורית, שנסחרת לפי שווי שוק של 10.63 מיליארד שקל, כלומר מניות בשווי כולל של 4.57 מיליארד שקל. חלקו של מיכאל בחברה המשפחתית, 54.7% (בשווי מוערך של 2.57 מיליארד שקל) התחלק שווה בשווה בין שלושת ילדיו, עפרה, עדי ועירית, אבל עם טוויסט קטן.

קראו עוד בכלכליסט

הטוויסט קשור ליישות השנייה שהקים שטראוס – הקדש פרטי. בהקדש, סוג של נאמנות פרטית, הוא קבע מראש את המטרות שלשמן ישמש הכסף, למשל לממן תשלום של עד 2 מיליון דולר לכל אחד מ־12 נכדיו. שטראוס ציווה ש־1,500 ממניותיו, המשקפות 10% ממניות החברה המשפחתית "נכסי מיכאל", יעברו לאותו הקדש שייקרא "קרן לטובת בני משפחת מיכאל", כלומר ההקדש יקבל מניות שטראוס בשווי של כ־450 מיליון שקל.

אלה לא כל הנכסים שיהיו הקדש. נכסים נוספים, בשווי מוערך של מאות מיליוני דולרים, כגון יאכטות הרשומות במקלטי מס כגון איי קיימן והאי ג'רזי, נדל"ן בישראל ומזחים באיטליה – יימכרו והתמורה תעבור גם היא ל"קרן לטובת בני משפחת מיכאל". אגב כבר הרישום הזה, למשל של היאכטות, בחברות אופ שור, ששיעור המס בהן הוא אפסי ולא בישראל, מעיד ששטראוס פעל בחייו, כמו אנשי עסקים רבים בישראל ובעולם, להפחית חלק מתשלומי המס שלו. כחוק כמובן, ועדיין תכנון הוא תכנון והמטרה שלו לשלם פחות מס.

יאכטות הן הכסף הקטן בסיפור הזה. לשתי היישויות שהקים מיכאל שטראוס יש על פניו מטרה ברורה אחרת: לכווץ תשלומי מס. לא בטווח המידי, אלא כשיגיע הכסף הממש גדול, כלומר ממכירת השליטה, מימוש, אקזיט, תקראו לזה איך שתרצו, של מניות שטראוס. "לשמור את מעמדה של נכסי מיכאל כחברה משפחתית לצורכי מיסוי בהחלט יסייע בהבהרת התמונה גם עבור רשות המסים", התבטא בעוקצנות, אפילו ביהירות, מקורב למשפחה שמכיר את הצוואה ומבנה האחזקות.

חלק מהמניות, כמו המניות שהועברו להקדש, חסם שטראוס למכירה למשך 15 שנה. אבל לאחר מכן — כך עולה מהעיון בצוואה, ואף ששטראוס הביע את שאיפתו שרק בני משפחת שטראוס ימשיכו להחזיק ולשלוט בדורות הבאים במפעל החיים של הוריו — הכל פתוח. מי יודע מה יעשו הנכדים ביום מן הימים.

זרם דיבידנדים להקדש

אז איך ייחסך המס? "סעיף 64א לפקודת מס הכנסה מאפשר לרשום 'חברה רגילה' כ'חברה משפחתית' לצורכי מס", מסביר עו"ד ורו"ח סיימון יניב, מומחה במסים ממשרד סיימון יניב ושות'. "חברה משפחתית היא חברה שכל בעלי מניותיה הם בני משפחה אחת. על פי המנגנון בחוק, ההכנסות החייבות במס (או הפסדים) שנרשמים בחברה המשפחתית מועברים לבן משפחה אחד (נישום המייצג). אצלו נערך חישוב המס בגין תוצאות הפעילות של החברה המשפחתית, לפי שיעורי המס וההטבות שחלים על אותו יחיד".

כלומר לפי מנגנון המיסוי שחל על החברה המשפחתית, נכסי מיכאל, כל ההכנסות שתקבל מדי שנה בשרשור כדיבידנדים מחברת שטראוס ימוסו בעת חלוקתם אצל היחיד, מה שמוגדר "הנישום המייצג". כאלה אגב היו לא מעט בשנים האחרונות. למשל 250 מיליון שקל ב־2020, או 200 מיליון שקל ב־2019.

חלקה של חברת נכסי מיכאל בשרשור במניות שטראוס לאחר מימוש הצוואה הוא 39%, ושל קרן בני משפחת מיכאל הוא יותר מ־4%, כלומר זרם דיבידנדים של עשרות מיליוני שקלים כל שנה ישמש למשל את ההקדש המשפחתי לרכישת דירות, כלי רכב או מימון לימודים לנכדים.

"לפי מנגנון המיסוי של חברה משפחתית, הכנסות שוטפות שבחברה ממוסות אצל 'הנישום המייצג' לפי מדרגות המס שחלות על יחיד (עד 50% כולל מס יסף)", מסביר עו"ד יניב, "וזאת להבדיל מ'חברה רגילה' שממוסה על הכנסותיה השוטפות במס חברות (23%) וזאת עד לחלוקת הרווח כדיבידנד ליחיד. שאז היחיד ימוסה במס של עד 33% כך שבסופו של יום ככל שהרווחים מחולקים כדיבידנד, המס יהיה זהה לגבי ההכנסות השוטפות (מנגנון מיסוי דו־שלבי)".

במילים פשוטות, ובנטרול פערי תזמון, חישוב המס הסופי לא ממש משנה בהכנסות שוטפות של חברה משפחתית מול חברה רגילה, ועדיין יש בכך יתרון. "במנגנון המיסוי של חברה משפחתית יש אפשרות לקזז הפסדים שרשומים על ידי היחיד מתוך הכנסותיה של החברה המשפחתית", מסביר עו"ד יניב, "וגם להפך, כשלנישום המייצג רשומים הפסדים ברי קיזוז מהכנסותיה של החברה המשפחתית. ולא זאת בלבד, אותו יחיד המשמש כנישום מיצג ייהנה מזיכויים ומפטורים שחלים עליו, והכל לפי חלקו ברווחי החברה (למשל פטור המוענק לנכה)".

מיסוי נמוך אצל היחיד

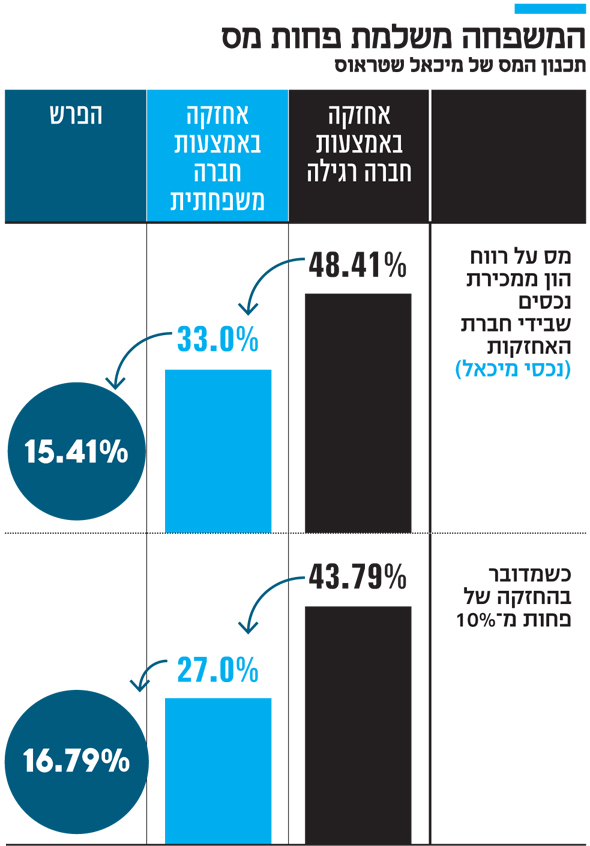

כאן מגיע החלק המעניין, המשמעותי והחשוב של התכנון. "יש במנגנון הזה יתרונות רבים שיכולים להביא לחיסכון מס ניכר", מסביר עו"ד יניב. "למשל במכירת נכסים, ובהם גם מניות שמוחזקות על ידי אותה חברה. אז רווח ההון ממכירת הנכסים שמוחזקים על ידי החברה המשפחתית ימוסה באופן ישיר אצל היחיד, הנישום המייצג, בשיעור מס של עד 33%. וזאת חלף מנגנון המיסוי הדו־שלבי במקרה של רווח הון שיירשם ב'חברה רגילה'. שם היחיד ימוסה על רווח ההון 'עד הבית' במיסוי דו־שלבי בשיעור של עד 50%".

זה אולי נשמע קצת מורכב אבל זה די פשוט. במקרה של מכירת המניות קיים פער אפשרי של עד כ־17% בין מקרה שבו נמכר נכס, למשל מניות שטראוס, שבו מחזיקה חברה משפחתית, למקרה שבו נמכר נכס שבו מחזיקה חברה רגילה. וכשנמכרות מניות בשווי שמוערך כיום בלמעלה מ־4 מיליארד שקל, יש לזה משמעות של חיסכון מס של מאות מיליוני שקלים.