צילום: אלכס קולומויסקי

צילום: אלכס קולומויסקי

ניתוח כלכליסט

הנגיד מציג: מדיניות מרחיבה, נדיבה ונועזת

פרופ' אמיר ירון מבהיר לכל המתלבטים: הצמיחה תתחזק גם אם האינפלציה תרים ראש, והיעדים הראשונים הם התאוששות העסקים וצמצום האבטלה. לאמירה הזו משמעות מעשית חשובה: הריבית האפסית והאשראי הזול ימשיכו ללוות את ישראל עוד תקופה ארוכה

1. דבר אחד לגבי המדיניות הכלכלית של ישראל כבר ניתן לקבוע בוודאות: ללא קשר לזהות המנצח בבחירות הבאות בעוד שבועיים, מי שימשיך להוביל את המדיניות המוניטרית הוא פרופ' אמיר ירון. הוא ימשיך לכהן כנגיד בנק ישראל, לנווט את הבנק המרכזי, ולכהן גם כיועץ הכלכלי של ממשלת ישראל, תהיה אשר תהיה.

קראו עוד בכלכליסט

עם פתיחת המשק הישראלי והכניסה לשלב ההתאוששות מעניין לשמוע את קריאת הכיוון של ירון, בעיקר משום שישראל היא מובילה עולמית במבצע החיסונים, והראשונה לפתוח מחדש חלקים נרחבים כל כך במשק, בתקווה שלא יידרשו סגרים גורפים נוספים.

בראיון יוצא דופן שהעניק ירון לעיתונאי הכלכלי הבינלאומי ריצ'ארד קווסט (CNN) לפני שבוע, חשף הנגיד את הקווים למדיניות שיוביל בשנתיים הקרובות לפחות, שיהיו קריטיות למשק הישראלי. וניתן לומר כבר עכשיו כי מדובר במדיניות מוניטרית מאוד מרחיבה ונועזת.

2. על פי חוק בנק ישראל 2010, המטרה המרכזית של הבנק המרכזי היא שמירה על יציבות מחירים המוגדרת כעלייה שנתית במדד המחירים לצרכן של בין 1% ל־3%. במילים פשוטות - למנוע אינפלציה. רק במקום השני ניצבים יעדי משנה, מתן תמיכה למדיניות הממשלה - כפי שמגדיר זאת החוק - בכל הנוגע ל"צמיחה, תעסוקה וצמצום הפערים החברתיים".בימים האחרונים דובר רבות על חזרתה האפשרית של האינפלציה ועל השאלה: עד מתי יוכלו בנקים מרכזיים להמשיך לנקוט מדיניות כה מרחיבה (המכונה גם "יונית") שתבוא לידי ביטוי בשמירה על ריבית אפסית במשק. המדיניות שעומדת בבסיס הנושא משפיעה מאוד גם על השווקים הפיננסיים.

השאלה הגדולה שמעסיקה היום לא רק את המגזר העסקי אלא גם את המשקיעים ואת משקי הבית היא האם הריבית תתחיל לעלות כאשר נראה עלייה באינפלציה לפחות בעתיד הקרוב. זאת בגלל עלייה בביקושים אחרי סגרים רבים וירידה בהיצע אחרי גל של פשיטות רגל. זו תשובתו של ירון: "ישראל מובילה מבצע חיסונים והתחזיות שלנו מדברות על חזרה לפעילות רגילה במחצית הרבעון השני של השנה. אנו חוזים ב־2021 צמיחה של 6.3% ושל 5.8% ב־2022 וזה קצב צמיחה מהיר. למרות זאת, כאשר מסתכלים על האינפלציה - שהיא שלילית ועומדת על -0.4% ועל ציפיות האינפלציה שהן קצת מעבר ל־1%, המסקנה היא שאנו יכולים להרשות לעצמנו להתקיים במשך זמן מה במה שמכונה LOW FOR LONGER". כוונת הנגיד לריבית נמוכה לתקופה ארוכה מאוד.

נהיה סבלניים, מדגיש ירון, ומוסיף כי גם כאשר מסתכלים על התשואות ארוכות הטווח של אגרות חוב ממשלתיות לעשר שנים שמשקפות את הריבית ארוכת הטווח, הן נעות סביב 1.5% ל־1.7%, כלומר, מתחת לאמצע טווח יעד יציבות המחירים.

״ישנן שתי סוגיות קריטיות בישראל", מוסיף ירון, "שיעור האבטלה המאוד גבוה שיקח לנו לא מעט זמן להחזיר אותו לרמות הנמוכות ערב המשבר, והבדיקה כמה עסקים מתאוששים וכמה איבדנו בדרך. שוב: נהיה סבלנים לגבי שיעורי הריבית".

3. המסרים של ירון ברורים וחדים. הוא מבהיר כי למרות שהוא בטוח שהמשק נכנס לתהליך של צמיחה מואצת, הוא לא חושש מאינפלציה וממקם אותה במקום נמוך במדרג הבעיות. ירון מבסס את טענותיו על תשתית אמפירית יצוקה: אנו מצויים כעת בדפלציה, בטווח הבינוני האינפלציה תיגע בגבול התחתון של יעד יציבות המחירים (1%) בטווח הארוך מאוד של 10 שנים היא עדיין תהיה רחוקה מאוד מאמצע היעד (2%). | |||

על אף שיעד יציבות המחירים נע בין 1% ל־3%, מאז כניסתו לתפקיד, הנגיד עמד על כך כייעד האינפלציה האמיתי שלו הוא 2% בשנה בממוצע. זה לא קורה כבר הרבה שנים, לא קרה מאז שהוא נכנס לתפקיד ולפי הציפיות לאינפלציה לעשור הקרוב - כפי שהן עולות מהפער בין האג"ח הצמוד ללא צמוד - גם לא יקרה בעשור הקרוב. לכן ירון מבהיר לכל המתלבטים: הצמיחה תתחזק, האינפלציה תרים ראש, אבל אני דואג לאבטלה ולעסקים. לאמירה כזו משמעות מעשית חשובה: הריבית האפסית תישאר איתנו תקופה ארוכה מאוד. ב־6 לאפריל 2020, בשיאו של הסגר הראשון, הוריד ירון את הריבית במשק לשפל של כל הזמנים, 0.1% בלבד. ירון, שגדל וצמח מקצועית בארה"ב, רואה בה ובעיקר במדיניות הבנק המרכזי שלה בנצ'מרק מכונן. לא פלא, שבדיוק יומיים אחרי הראיון, ג'רום פאוול יו"ר הפדרל ריזרב האמריקאי הבהיר גם כי יהיה סבלני מאוד ולא יסטה מהמדיניות המאוד מרחיבה שלו.

4. למרות שהריבית היא הכלי המרכזי להשגת יעדיו של בנק ישראל, לבנקים מרכזיים כלים נוספים, קל וחומר כשהריבית נושקת לאפס וכבר אין הרבה לאן לרדת. שני הכלים הנוספים הם רכישת דולרים כדי לעודד יצוא ובכך את הצמיחה במשק. ותוכניות לרכישת אג"ח ממשלתיות בעתות משבר וזאת כדי להשפיע, מחד, על הריבית לטווח הארוך, אבל גם כדי לסייע לממשלה לממן בעקיפין את הגירעונות שלה באמצעות יצירת ביקוש למכשירי החוב שלה (אג"ח).

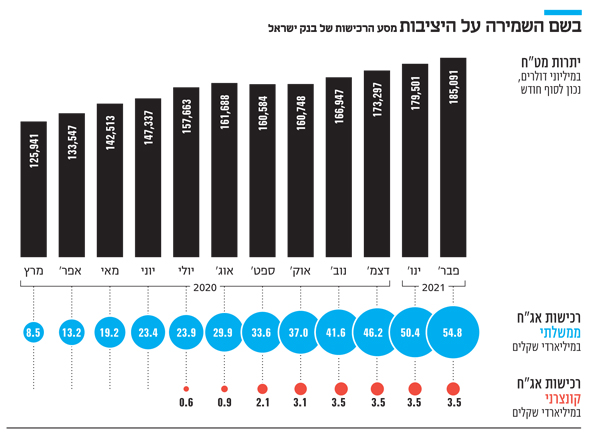

במהלך משבר הקורונה, בנק ישראל השתמש בשני הכלים הללו בעוצמה חסרת תקדים. קווסט שאל את ירון האם הוא מתכוון להמשיך עם אותן תוכניות בשלב ההתאוששות. "בנק ישראל נקט בצעדים בלתי קונבנציונליים בתקופה בלתי קונבנציונלית וזאת בין השאר כדי לוודא ששני שווקים חיוניים מתפקדים היטב: שוק האג"ח ושוק המט"ח. התוכנית הראשונה היא רכישת אג"ח ב־50 מיליארד שקל שהם פי שלושה מתוכנית הרכישות של משבר 2008, והרחבנו אותה שוב ל־85 מיליארד שקל. זה יספיק כדי להגיע בלי בעיה לקיץ ולוודא שאכן הכלכלה הישראלית חוזרת למסלול צמיחה. רק אז נסתכל על המציאות ונבחן מחדש את צעדינו".

התוכנית השנייה, על פי ירון - רכישת הדולרים - הגיעה בעקבות התחזקות השקל כאשר המשקיעים רוצים להזרים כסף לישראל אחרי שהשתכנעו כי כלכלת ישראל ובעיקר סקטור ההייטק לא הושפעו לרעה ממשבר הקורונה ויש עודף גדול בחשבון השוטף. "בנק ישראל החליט לספק ודאות בעת של אי־ודאות עצומה. הכרזנו על תוכנית רכישות של 30 מיליארד דולר ואנו מחויבים לה גם אם השקל נחלש באופן זמני", אמר ירון.

5. הראיון של ירון מגיע כמעט במקביל לראיון מתוזמן היטב שהעניק המפקח על הבנקים, יאיר אבידן, לעיתונות הכלכלית. הכותרות לא הותירו מקום לספק – אבידן התראיין כדי להבליט את מאבקו בבנקים שיורידו את מחירי המשכנתאות. זאת אחרי שהוא שינה את הרגולציה - שחרר את המגבלה הקיימת על ריבית הפריים, אבל הבנקים ניסו לעקוף את ההטבה ולנתב אותה לכיסם. ירון ואנשיו מצאו דרך מאוד יצירתית כדי להגדיל את ההכנסה הפנויה של משקי הבית (רוב הישראלים משלמים משכנתא), לעודד צריכה, לעודד את הפעילות של העסקים ותעשיית הפנאי שמאוד נפגעה - מבלי לגעת במיסוי. הפחתת מחיר משכנתאות היא כמעט שקולה להפחתת מסים, מהלך בלתי אפשרי בתקופת בחירות, חוסר יציבות שלטונית וגירעון ממשלתי חסר תקדים. למרות השתיקה היחסית של בנק ישראל בשבועות האחרונים, בתקופה של קמפיין בחירות, ברור כי בבנק המרכזי מבינים היטב שהשיתוק הממשלתי עלול להתארך לא מעט, ושהמוסד ימשיך להיות השחקן המרכזי במגרש עיצוב המדיניות המאקרו־כלכלית של ישראל.