צילום: אוראל כהן

צילום: אוראל כהן

פרשנות

רוזן וטוכמאייר בדרך לסיבוב מהיר או לעימות עם אקירוב?

תנאי העסקה, שבה רוכשים בעלי השליטה בישראל קנדה את חלקה של כלל באלרוב נדל"ן, עוד עלולים לגרום לאלפרד אקירוב להתגעגע לעימות עם חברת הביטוח. זאת אם הוא אכן יגיש לשניים הצעת רכש והם יתעקשו על שליטה משותפת

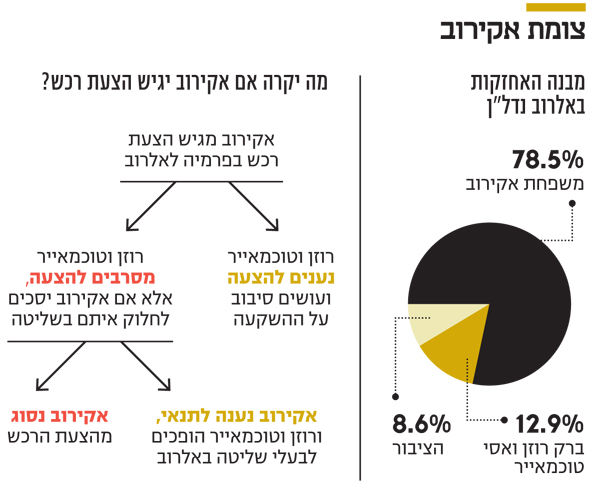

מניית אלרוב נדל"ן, בשליטתו של אלפרד אקירוב (78.5%), זינקה אתמול בבורסת תל אביב ב־13.9% במחזור של 4.7 מיליון שקל — גבוה פי יותר מ־10 לעומת המחזור הממוצע ב־90 הימים האחרונים.

קראו עוד בכלכליסט

זאת על רקע העסקה שבה חברת הנדל"ן ישראל קנדה, בשליטת ברק רוזן ואסי טוכמאייר (42%), רוכשת מכלל ביטוח את האחזקה שלה באלרוב נדל"ן (12.9%) תמורת 382 מיליון שקל — סכום המשקף פרמיה של 3% על מחיר הפתיחה של מניית אלרוב נדל"ן אתמול בבוקר. כלומר, כבר כעת ישראל קנדה מורווחת על הנייר מביצוע העסקה.

ממכתב ששלחה כלל ביטוח לאלרוב, באמצעות משרד עורכי הדין ליפא מאיר ושות', ואשר אלרוב דיווחה עליו לבורסה, עולה כי העסקה מול ישראל קנדה תלויה בכך שדירקטוריון ישראל קנדה יאשר אותה, וכך גם מחזיקי סדרה ה' של החברה.

אולם, רוזן וטוכמאייר התחייבו להיכנס בנעלי החברה, אם העסקה לא תאושר, ולבצע אותה באופן פרטי. כלומר, השניים נחושים להפוך לבעלי המניות השניים בגודלם באלרוב אחרי אקירוב. כלל ביטוח אף תקבל פיצוי של 18 מיליון שקל, שכבר הופקדו אצלה כמקדמה, במקרה שישראל קנדה ורוזן וטוכמאייר באופן אישי ייסוגו מהעסקה.

עוד עולה מהמכתב, כי רוזן וטוכמאייר התחייבו לחלוק עם כלל את הרווחים שייווצרו, אם הם ימכרו את המניות במחיר גבוה יותר בתוך פרק זמן של 18 חודשים. אולם, לא מדובר במכירה לכל אחד, אלא לאקירוב עצמו. "כלל ביטוח תהיה זכאית לתוספת למחיר המניה בעסקה, אם ישראל קנדה תמכור את המניות הנמכרות לאקירוב, או מי מטעמו, או אם תתבצע הצעת רכש מלאה למניות אלרוב, וישראל קנדה תמכור את המניות הנרכשות או חלק מהן במחיר גבוה ממחיר המניה בעסקה".

הקרב על חלקו של ג'ורג'י אקירוב בלוקה

העסקה עם ישראל קנדה מביאה לסיום קרב ארוך של משפחת אקירוב מול כלל ביטוח בנוגע ללוקה, החברה־הבת (80%), שמחזיקה בשלושה מלונות באירופה ואשר בה השותף (15%) והמנכ"ל הוא ג'ורג'י אקירוב, בנו של בעל השליטה. לכלל ביטוח היו טענות קשות נגד אלרוב לגבי לוקה, שנוגעות לכך שהיא סבסדה, לכאורה, את משפחת אקירוב, משום שאלרוב לבדה נשאה במימון של לוקה, שהסתכם ב־2.4 מיליארד שקל, מבלי שאקירוב הבן נדרש להעמיד את חלקו היחסי (כ־350 מיליון שקל). במסגרת הקרב הזה אלרוב אף רכשה 5% ממניות כלל ביטוח ויצרה מאזן אימה, ואקירוב אף ניסה לרכוש מכלל ביטוח את אחזקותיה, אך חברת הביטוח נקבה במחיר שהוא לא היה מוכן לשלם.

בחודש שעבר הודיעה אלרוב כי גיבשה מתווה שיוכל ליישב את המחלוקת: המניות של ג'ורג'י אקירוב בלוקה יוקפאו באופן זמני, כך שהוא יאבד את הזכויות בחברה, אלא אם ישתתף במימונה או ימכור את מניותיו לגורם שיעמיד מימון כזה בפרק זמן של שנה. המתווה שגיבשה אלרוב הוביל לכך שרשות ניירות ערך התערבה בנעשה, ודרשה שההקפאה לא תהיה זמנית, אלא קבועה.

הדרישה הזו היא אחת הסיבות לכך שבשבוע שעבר דחתה אלרוב, בפעם השנייה, את האסיפה הכללית של בעלי המניות, שבה הם יתבקשו לאשר את מתווה ההסדר המדובר. אתמול נודע כי האסיפה, שהיתה אמורה להתקיים היום, נדחית ליום חמישי הקרוב. לפי הערכות בשוק, הימים הנוספים נועדו לאפשר לרוזן וטוכמאייר להשלים סופית את רכישת המניות ולהצביע במקום כלל. עם זאת, מנוסח הזימון עולה כי מי שהיה בעל מניות ב־17 בפברואר — שזו כלל ביטוח — יכול להצביע באספה. עדיין לא ברור, ובימים הקרובים יוכרע, אם רוזן וטוכמאייר יוכלו להצביע במקום כלל ביטוח.

בראיון ל"כלכליסט" בחודש שעבר אמר אקירוב ש"ג'ורג'י ממילא יקבל את כל הרכוש שלי". ואכן, היחס של אקירוב לאלרוב נדל"ן, מפעל חייו, הוא יחס אישי ומשפחתי. ייתכן שהקרב מול כלל ביטוח גרם לו למיאוס מהצורך לתת דין וחשבון, והמכתב של כלל ביטוח מרמז שייתכן כי בקרוב הוא יגיש הצעת רכש, על מנת להפוך את אלרוב לחברה פרטית.

כדי להצליח בכך, אקירוב יהיה חייב שרוזן וטוכמאייר ייענו להצעה שלו.

הרוכשים יוכלו לאלץ את אקירוב לפרמיה משמעותית

פה השלושה מגיעים לצומת מסוכן. לרוזן וטוכמאייר תהיה אפשרות למכור, ואף לאלץ את אקירוב לשלם מחיר שיגלם פרמיה משמעותית, ולרשום רווח מהיר. אך גורמים בשוק מעריכים שהם לא הגיעו לאלרוב לסיבוב פיננסי, אלא כדי לחלוק עם אקירוב את השליטה, ואולי אף להשתלט על החברה. אם אקירוב יהיה להוט למחוק את אלרוב מהבורסה, הדבר ייצר לרוכשים מנוף לחץ משמעותי, שבאופן פוטנציאלי עוד עשוי לגרום לאקירוב להתגעגע למערכת היחסים הנוקשה עם כלל. אם ירצו רוזן וטוכמאייר, הם יוכלו להציב תנאי: מכירת המניות במקביל לרכישת מניות מאקירוב עצמו, כך שהם יחזיקו בחברה בחלקים שווים או יחתמו על הסכם שליטה.

לדברי אחד השחקנים בשוק ההון, "העסקה הזו היא בגדר הכנסת רגל בדלת עבור רוזן וטוכמאייר. כרגע לא נראה שהם יוכלו להשתלט על החברה, משום שהאחזקה שלהם קטנה לעומת זו של אקירוב, אבל יש דינמיקה, והם אנשי עסקים מתוחכמים". אותו גורם מעריך כי בכל מקרה אין לשניים מה להפסיד. "התרחיש הסביר הוא שבעתיד הקרוב אקירוב יגיש הצעת רכש, כדי למחוק את החברה מהבורסה. הצעה כזאת תוכל לספק לרוזן וטוכמאייר סיבוב נאה על המניה".

עבור רוזן וטוכמאייר, השתלטות על אלרוב — יחד עם אקירוב, או באופן עצמאי — תהיה קפיצת מדרגה משמעותית. ישראל קנדה, חברה גדולה כשלעצמה, הנסחרת בשווי של כ־2.6 מיליארד שקל, פועלת בעיקר בישראל, בתחום היזמות למגורים ובתחום המלונאות. אלרוב, שנסחרת לפי שווי שוק של 3.3 מיליארד שקל, מחזיקה גם בנדל"ן מניב רב מעבר לים, בשווי של 5.6 מיליארד שקל.

אם רוזן וטוכמאייר יצליחו להשתלט על הגה הספינה של אקירוב, הם ייהפכו למעצמה שנותנת פייט לחברות הנדל"ן הגדולות ביותר בבורסה של תל אביב.