צילום: יונתן בלום

צילום: יונתן בלום

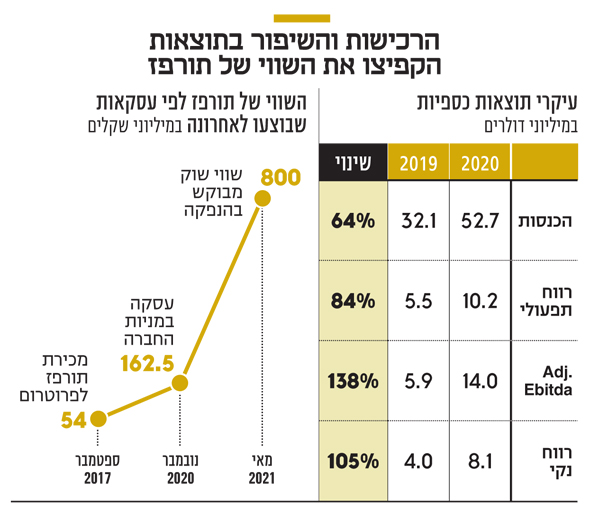

הניסים של שוק ההון: שווי תורפז זינק פי 5 תוך פחות מחצי שנה

חברת תמציות הטעם והריח נמכרה לפרוטרום ב־2017 לפי שווי של 54 מיליון שקל. מאז, שיפרה תוצאות, אך בתשקיף מופיעה עסקת בעלי מניות מסוף 2020, בשווי של 162 מיליון שקל. תורפז מציינת שחברות נסחרות במכפיל 15, אך רוכשת אותן במכפיל 9

שלוש שנים אחרי האקזיט של פרוטרום, שנמכרה תמורת 6.4 מיליארד דולר ל־IFF, חברה אחרת בתחום תמציות הטעם והריח — תורפז, מבקשת להנפיק בבורסת ת"א והגישה אתמול טיוטה ראשונה של התשקיף שלה לציבור. בכוונת החברה לגייס 200 מיליון שקל לפי שווי של 800 מיליון שקל לפני הכסף.

קראו עוד בכלכליסט

מדובר בשווי שזינק פי 5 ביחס להשקעה האחרונה שבוצעה בה בנובמבר האחרון, לפי שווי של 162.5 מיליון שקל בלבד; וגבוה פי 14.9 מהשווי שלפיו נמכרה לפרוטרום ב־2017, 54 מיליון שקל. תורפז עצמה קשורה לאקזיט של פרוטרום, שכן היא היתה בבעלות פרוטרום במשך כשנה, בין 2017 ל־2018, והוחזרה לבעליה על רקע אותו אקזיט.

תורפז נשלטת על ידי קרן חזון כהן (59.14%), שמכהנת גם כיו"ר ומנכ"לית. בעל מניות נוסף הוא ד"ר ישראל (רלי) לשם (19.52% ערב ההנפקה, בחלקים שווים עם אשתו, נורית לשם), שותף במשרד עורכי הדין מיתר, המשמש כדירקטור.

הערכת שווי קודמת לא כללה 5 רכישות

בתורפז מסבירים את הזינוק בשווי המבוקש בהנפקה ביחס להשקעה בדצמבר, בכך, שאותה השקעה נעשתה על סמך הערכת שווי שניתנה לחברה שנה קודם לכן (דצמבר 2019). אותה הערכת שווי לא כללה 5 עסקאות רכישה שביצעה תורפז, 2 במהלך 2019 שהושלמו ב־2020 ועוד 3 שבוצעו במהלך השנה שעברה. לפי החברה, מאז שהיתה אמורה להימכר בעצמה לפרוטרום, היקף המכירות שלה גדל פי יותר מ־12.

כמו כן, החברה שמיועדת להנפקה היא תורפז תעשיות. עסקת ההשקעה בדצמבר 2020, בוצעה בחברה־הבת — תורפז תמציות. בדצמבר 2020 החזיקה תורפז תעשיות רק ב־80% מתורפז תמציות, וכעת גדל שיעור ההחזקה שלה ל־100%.

גם מהלך זה מעלה את השווי הגלום לחברה ערב ההנפקה. בתורפז מציינים כי חתמו על מזכר הבנות לרכישת 60% מחברה במערב אירופה, ששמה טרם פורסם, תמורת 11 מיליון יורו. לחברה זו קצב מכירות של 8.9 מיליון דולר על בסיס תוצאות שנת 2020, שצפויה להוסיף לה, לפי הפעילות באותה שנה, כ־2.2 מיליון דולר ל־EBITDA.

מכפיל ה־EBITDA נמוך ביחס למתחרות בתחום

ועדיין, תורפז מבקשת שווי עצום ביחס להשקעות האחרונות שבוצעו במניותיה שלה. ה־EBITDA השנתי שמגולם לתוצאות החברה, לפי ההערכות, על סמך תוצאות הרבעון הראשון ובהנחה שתשלים את הרכישות החדשות, מוערך בכ־25 מיליון דולר. כלומר, לפי החברה, השווי המבוקש לה הוא מכפיל 10 על ה־EBITDA. כדי להצדיק את השווי הזה, היא טוענת ששוק ההון מעניק כיום לחברות בענף מכפילים נדיבים בהרבה.

החברה מציגה למוסדיים נתונים של רמת המכפילים הנהוגה בענף, מהם עולה כי מכפיל ה־EBITDA לענקית בתחום (Givaudan) עומד על 27.7 ביחס לתוצאות 2020. IFF נסחרת במכפיל EBITDA של 14.4 וחברת Symrise נסחרת במכפיל 22.3. לטענת החברה, לחברות בסדר גודל קטן עד בינוני נהוג מכפיל 15. אם תורפז היתה מקבלת מכפיל כזה, היתה מונפקת בשווי גבוה ב־21% מהשווי שהיא מבקשת.

כך או כך, העסקאות שבוצעו בחברה מלמדות כי השווי שהיא מבקשת מזנק באופן חד ביחס לעסקאות מהשנים האחרונות. כך למשל, בסוף דצמבר האחרון מימשו מספר בעלי מניות בחברה אופציה להמרת הלוואה בסך של 13.5 מיליון שקל למניות. ההלוואה ניתנה בדצמבר 2018, ולכן שיקפה שווי נמוך יחסית של 94 מיליון שקל. כמו כן, כשתורפז עצמה רוכשת חברה, היא לא מעניקה שוויים נדיבים, כמו שלטענתה מגולמים במחירי השווקים בקרב חברות בינוניות. כך למשל, את החברה באירופה היא רוכשת לפי מכפיל 9 על ה־EBITDA.

כאמור, הסיפור של תורפז כרוך באקזיט של פרוטרום, שנמכרה ל־IFF. בספטמבר 2017 נמכרה תורפז לפי שווי של 54 מיליון שקל לפרוטרום, כאשר הכוונה היתה לפתח את פעילות תמציות הריח של פרוטרום באמצעותה. אלא שבמאי 2018 נמכרה פרוטרום, ול־IFF, הרוכשת, היתה כבר פעילות עניפה בתחום. לכן, בוטל הסכם הרכישה של תורפז באוקטובר 2018. תורפז הוקמה ב־2011 ופועלת ב־8 מדינות, בהן ארה"ב, פולין, ישראל ו־וייטנאם. החברה מעסיקה 260 עובדים, מתוכם 25 עובדי מו"פ.