עובדי גונג | צילום: מקס מורון

עובדי גונג | צילום: מקס מורון

ניתוח כלכליסט

קרנות הענק גילו את ישראל - והזניקו את ההייטק המקומי

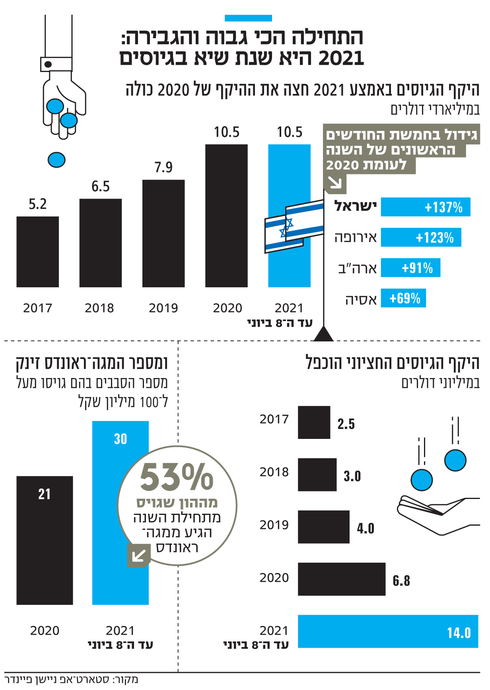

2021 הגיעה רק למחצית אך כבר ניתן להכריז עליה כשנת שיא בגיוסי חברות הטכנולוגיה שעברו את ה־10.5 מיליארד דולר. הסיבה: הקורונה תפסה את היזמים הישראלים הכי מוכנים שאפשר להסתערות המשקיעים

זו כבר לא רק תחושת בטן, שנת 2021 אכן מסתמנת כשנה יוצאת דופן להייטק הישראלי, הן בהשוואה לשנים קודמות והן בהשוואה לעולם.

לפי דו"ח חדש של SNC (סטארט־אפ ניישן סנטרל) שיצא אתמול, במחצית הראשונה של השנה גוייסו חברות ישראליות יותר הון מזה שגוייס בכל השנה שעברה - 10.5 מיליארד דולר בשישה חודשים לעומת כמעט 10.5 מיליארד דולר ב־2020 כולה. סכום זה כולל רק את הכספים שזרמו לחברות עצמן ואינו כולל מאות מיליוני דולרים אשר משקיעים הזרימו לכיסי משקיעים אחרים במסגרת השקעות סקנדרי.

קראו עוד בכלכליסט:

את הצמיחה הזו חייב ההייטק הישראלי לחברות הצמיחה, רבות מהן הפכו בחודשים האחרונים ליוניקרונים (חברת טכנולוגיה שהערכת השווי שלה חוצה את מיליארד הדולר) לאחר שגייסו סבבי ענק של מעל ל־100 מיליון דולר, המכונים מגה־ראונדס. במחצית הראשונה של 2021 היו כבר 30 מגה־ראונדס, לעומת 21 בלבד אשתקד. סבבים אלה מייצגים 53% מסך ההון שגויס, ולראשונה היו אחראים ליותר ממחצית סך ההון שהושקע.

רק בימים האחרונים הכריזו שתי חברות הייטק ישראליות - ורביט וגונג - על גיוסי ענק של כ־157 מיליון דולר ו־250 מיליון דולר בהתאמה. במקרה של השנייה מדובר גם בחברה הישראלית הפרטית שרשמה את השווי הגבוה ביותר אי פעם, כאשר ביצעה את הסבב האחרון לפי שווי של 7.2 מיליארד דולר. אלה מצטרפות לשלל חברות שהפכו ליוניקורן השנה, ביניהן דרייבנטס, אקווה סקיוריטי, אקסוניוס, ורביט, פאפיה גלובל, Tipalti ו־Melio, כולן עם מגה גיוסים.

אבל זה לא הסכום שמשותף לכל הסבבים הללו, אלא השתתפות, וברוב הגדול אף הובלה של הסבב, על ידי קרנות הון פרטיות (פריווט אקוויטי) וחברות ניהול הון, ולא רק על ידי קרנות הון סיכון.

בין הקרנות שהקפיצו השנה את ההייטק הישראלי ניתן למצוא את Coatue Management, שהשקיעה ב־Melio או את Greenoaks Capital, שהשקיעה בפאפיה וב־Tipalti ואת Stripes שהשקיעה בוורביט ואקסוניוס, כמו גם במאנדיי בעבר. אלה מצטרפות לשמות כמו טייגר גלובל (גונג, פורטר והאניבוק), פרנקלין טמפלטון (עם השקעה ראשונה בישראל בגונג) וכמובן בלקסטון שהודיעה על הקמת פעילות מקומית והשקיעה 120 מיליון דולר ברכישת אחזקות בחברת הסייבר Wiz. כולן מנהלות מיליארדי דולרים ולכן יכולות להרשות לעצמן לבצע השקעות בהיקף שלא נראה בעבר בהייטק הישראלי.

הגופים האלה משקיעים בעוז בכל העולם, אבל היקף ההשקעות שלהם בישראל יוצא דופן. ישראל, עולה מהדו"ח, רשמה גידול של 137% בחמשת החודשים הראשונים של 2021 לעומת התקופה המקבילה ב־2020 בעוד שהנתון הגלובלי עמד על 89% בלבד. באירופה נרשם גידול של 123% באותה תקופה ואילו בארה"ב נרשם גידול של 91%, ובאסיה גידול של 69%.

ההתנפלות נמשכת

ההצלחה של ישראל לעומת שאר העולם נזקפת לעובדה שמגפת הקורונה תפסה את מדינת ישראל במצב מושלם, עם מספר עצום של חברות שהגיעו לבשלות מבחינת הטכנולוגיה והמוצר והיו מוכנות להסתערות על השוק.

משקיעים בעולם נוהגים לשבח את האדפטביליות של היזמים הישראלים ואת היכולת שלהם להגיב לשינויים בזריזות,והמיתוס סביב היזם הישראלי הוכיח את עצמו גם בקורונה. חברות רבות הצליחו לבצע במהירות את ההתאמות הדרושות למצב החדש, וחשוב מכך – לשכנע בכך משקיעים. לכך מתווספת העובדה שההייטק הישראלי נחשב לכזה שמציע למשקיעים הערכות שווי נמוכות ביחס לעולם ולכן פוטנציאל התשואה גבוה יותר.

ההתנפלות הזו על ההייטק המקומי טרם הסתיימה. השוק עדיין מוצף בסכומי ענק שמחפשים אפיקי השקעה והבאזז סביב החברות הישראליות רק הולך וגובר. כל עוד הבורסות המערביות ימשיכו לשמור על יציבות ולגלות העדפה לחברות טכנולוגיה, סכומי ענק ימשיכו לזרום לחברות ישראליות בשלב הצמיחה להפוך אותן ליוניקורן ואף יותר מכך.

האקוסיסטם הבשיל

הגידול המשמעותי בהשקעות במגזר ההייטק והחדשנות הטכנולוגית בישראל מאז תחילת השנה, התמקד בשלבים המתקדמים יותר, כאשר רוב המימון (64%) הושקע במסגרת סבבי C ומעלה. מדובר במגמה שבאה לידי ביטוי גם בשנים קודמות. משקיעים מעדיפים לקחת פחות סיכון, ולכן בוחרים בחברות שעבר רושמות הצלחה ונתוני מכירות מרשימים. הצד השני של התופעה הוא צמצום השקעות בחברות צעירות, מגמה שהדאיגה לא מעט גורמים בהייטק הישראלי בשנים האחרונות. הדו"ח הנוכחי אמנם לא כולל מידע לגבי היקף ההשקעות בשלבי סיד ושלבים מוקדמים, אולם כאן חשוב לקחת בחשבון את ההיקף ההולך וגדל של סבבי הסקנדרי.

כמעט כל חברה שגייסה השנה מגה־ראונד נתנה הזדמנות לעובדים ולמייסדים להנזיל אחזקות. התוצאה היא מספר חסר תקדים של מיליונרים חדשים, גם בהיעדר אקזיטים – וכאלה כמעט ולא נרשמו השנה עדיין. כאשר מדובר במייסדים שגורפים לכיסם סכומים גדולים, של עשרות ואף מאות מיליונים, חלק ניכר מהם משתמש בהון להשקעות משלהם בחברות צעירות. כך נוצרת למעשה תשובה לבעיית המימון המוקדם מתוך האקוסיסטם עצמו. הדו"ח מציין כי עיקר ההשקעות השנה נותבו לאבטחת סייבר, פינטק וחברות המפתחות פתרונות ארגוניים. שלושת תתי המגזרים המובילים משכו את רוב ההשקעות הנאמדות על 6.2 מיליארד דולר ומהוות 60% מסך ההשקעות עד כה השנה.