מסיבת ההנפקה של פיוניר | צילום: Eclipse Media

מסיבת ההנפקה של פיוניר | צילום: Eclipse Media

ניתוח כלכליסט

מה עושות חברות ההייטק בישראל עם 20 מיליארד דולר

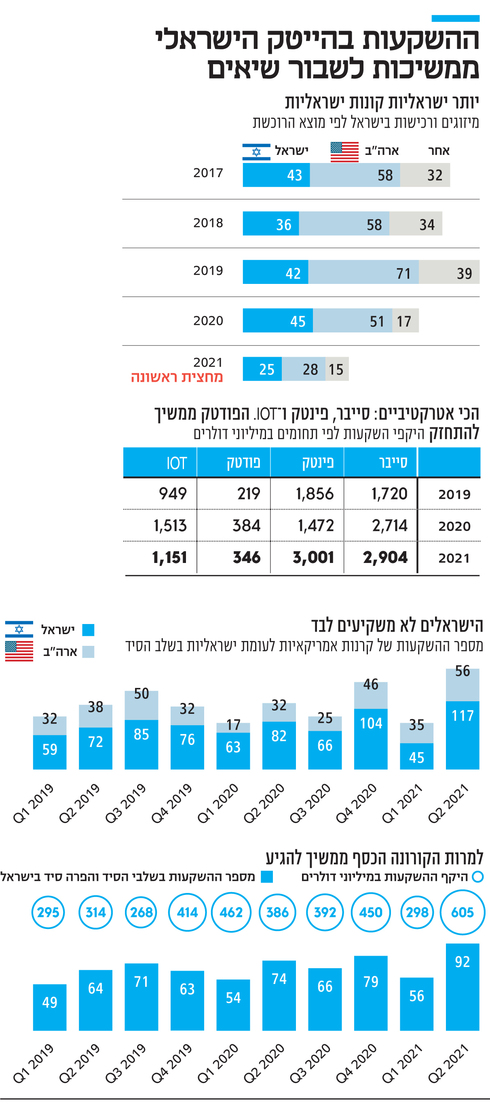

במחצית הראשונה של 2021 גייסו החברות 12 מיליארד דולר בהשקעות פרטיות ועוד 8 מיליארד דולר בהנפקות ציבוריות. התוצאה: זינוק בכוח הקנייה של הישראליות ושיא בהנפקת חברות, ששוויין המצרפי הוא כמחצית מתקציב המדינה. הכוכב העולה הוא הפודטק שמביא גם משב רוח חברתי

הדו״ח החצי־שנתי שפרסמו אתמול (ד') משרד עורכי הדין מיתר וחברת IVC אמנם משקף את מה שכולנו ידענו, אבל בכל זאת מספרי הענק מעוררים השתאות: 11.9 מיליארד דולר גייס ההייטק הישראלי במחצית הראשונה של 2021, יותר מהסכום שגויס בכל השנה שעברה - והיה גם הוא שיא לזמנו - 10.3 מיליארד דולר. אבל לא רק הסכום חשוב בדו״ח, הנה כמה תובנות נוספות שמסתתרות בו.

קראו עוד בכלכליסט:

1. הכסף הגדול ישמש לרכישות

ההון הזמין, ההתלהבות של הקרנות הזרות והחיבוק שהבורסות מעניקות לחברות הטכנולוגיה הביאו לירידה או לפחות לקיפאון בתחום המיזוגים והרכישות בהייטק הישראלי. רק 62 עסקאות כאלה נרשמו במחצית הראשונה של השנה, לעומת 63 במחצית המקבילה אשתקד ו־73 בתקופה המקבילה של 2019. גם היקף העסקאות הללו אינו מרשים במיוחד ועומד על 2.9 מיליארד דולר, בדומה לתקופה המקבילה אשתקד ונמוך יותר משמעותית מ־6.4 מיליארד בתקופה המקבילה של 2019 ו־4.9 מיליארד ב־2018. הסכום הזה מתגמד לעומת 8.4 מיליארד דולר שגויסו בהנפקות לציבור במחצית הראשונה של השנה ו־11.9 מיליארד דולר שחברות גייסו בשוק הפרטי במהלך אותה תקופה.

מנכ״לים אוהבים לומר שהכסף הזה משמש אותם להשקעה בהמשך הצמיחה של החברה ובפיתוח המוצר, ומסורתית ההצהרה הזו מיתרגמת לגיוס עובדים, לרוב בקצב מהיר במיוחד. אולם שילוב נסיבות מעניין יוצר עבור חברות ישראליות הזדמנות מצוינת להשקיע גם בצמיחה אנ־אורגנית באמצעות רכישת חברות אחרות.

ראשית הסכומים שעומדים לרשות החברות הישראליות היום חסרי תקדים. כאמור, כ־20 מיליארד דולר זרמו להייטק הישראלי, בין אם באמצעות קרנות השקעה או הנפקות בורסאיות. שנית, בהשוואה לעולם, ההייטק הישראלי שרד את הקורונה בגבורה. אמנם גם הטק האמריקאי שבר שיא גיוסים במחצית הראשונה של 2021, עם 288 מיליארד דולר שזרמו לחברות (לפי נתונים של crunchbase משבוע שעבר), אבל מספר סבבי הגיוס המוקדמים לא גדל ובשנה שעברה, שנת הקורונה, הוא אפילו ירד. באירופה המגמה הזו בולטת אפילו יותר, כאשר הזינוק בהשקעות בשנה הנוכחית עומד בניגוד למשבר שאפיין את 2020 כולה. המשמעות היא שחברות צעירות רבות התקשו לשרוד לסבב הגיוס הבא וכעת הן עומדות למכירה עם תג מחיר אטרקטיבי במיוחד. ולבסוף, משבר כוח האדם בהייטק הישראלי שולח גם הוא חברות רבות לבחון את האפשרות של רכישה אם לא רק למטרות כוח אדם (אקוויטי־הייר הוא המונח המקובל לכך), הרי שבוודאי גם למטרות כאלה.

כתבנו על המגמה הזו ב"כלכליסט" לפני שבועיים והזכרנו את רכישת Vdoo הישראלית על ידי ג׳יפרוג הישראלית ואת כך שראפיד רכשה חברת סליקה סקנדינבית. מאז הודיעה גם חברת נקסט אינשורנס על מינוי סמנכ״ל אסטרטגיה שיהיה אחראי על רכישות עבור החברה.

המגמה הזו כבר ניכרת בדו״ח הנוכחי. אמנם הדו״ח ממפה רק רכישות של חברות ישראליות, אבל הוא מונה 25 כאלה במחצית הראשונה של השנה, כאשר השיא לשנה שלמה עומד על 45 בשנה שעברה. אלה הסתכמו ב־606 מיליון דולר, גם הם גבוהים יותר מהשיא שנרשם ב־2016 עם מיליארד דולר לשנה כולה. לכל אלה יש להוסיף כמובן את העובדה שמרבית החברות הישראליות מכוונות דווקא לביצוע רכישות בחו״ל, הן בגלל השוויים האטרקטיביים והן כי מדובר בניצחון כפול: רכישת חברה וביסוס נוכחות מחוץ לישראל במכה אחת.

2. ההתחלות קשות גם למשקיעים

בשנים האחרונות התבססה חלוקת תפקידים בין קרנות ההון סיכון הישראליות לאלה הזרות, כאשר הראשונות היו הגורם הדומיננטי בהשקעות בחברות צעירות והאחרונות נכנסו לתמונה כאשר החברה התבגרה והתבססה מעט. זה לא שקרנות ישראליות לא לקחו חלק משמעותי בסבבי הצמיחה, אבל ככל שהסבבים גדלו וחברות נשארו פרטיות זמן רב יותר הן התקשו לספק את סכומי הענק הנדרשים בסבבים של מאות מיליונים והקרנות הזרות הן אלה שהובילו אותם.

הדומיננטיות של קרנות מקומיות בסבבים מוקדמים הגיונית ומועילה לאקוסיסטם. מלבד העובדה שמדובר כמובן בסיכון גדול יותר, זהו גם השלב שבו לחברה יש בדרך כלל רק נוכחות מקומית והמייסדים חסרי הניסיון יכולים להרוויח מליווי צמוד של משקיע דומיננטי. כאשר לחברה יש מוצר, מערך מכירות ולרוב גם נוכחות ראשונה בחו״ל, למשקיעים הזרים קל יותר לקבל את ההחלטה להשקיע בה.

הדו״ח מעיד על כך שיותר ויותר קרנות זרות נכנסות להשקעות בשלבים מוקדמים, עם 91 השקעות סיד שבוצעו על ידי קרנות זרות רק במחצית הראשונה של 2021. לשם השוואה, ב־2020 בוצעו 120 השקעות סיד על ידי קרנות זרות על פני כל השנה.

יש לכך שני גורמים. הראשון חיובי יותר: ההצלחה העצומה של ההייטק הישראלי מושכת לכאן משקיעים נוספים שרוצים ליהנות מתשואות גבוהות לכן מוכנים לקחת את הסיכון ולהיכנס להשקעה כבר בשלב מוקדם מאוד. מה גם שכאשר מדובר ביזמים חוזרים, שכבר גייסו בעבר מהקרן ורשמו הצלחות, משקיעים שמחים להשקיע בהם שוב ועם הרבה פחות התלבטות.

אולם גורם נוסף לזינוק הזה עשוי להיות סימן אזהרה להייטק בישראל. קרנות זרות מבצעות במקרים רבים סבבי השקעה גדולים יותר גם בשלב הסיד וייתכן שהן דוחקות החוצה את הצורך במשקיע ישראלי. בנוסף, וחשוב אפילו יותר, עליות השווי המהירות בין סבב גיוס אחד למשנהו ופרקי הזמן שהולכים ומתקצרים בין סבבים מעוררים חשש אצל משקיעים ישראלים. משקיע ישראלי שביצע השקעת סיד השנה יכול להידרש לבצע השקעת המשך לפי שווי גבוה בהרבה כבר שנה הבאה, מה שאומר שיהיה עליו להזרים יותר כסף לחברה.

3. הקרנות לא יצילו את ההייטק

זה לא סוד שבכל העולם קיימת מגמת ירידה בהשקעות בחברות צעירות מזה מספר שנים. המגמה באה לידי ביטוי במספר החברות החדשות שקמות בכל שנה וכמובן באלה שמצליחות לשרוד ולהגיע לסבב הגיוס הבא. הדו״ח השנתי של רשות החדשנות שיצא בחודש שעבר הזהיר מפני הירידה העקבית בכמות החברות החדשות שמוקמות כאן. בתוך חמש שנים צנח מספרן מ־1,404 שהוקמו ב־2014 לכ־850 ב־2019 ורק כ־520 ב־2020. אולם הדו״ח הנוכחי מספק דווקא כמה סיבות לאופטימיות.

מספר הסבבים המוקדמים שבוצעו השנה עומד על 148 והיקף ההון שגויס בהם על 903 מיליון דולר. ב־2020 בוצעו 273 סבבים וגויסו בהם 1.7 מיליארד דולר. המשמעות היא שהיקף הסבב הממוצע לא השתנה והוא עומד על 6.1 מיליון דולר. למעשה, בשנתיים האחרונות נרשמה עלייה קלה במספר סבבי הגיוס המוקדמים, אם כי אלה עדיין לא התאוששו מאז סוף 2016.

אחת הסיבות לכך שעדיין קמות כאן חברות חדשות בכל שנה היא התמיכה הממשלתית בדמות מענקים מרשות החדשנות. ערוץ המענקים המהירים שפתחה הרשות במהלך הקורונה, למשל, נועד לספק הון זמין לחברות שנקלעו למשבר תזרימי, ולאותת למשקיעים שיש התגייסות ממשלתית. לכך מצטרפת העובדה שהאקוסיסטם הישראלי נהנה ממגוון משקיעים בריא שכולל גם קרנות תאגידיות ואנג׳לים ולא מסתמך רק על קרנות הון סיכון.

4. פודטק הוא הסקטור הצומח

אם תחום הפינטק הוא המנצח הגדול ביותר של הקורונה והסייבר הוא הגאווה הישראלית, הרי שהפודטק מסתמן בקלות כדבר החם הבא בביצה. היקף גיוסי ההון בפודטק הוכפל בכל שנה בשלוש השנים האחרונות. גם כאן אפשר לסמן את המעורבות הממשלתית כזרז לבניית ענף משגשג.

הנתונים מהדו״ח מעידים שיותר ויותר משקיעים בוחנים את ישראל כשהם שוקלים השקעה בתחום, אבל גם מצביעים על הענף הבא שירשום את הצמיחה הגדולה וכתוצאה מכך גם ביקושי כוח אדם גדולים. יש כאן גם שתי נקודות חיוביות: הראשונה היא שלהבדיל מחברות התוכנה הישראליות, חברות הפודטק אינן ממוקמות דווקא בתל אביב אלא מראות פריסה גיאוגרפית שוויונית יותר. ושנית, מדובר בתחום הכולל בתוכו חדשנות חברתית, מפתרונות למלחמה ברעב, דרך ניסיון למצוא תחליף להדברה מזיקה ועד למענה למשבר האקלים. סיבה נוספת להתגאות בהייטק הישראלי.