וול סטריט | AP

וול סטריט | AP

אג"ח הים התיכון

כשאי אפשר להשוות את המצב לתקופה המקבילה, סימני השאלה גוברים

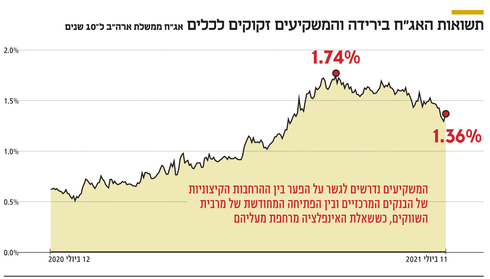

הסתירה בין ההרחבות הקיצוניות של הבנקים המרכזיים לבין ההתאוששות הכלכלית המשמעותית, ניכרת בירידת תשואות האג"ח האמריקאיות לעשר שנים - והיא צריכה להשאיר את המשקיעים דרוכים

הכלכלה העולמית מציבה בפני הכלכלנים ופעילי שוקי ההון אתגרים רבים, ונראה שהמציאות הנוכחית מורכבת במיוחד. לפני הכל ניצבת מולם בעיה של הבנת נתונים: סדרות נתונים נוטות להיות השוואתיות לתקופה מקבילה בשנה קודמת, אבל לפני שנה שררה בעיקר אי־ודאות עצומה, וחלקים נרחבים של הכלכלה היו סגורים.

קראו עוד בכלכליסט:

נשאלת השאלה איזה ערך יש לניתוח של פעילות הרבעון השני של השנה לעומת המקביל ב־2020? דוגמה מוצלחת לקושי בהשוואת הנתונים נמצאת בסקירות על ענף הנדל"ן הישראלי של הכלכלנית הראשית במשרד האוצר. ההשוואות האחרונות מתייחסות בחלקן ל־2019 ובחלקן ל־2020, ושתיהן הן הטוב ביותר האפשרי במציאות הנוכחית. ככה זה. ברוב סדרות הנתונים בעולם קשה למצוא נקודת אחיזה. למרות זאת, רוב סדרות הנתונים הקשורים לאינפלציה, תעסוקה, ייצור וביקוש עדיין מתחת לקו המגמה ארוך הטווח. פירוש הדבר הוא שאילו העולם היה ממשיך כפי שהיה ב־2019 והקורונה לא היתה צצה, היינו אמורים להיות במצב טוב יותר ביחס לרמה כיום. זה שקול לאדם המבקש העלאת שכר בכל שנתיים ומקבל. בשנת הקורונה לא קיבל את ההעלאה, ולכן שכרו מתחת לרמה שבה ציפה להיות.

נניח שאפשר להתגבר על הבעיה של השוואת סדרות הנתונים. אפשר למצוא לכל סדרת נתונים בעולם קירוב כלשהו ל"עולם נורמלי". לאתר קו מגמה משוער, ממוצע צמיחה כלשהו, החלקת נתונים והשוואות קצרות או ארוכות יותר. אלא שאפילו בהנחה שאפשר להפיק סדרה ולהבין את הכיוון שלה, קשה מאוד ליצור תמונה מהימנה של המציאות.

בימים כתיקונם יש נתונים משלימים, כמעט תבניות. למשל, שוק עבודה רותח מגיע עם אבטלה נמוכה מאוד ועליות שכר. הרי החוקים הבסיסיים של הכלכלה מצביעים על מחיר כנקודת המפגש של היצע וביקוש. אם יש ביקוש גבוה לעובדים, כל עובד יתקבל לכמעט כל עבודה והמחיר יתחיל לעלות, אנשים יתפטרו כי הם יהיו בטוחים שהם יקבלו שכר גבוה יותר בעבודה חדשה. אלא שהנתונים היום דומים לצומת עם עשרות שלטים שכל אחד מצביע לכיוון אחר.

פעם העולם התנהל לפי "מה שרואים זה מה שמקבלים", ואילו היום צריך להסביר נתונים מול נתונים סותרים. העיקרון הפילוסופי "תערו של אוקאם" דורש להסביר את הנתונים בצורה הפשוטה, תוך שימוש בכמה שפחות מושגים וחוקים. כך, ההסבר שעונה לכאורה על שאלות האינפלציה הוא לחץ זמני על שרשראות האספקה העולמיות. כלומר המחירים עולים כי מפעל סגור או שמישהו ממלא מדפים, אבל האיזון יגיע.

חסרים מרכיבים תומכי אינפלציה

בחודשים קודמים זינק במאות אחוזים מחיר עץ הסנדוויץ', המשמש לבניית בתים אמריקאיים רבים. אנשי מחנה האינפלציה הציגו זאת כהוכחה ניצחת שהאינפלציה משתוללת. אנשי הנדל"ן טענו שזו תוצאה של הדפסת הכסף, מחסור בדיור אמריקאי ועליות מחירים קבועות. אף שניכרה אינפלציה אמיתית בפועל, התעקשנו שהיא לא קבועה. חסרים המרכיבים התומכים בה, בעיקר עליית השכר החציוני והשכר הממוצע, משום שאם השכר לא תומך בעליית מחירים - לא נראה אינפלציית מחירים לצרכן אמיתית. האינפלציה הקבועה האמיתית שראינו היא בנכסים: מניות, איגרות חוב, סחורות, נדל"ן ואפילו מטבעות קריפטו.

אלא שהעץ, כמו מחירי השילוח הימי ושאר הסחורות, לא מצליחים לתחזק את המחירים הגבוהים. המחיר עולה כשההיצע יורד, אך מנגד גם הכמות הנמכרת. ברגע שיש היצע מחודש, המחיר צונח. אחד הסממנים של אינפלציה הוא חוסר היכולת של ההיצע להדביק את הביקוש, ולכן מחירים עולים ונשארים גבוהים. אלא שמקרה אחר מקרה, העלייה מלווה בקריסה כמעט מיידית. למעשה, כמעט כל סחורה שמהווה את הבסיס לכל כך הרבה מוצרים אחרים תציג קריסת ביקושים אם המחירים יישארו גבוהים מדי.

כל שלט מצביע לכיוון אחר

בהסתכלות קדימה, המשקיעים צריכים לעקוב אחר הסתירה הקיימת בין המשך ההרחבות הקיצוניות של הבנקים המרכזיים, המתאימות לכלכלה במשבר קיצוני, לבין ההתאוששות הכלכלית המשמעותית, נוכח הפתיחה המחודשת של מרבית השווקים. ביטוי לסתירה ניתן לראות בירידת התשואות האחרונה באג"ח האמריקאיות לעשר שנים. מאז סוף מרץ ירדו התשואות מרמה של 1.74% לכ־1.35% בסוף השבוע. ירידת התשואות מרמזת שהמשקיעים פחות חוששים מאינפלציה, ואולי גם חוזים התאוששות איטית יותר מכפי שהעריכו לפני כמה חודשים. במקרה שהמשקיעים צודקים, הרי שהבנקים המרכזיים יוכלו להמשיך ולהדפיס כסף. אבל אם הם טועים, הצמיחה תימשך ותוביל לעלייה נוספת באינפלציה - ואז התשואות הנמוכות באג"ח עלולות להפוך למלכודת.

דרור גילאון הוא שותף מנהל בגילאון & גורדון Wealth Management, וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות