השלד שפיתחה REE | צילום: רויטרס

השלד שפיתחה REE | צילום: רויטרס

הסדק בחלום הספאקים מאיים על 100 מיליארד דולר שמחפשים מיזוג

83% ממשקיעי היפו, שמוזגה לספאק והונפקה בנאסד"ק, פדו את כספם, ו-75% ממשקיעי REE ניצלו את היתרון שטמון במודל הספאק ונחלצו מההשקעה. גם ביצועי מניות חלשים מאותתים: הטרנד מתחיל לאבד גובה

האם שתי חברות ישראליות, שמוזגו לאחרונה לספאקים, הן הסנוניות הראשונות לבשר על יציאת האוויר החם מהטרנד שאיבד שליטה?

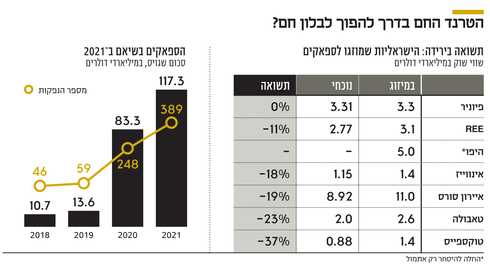

מאמצע השנה שעברה קשה היה לברוח מהבאזז וורד ספאק - חברה שמונפקת בבורסה ומגייסת הון במטרה לרכוש ולמזג לתוכה חברה פרטית בעלת פעילות משמעותית. ההנפקות האלה היו המצרך הלוהט בוול סטריט מאז פרוץ הקורונה, ומתחילת השנה הונפקו בוול סטריט 389 ספאקים שגייסו מהציבור 117.3 מיליארד דולר.

קראו עוד בכלכליסט:

זוהי קפיצה של 40% בהשוואה ל־2020 כולה, שבה 248 ספאקים הונפקו וגייסו 83.4 מיליארד דולר.זאת לעומת 59 ספאקים בלבד שגייסו 13.6 מיליארד דולר ב־2019. המומנטום והכסף הרב שזורם להנפקות הללו הנחיתו את הטרנד גם בישראל, כשרוני בירם וגיל דויטש הגישו תשקיף לקראת הנפקת הספאק הישראלי הראשון.

התהליך בנוי כך שספאק מגייס כסף מהציבור, מאתר חברה להתמזג עמה ולאחר שנחתם הסכם מיזוג, מבוצע גיוס PIPE. בגיוס הזה נכנסות "ידיים חזקות" - גופים מוסדיים שיודעים איזו פעילות עושה את דרכה לתוך הספאק. למייסדי הספאק יש שנתיים לבצע את המיזוג, אחרת עליהם להשיב למשקיעים את כספם פלוס ריבית. כשמושלם המיזוג, המשקיעים שרכשו בהנפקה יכולים לפדות את המניות במחיר הקנייה (10 דולר). פדיונות כאלה נפוצים ולרוב מסתכמים בעשרות מיליוני דולרים בודדים. אולם יש גם חריגות.

עבור שתי חברות ישראליות - חברת האינשורטק היפו (Hippo) ו־REE, שמפתחת טכנולוגיות לרכבים אוטונומיים - חלום ההנפקה לווה באכזבה. היפו החלה להיסחר אתמול בנאסד"ק לפי שווי של 5 מיליארד דולר, ואמורה היתה לקבל 230 מיליון דולר מכספי הספאק ועוד 550 מיליון דולר שגויסו ממוסדיים בשלב ה־PIPE. אלא ש־83% ממשקיעי הספאק רצו לסגת מההשקעה - וביקשו לפדות את הכסף. לא פחו מ־19.2 מיליון מניות מתוך 23 מיליון מניות שהונפקו - נפדו.

במקרה של REE, שיעור של 75% מהמשקיעים ביקשו לפדות את כספם. בעת השלמת המיזוג עם ספאק, בסוף החודש הקודם, זרמו לקופת החברה 288 מיליון דולר בלבד (300 מיליון דולר שגוייסו בשלב ה-PIPE ועוד 50 מיליון דולר מכספי הספאק). זאת בעוד התוכנית המקורית כללה הזרמה של חצי מיליארד דולר לקופה, באמצעות תוספת של 200 מיליון דולר מכספי הספאק. פירוש הדבר הוא שמשקיעי הספאק ביקשו לפדות 150 מיליון דולר. עם זאת, ב-REE מדגישים כי הם לקחו בחשבון את אפשרות הפדיון, ולכן הגדילו את גיוס ה-PIPE, שנהנה מביקושי יתר, מ-200 מיליון דולר ל-300 מיליון דולר, כך שהכסף שנכנס לקופה מספיק לחברה על מנת להוציא את התוכנית שלה לפועל.

שווי גבוה ושוק רווי

זה אינו דבר של מה בכך. שיעור כה גבוה של משקיעים שמבקשים לפדות את כספם מאותת שהמשקיעים סבורים כי שווי החברה גבוה מדי, והם מעדיפים לצמצם את חשיפתם אליה. אירוע כזה גם מאותת על רוויה בשוק ההנפקות.

יותר מ־100 מיליארד דולר גויסו לספאקים שעוד מחפשים חברות לחבור אליהן באמצעות מיזוג. REE והיפו עשויות להיות אבן הדומינו הראשונה שנופלת, ואם תפול, היא תעמיד בסכנה סכומים אדירים.

הפדיון העצום של משקיעי REE והיפו הוא לא תמרור האזהרה היחידי לגבי ספאקים. היפו היא החברה הישראלית השביעית שמונפקת באמצעות ספאק. קדמו לה טוקספייס, שמציעה פלטפורמה לטיפול פסיכולוגי באופן מקוון; איירון סורס, שמפתחת פתרונות מוניטיזציה למפתחי אפליקציות; טאבולה, שמייצרת הצעות פרסומיות באתרים לתכנים באינטרנט; פיוניר, חברת פינטק שעוסקת בין היתר בהעברות כספים ותשלומים דיגיטליים; אינווייז, שמייצרת סנסורים חכמים לעולם הרכבים; ו־REE, שהקימה פלטפורמה חדשנית לעולם הרכבים, שממקדת את המנוע בתוך הגלגל. עד כה ביצועי המניות של החברות הללו, בדומה לחברות ספאק אחרות שהשלימו מיזוג, אינם מלהיבים. מתוך שש חברות ספאק שמניותיהן כבר נסחרות לאחר המיזוג, חמש מצויות מתחת למחיר ההנפקה ואחת (פיוניר) נסחרת בשווי דומה.

"ספאקים יתקשו להצטרף"

לדברי נעם קנטי, שותף בכיר ב־EY (ארנסט אנד יאנג) ישראל, "כל שוק המניות היה בהתחממות מואצת לקראת סוף 2020, שנמשכה עד מרץ השנה, ואז היא נעצרה, ואותו תהליך קרה לספאקים. הטרנד הגדול התעצם ב־2020 והגיע לשיא פנומנלי בתחילת השנה, ברמה שיש 3-2 ספאקים חדשים ביום בינואר-מרץ, והם גם הגיעו לשוויים מאוד גדולים".

קנטי מציין כי רשות ני"ע האמריקאית (SEC) נכנסה לפיקוח על הכלי הזה - ושינתה את המצב בשטח. "ברשות רצו לוודא שהמשקיעים מבינים את הכלי המיוחד הזה. הם דרשו גילויים שיזהירו את המשקיעים, וגם נעשה מהלך חשבונאי לגבי דרך חישוב כתבי האופציה. הספאקים שהיו בתהליך ההנפקה נאלצו לתקן את הדו"חות הכספיים. הם התחילו לחזור לתהליך ביוני האחרון ומאז היתה האטה כללית בשוק".

"יש גיוסי ספאקים, אבל חלה ירידה דרמטית, ויש גם חולשה משמעותית בשוק עסקאות ה־PIPE. יתכנו פדיונות במקרה שהמניה נמצאת מתחת ל-10 דולר. משקיעים יכולים לנצל את הזכות לפדיון במחיר המקורי שבו רכשו את המניה, 10 דולר, ולקנות מחדש בשוק הפתוח".

קנטי מוסיף כי ״השוק קיבל בגדול את השוויים שנקבעו ברוב עסקאות הספאק, שכן מחיר המניות ברובן לא רחוקות מ-10 דולרים. גיוסי ה-PIPE המשמעותיים השלימו הנפקה מלאה גם כשהיו פדיונות משמעותיים של בעלי מניות הספאק עצמו ברוב העסקאות שנסגרו החודש.״

לדבריו, גם היקפי הגיוסים התכווצו. "הגיוסים החדשים הם יותר קטנים. אם בתחילת השנה גיוס ממוצע עמד על 300 מיליון דולר, הגיוסים החדשים נעשים בממוצע סביב 200 מיליון דולר. כך גם עסקאות PIPE. בעסקאות הספאק אין חתמים שמייצרים demand בשוק הפתוח. רוב המניות נעולות עדיין וכך שווי השוק הכולל נגזר מאחוז קטן מכלל המניות שכן נסחר כרגע. עם הזמן, השוק ילמד את החברות ויבין את הפוטנציאל. השוק מחכה לדו"חות הכספיים הראשונים של החברות. ואם גם המניות לא יטפסו, יהיה קשה לספאקים חדשים להצטרף. אבל אם החברות - שבחלקן הן מצוינות, כמו טאבולה, היפו ואיירון סורס – יצליחו, גם הסנטימנט לגבי הספאקים ישתפר. המצב היום הוא תיקון להתחממות היתר המטורפת בתחילת השנה".

כ