שקיות קניות אונליין של שופרסל | צילום: שושנה חן

שקיות קניות אונליין של שופרסל | צילום: שושנה חן

התחרות הגוברת במרכזי הערים מאתגרת את שופרסל

החזרה לשגרה פגעה במכירות האונליין שלה; גם התחממות התחרות בערים מאיימת על המכירות; החברה טוענת שהגורם הוא מחסור בעובדים - מה שלא מתיישב עם השקעתה בקידום פעילות האונליין

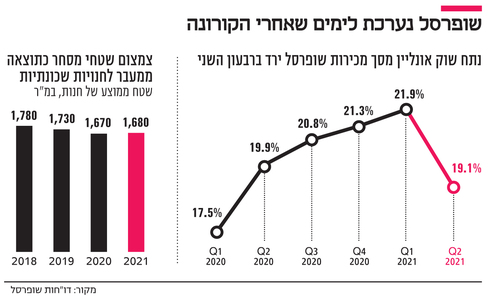

החזרה לשגרה היחסית, שבאה לידי ביטוי בפתיחת המסעדות ובתי המלון, הובילה באופן טבעי לירידה בצריכת מזון הביתית ביחס לשנה שעברה. בסניפי שופרסל, שצמחה בשיעור חד בשיא משבר הקורונה, המכירות ברבעון השני של 2021 ירדו ב־5.1%. החזרה לשגרה הובילה לא רק לירידה בצריכה, אלא גם ליציאה של הצרכנים מהבית, באופן שצמצם את הצורך שלהם בהזמנות אונליין. הדבר בא לידי ביטוי בירידה של 60 מיליון שקל במכירות האונליין של שופרסל וירידה לנתח של 19.1% מסך מכירות הרשת לעומת 19.9% ברבעון השני אשתקד.

קראו עוד בכלכליסט:

בשופרסל טוענים כי הירידה במכירות האונליין נגרמה בעקבות מחסור בעובדים ולא מירידה בביקושים. הדברים לא עולים בקנה אחד עם העובדה שבחודשים האחרונים קידמה החברה את פעילות האונליין, הן בקמפיינים רחבים והן בדיוור ישיר ללקוחותיה, עם הצעה להנחות למזמינים. וזאת, בנוסף להוזלות הקיימות באתר. הירידה במכירות האונליין מדאיגה, על רקע היערכות החברה לזינוק בהיקפי הפעילות הזו, שכבר מהווה חמישית מפעילותה.

החברה השקיעה בשנים האחרונות כ־600 מיליון שקל בהקמת שני מרכזי ליקוט אוטומטי להזמנות אונליין ותרה בימים אלה אחר אתר באזור גוש דן, שבו יוקם מרכז נוסף. מרכזי הליקוט, שהראשון בהם נמצא בקדימה וייכנס לפעילות מלאה בשנה הבאה, צפויים לאפשר לחברה לתת מענה לביקושים גבוהים מהקיימים היום. זאת, תוך שיפור הרווחיות התפעולית, שעומדת לטענת החברה על שיעור דומה לזו של פעילות חנויות הדיסקאונט (2.4%), לרמת הרווחיות התפעולית של החנויות השכונתיות שעומדת על כ־5.3%. האתגר של שופרסל יהיה בהעברת לקוחות של מתחריה לזרוע האונליין שלה, כדי להצדיק את ההשקעות העצומות.

השפעות גיאוגרפיות

במקביל צפויה ההפעלה של מרכזי הליקוט האוטומטיים להוביל את שופרסל לסגור חנויות בהיקף של עשרות אלפי מ”ר. מדובר בחנויות “שחורות”, שמהן מתבצע כיום רק ליקוט הזמנות אונליין, וכן חנויות גדולות שבהן מתקיים ליקוט אונליין, לצד הפעילות השוטפת. הצמצום יהיה המשך טבעי למגמה המאפיינת את הרשת בשנים האחרונות. שטח ממוצע של חנות עומד כיום על כ־1,680 מ”ר לעומת 1,780 מ”ר ב־2018. המגמה החלה עם כניסת חוק המזון, שכולל פרק הנוגע לתחרות גיאוגרפית, ולפיו בשל עוצמתה בשוק, שופרסל כמעט שאינה יכולה לקנות או להקים חנות גדולה ללא אישור רשות התחרות.

הדבר השתלב עם החזרה של הצרכנים לחנויות במרכזי הערים, שהתעצמה במשבר הקורונה. באפריל אשתקד, עם פרוץ משבר הקורונה, ירד נתח השוק של חנויות הדיסקאונט מ־67.8% ל־63.3% ונתח השוק של החנויות השכונתיות עלה מ־30.6% ל־34.8%. בהמשך המצב התאזן עם יתרון קל לשכונתיות. מדובר בחנויות קטנות במרכזי הערים, שנהנות מרווחיות גבוהה. בשופרסל מניבות חנויות אלו 33% רווחיות גולמית לעומת הדיסקאונט שנשען על 23% בלבד.

הזירה השכונתית נשלטה בעבר בידי שופרסל ומגה. בעוד מגה התמודדה בשנים האחרונות עם מחנק אשראי, נהנתה שופרסל מהיעדר תחרות משמעותית. בנוסף, חוק המזון, שמנע ממנה להתרחב דרך חנויות גדולות, הוביל אותה לפתח תת־רשת של חנויות נוחות שכונתיות “אקספרס”, שפועלות לצד הרשת השכונתית “שלי”, והשתיים מונות כמחצית מהרשת עם 158 סניפים עירוניים.

המתחרים מתרחבים

אלא שכעת נראה שמצב צפוי להשתנות. הצמיחה החריגה של שוק המזון במשבר הקורונה, והרווחיות הגבוהה שמניבות החנויות השכונתיות, עוררו עניין בקרב גורמים רבים. בשבוע שעבר חתמה חברת הדלק פז על הסכם לרכישת פרשמרקט המונה 42 סניפים, לפי שווי של 2.1 מיליארד שקל. אלו יתווספו ל־240 חנויות הנוחות של yellow, מתוכן כ־20 בפורמט השכונתי yellow market, וכן כ־17 סניפי רשת סופר יודה, שרכשה פז במאי תמורת כ־170 מיליון שקל.

במקביל, פועלת אלקטרה צריכה, שרכשה לאחרונה את השליטה ביינות ביתן ובמגה, לקבלת הזיכיון למותג חנויות הנוחות סבן־אילבן, מתוך כוונה להקים מאות חנויות שכונתיות ברחבי הארץ. לצדן, עושה סונול את צעדיה הראשונים להרחבת חנויות הנוחות סו־גוד למרכזי הערים, עם רכישת רשת סיטי מרקט, המונה שבעה סניפים, מתוך כוונה להרחיבה בטווח הקרוב.

לתחרות על הצרכן בשכונה צפויים להצטרף רשת ויקטורי, שהכריזה על הקמת תת־רשת עירונית שתמנה 50 סניפים, והיזם אבי כץ שיחד עם רמי לוי השיק בחודש שעבר חנות אוטונומית ראשונה ברשת שתמנה עשרות חנויות.

הספקים מברכים

הכניסה של שחקנים בעלי עוצמה פיננסית לשוק המזון מהווה בשורה מבחינת הספקים, המצויים תחת שליטתה של שופרסל. אותם ספקים נפגעו מכניסתה של שופרסל לתחום המכירות לשוק המוסדי, שבמסגרתה היא משתמשת בכוח הקנייה שצברה כדי למכור ישירות למכולות ולעסקים קטנים, שקנו עד כה ישירות מספקים.

הספקים, שחשים ששופרסל נוגסת בהם גם דרך המותג הפרטי שכבר אוחז בנתח שוק של 26.8%, רואים בכניסת השחקנים החדשים כלי לצמצום התלות בשופרסל. זאת בעיקר כשפעילותה בשוק המוסדי צפויה להתעצם.

מנכ”ל שופרסל איציק אברכהן שרואה בזרוע בשוק המוסדי מנוע צמיחה, העריך בשיחה עם “כלכליסט”, כי המכירות שהסתכמו בשנה החולפת במאות מיליוני שקלים, יגיעו בתוך חמש שנים למיליארדי שקלים עם רווחיות דומה לזו של החנויות השכונתיות. על רקע זה, ניתן להעריך כי הספקים יפעלו לחיזוק הרשתות המתחרות בשכונה, שיאתגרו את שופרסל.

אברכהן משוכנע שההסתערות של המתחרים לא תוביל לקרבות מחירים: “לא ראיתי שמבקרים את החברות שנכנסות למרכזי הערים על הרווחיות הגולמית הגבוהה ולכן כולם רצים לשם. הנחת העבודה שלנו היא שהרעיון המרכזי של שחקנים, כמו פז, אלקטרה ואחרים שנכנסים למרכזי ערים, הוא לא לייצר דיסקאונט בעיר, אלא להרוויח טוב. כולם ינסו לשמור על הגולמי, כי אם יורידו אותו, תוספת המחזור שיקבלו לא תכסה על הרווח שיאבדו”.

גם אם מדובר במסר שביקש אברכהן להעביר למתחרים, ספק אם אלו יוכלו לפתוח עשרות חנויות מבלי לייצר תחרות מחירים שתנגוס בשופרסל.