מוסף שבועי 30.1.20 צחי נחמיאס מגה אור | צילום: ורד פיצ׳רסקי

מוסף שבועי 30.1.20 צחי נחמיאס מגה אור | צילום: ורד פיצ׳רסקי

שלושה חודשי פספוס: מגה אור טעתה בחישוב ה־NOI ותפצה את המחזיקים

מחזיקי אג"ח ד' יפוצו ב־157 אלף שקל לאחר התערבות רשות ני"ע והנאמן לסדרות האג"ח. אלה מצאו שגיאות באופן חישוב ה־NOI והחוב הפיננסי בצל הקלות שנתנה החברה לשוכרים בקורונה

משבר הקורונה העמיד בפני החברות במשק שלל אתגרים, מצניחה בהכנסות בשל הסגרים ועד לקושי למצוא עובדים כשכבר יצאנו מהם. נראה שבפני מגה אור הוא העמיד אתגר חשבונאי.

חברת ייזום הנדל"ן דיווחה כי בסוף החודש תפצה את מחזיקי אג"ח מסדרה ד' שלה ב־157.5 אלף שקל. זאת בעקבות התערבות של רשות ני"ע והנאמן לסדרות האג"ח של החברה, חברת משמרת. הפיצוי יינתן בשל שגיאות באופן חישוב ה־NOI והחוב הפיננסי של החברה.

לאחר תיקון הטעות, מגה אור לא עמדה במשך זמן קצר באמות המידה הפיננסיות שלהן התחייבה, והפיצוי הוא למעשה תשלום ריבית עודפת בדיעבד על התקופה הקצרה שבה לא עמדה בהן. כיום החברה עומדת באמות המידה הפיננסיות.

קראו עוד בכלכליסט:

לטענת החברה, מה־NOI היה צריך לנטרל את ההקלות שהעניקה לשוכריה במשבר הקורונה. זאת משום שההקלות ניתנו באופן חד־פעמי, ולכן NOI שכולל את ההקלות האלו אינו מייצג נאמנה את ה־NOI מהנכסים שלה. עמדת הנאמן והרשות היא שיש לקחת את ההקלות הללו בחשבון בעת שדנים בהתחייבויות של מגה אור כלפי מחזיקי האג"ח שלה.

כמו כן למגה אור יש טענות הנוגעות לחוב פיננסי נטו שלה. לטענתה, יש לנטרל פיקדון ששעבדה עבור ערבויות שהעמידה לבעלי המניות של דסק"ש, שכן באותה העת מגה אור היתה בהליכים לרכישת 29.9% ממניותיה תמורת כ־400 מיליון שקל.

"שעבוד הפיקדון בוצע כדי לאפשר לחברה לחסוך באופן ניכר בהוצאות הריבית על מסגרת הערבויות כאמור, וזאת חלף העמדת ערבויות בנקאיות שלהערכת החברה יכלה לקבל באותו מועד כנגד ניצול מסגרת אשראי", לשון הדיווח של החברה. עמדת הנאמן והרשות היא שיש לקחת את השעבוד המדובר כחלק ממצבת החובות של מגה אור.

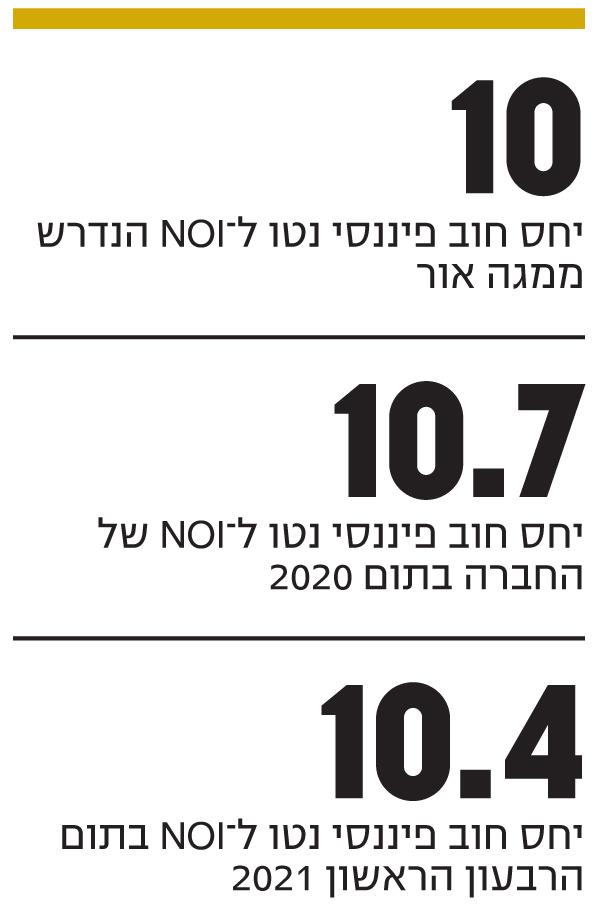

אם מביאים את שני הרכיבים האלה בחשבון, התוצאה היא שבעת שמגה אור פרסמה את הדו"חות הכספיים לסוף 2020 ולרבעון הראשון של 2021, היא לא עמדה באמת המידה הפיננסית שנקבעה לה. זו גורסת כי יחס החוב הפיננסי נטו ל־NOI (כלומר, פי כמה גדול החוב הפיננסי נטו מה־NOI) לא יעלה על 10, בעוד בפועל הוא עמד על 10.7 בסוף 2020 ועל 10.4 בסוף הרבעון הראשון השנה.

מדו"חות מגה אור לסוף 2020 ולרבעון הראשון של השנה הנוכחית עולה כי ה־NOI שעליו דיווחה הסתכם ב־181 מיליון שקל ו־46 מיליון שקל בהתאמה.

החריגה החלה ב־31 במאי 2021 ונמשכה עד ל־29 באוגוסט, והפיצוי יינתן עד למועד תשלום הריבית הקרוב, 31 באוקטובר. הפיצוי הוא למעשה תשלום של ריבית עודפת של 0.6%—0.9%. סדרה ד', שהונפקה ב־2013, מסתכמת ב־191 מיליון שקל. המח"מ שלה 2.04 ומועד הפדיון הסופי שלה הוא ב־2024. מדובר בסדרה הקטנה ביותר מבין חמש סדרות האג"ח של מגה אור, שהיקפן נע בין 468 מיליון שקל ל־823 מיליון שקל.

מגה אור, שבראשה היו"ר ובעל השליטה צחי נחמיאס והמנכ"ל איתמר רגב, היא מחברות הנדל"ן הגדולות בארץ. היא מחזיקה בעיקר במרכזים מסחריים, רבים מהם בשותפות עם ביג, ובמרכזי לוגיסטיקה. כמו כן היא מבעלי המניות הגדולים של דסק"ש, שמחזיקה בשליטה בסלקום ובנכסים ובניין, שהיא בתורה בעלת המניות הגדולה בגב־ים. מתחילת השנה עלתה מניית מגה אור בכ־18% ושווי השוק שלה 4.1 מיליארד שקל, לא רחוק משווי השיא בתחילת החודש, 4.5 מיליארד שקל.

רו"ח אילן ציוני, משנה למנהלת מחלקת תאגידים ברשות ני"ע, אמר ל"כלכליסט" כי "תאגידים שיוזמים שינוי של שיטת חישוב של אמות מידה פיננסיות בשטרי נאמנות מחוייבים לדווח למשקיעים ולהסביר את השינוי . שינוי יזום של שיטת החישוב של אמות מידה פיננסיות הינה פעולה לא שגרתית ששמורה למצבים חריגים בלבד. גם הנאמנים, שתפקידם מחייב אותם להגן על האינטרסים של מחזיקי איגרות החוב, חייבים להיות עירניים למצבים כאלו, שבהם עלול להיווצר מצב של הפרת התחייבויות בשטר הנאמנות, ובמידת הצורך לפעול למיצוי זכויות המחזיקים, גם אם המשמעות היא שהחברה תידרש לשלם תוספת ריבית למחזיקים או שהחוב יועמד לפירעון מיידי".