אילן רביב מנכ"ל מיטב דש | עמית שעל

אילן רביב מנכ"ל מיטב דש | עמית שעל

מיטב דש מוכן לשלם למחזיקים 4 מיליון שקל לשנה כדי לנשום

בית ההשקעות ביקש ממחזיקי האג"ח, בהם פסגות, הראל, כלל ומנורה, שלא יעמידו את החוב לפירעון מיידי לאחר הפרשת ענק שביצע. הריבית למחזיקי סדרה ד' תעלה ב־0.8%-0.4%, לרמה מקסימלית של 2.9%. המוסדיים נוטים לאשר את ההצעה

מיטב דש מוכן לשלם עד 4 מיליון שקל לשנה למחזיקי האג"ח כדי שלא יעמידו את חובו כלפיהם לפירעון מיידי. זאת נוכח הפרשת הענק שביצע בית ההשקעות, לאחר שהפסיד בתביעה ייצוגית נגדו.

קראו עוד בכלכליסט:

בית ההשקעות הודיע בשבוע שעבר שהוא מוכן להעלות את הריבית שהוא משלם למחזיקי אג"ח ד' ב־0.8%-0.4%, לרמה מקסימלית של 2.9%. יתרת החוב כלפי מחזיקי סדרה ד', שעתידה להיפרע סופית ב־2029, עומדת על 513 מיליון שקל, כך שהעלאת הריבית תוביל לתוספת תשלום של 4-2 מיליון שקל.

בשבועות האחרונים נפגשו נציגי מיטב דש עם המחזיקים הגדולים באג"ח ד' - פסגות, הראל, כלל ביטוח ומנורה מבטחים. במיטב דש ניסו להבין מה המחיר שעליהם לשלם כדי למנוע מהם לבקש פירעון מיידי של החוב. הבטחת המשך קיום החוב באג"ח ד' משמעותית עבור מיטב דש, משום שאם המחזיקים בסדרה זו יחליטו להעמיד את החוב לפירעון מיידי, גם מחזיקי אג"ח ג', שיתרת החוב כלפיהם היא 407 מיליון שקל, יוכלו לעשות זאת. עוד טרם הפגישות עם המוסדיים, הצטייד בית ההשקעות בקו אשראי של 800 מיליון שקל, כחלופה לאג"ח במקרה שיועמדו לפירעון. המוסדיים הציגו חזית אחידה למדי בפגישות הללו, והסבירו כי פירעון מיידי לא עומד עדיין על הפרק, אך הבהירו שבית ההשקעות יצטרך להעלות את הריבית על האג"ח.

לאחר סבב הפגישות האחרון הודיע מיטב דש ביום חמישי האחרון למשקיעים כי הוא מבקש לשנות את שטר הנאמנות של אג"ח ד'. בית ההשקעות מוכן לשלם תוספת ריבית של 0.4% לשנה עבור חריגה מכל אמת מידה פיננסית (קובננט) שנקבעה בעת גיוס ההון בשנה הקרובה. אם תהיה חריגה ביותר מקובננט אחד, הריבית השנתית עשויה להעלות עד ל־0.8%. הריבית המוגדלת תימשך כל עוד מיטב דש לא חזר לעמוד בקובננטים שנקבעו. למשקיעים יש אפשרות להצביע בעד או נגד השינוי שמציע בית ההשקעות עד היום. מבדיקת "כלכליסט" עולה כי המוסדיים נוטים לאשר את הצעת מיטב דש, משום שמדובר בריבית שמפצה על הסיכון שהתווסף, לצד הסכמת בית ההשקעות לא למשוך דיבידנדים.

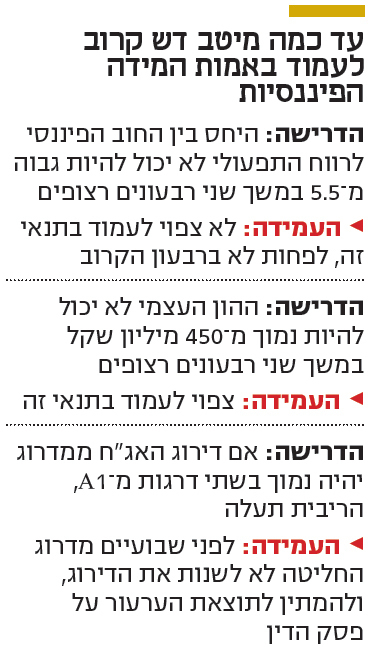

לפי אמות המידה שלהן התחייב מיטב דש, היחס בין החוב הפיננסי לרווח התפעולי לא יכול להיות גבוה מ־5.5 במשך שני רבעונים רצופים. מיטב דש לא צפוי לעמוד בתנאי זה, לפחות לא ברבעון הקרוב. בנוסף, ההון העצמי לא יכול להיות נמוך מ־450 מיליון שקל שני רבעונים ברצף. מיטב דש צפוי לעמוד בתנאי זה, כי הונו העצמי היה 976 מיליון שקל נכון לסוף הרבעון השני. לאחר הפרשת 450 מיליון שקל, שתמחק 43% מההון העצמי, הוא עדיין יהיה גבוה מהרף שנקבע, אך באופן יחסית גבולי.

מיטב דש עשוי לשלם אף יותר, משום שבשטר הנאמנות נקבע כי ככל שדירוג האג"ח מחברת הדירוג מידרוג יהיה נמוך בשתי דרגות מ־A1, הריבית תעלה ב־0.5%. כל הורדת דירוג נוספת תעלה את הריבית בעוד 0.25%, עד לתוספת מקסימלית של 1%. לפני שבועיים מידרוג החליטה לא לשנות דירוג למיטב דש, בשל הרצון להמתין לתוצאת הערעור שהגיש על פסק הדין, אך האופק שונה לשלילי.

המהלכים שנקט מיטב דש, שבניהול אילן רביב, יכולים להרחיק אותו מהורדת דירוג. בית ההשקעות החליט להפסיק לחלק דיבידנד עד הודעה חדשה, וכן על ביצוע הנפקת זכויות של 150 מיליון שקל, שבה בעלי השליטה מתחייבים לרכוש את כל המניות אם לא תהיה היענות.

באוגוסט האחרון פסקה שופטת בית המשפט המחוזי בתל אביב מיכל אגמון־גונן, במסגרת תביעה ייצוגית שהוגשה נגד בית ההשקעות ב־2015, כי מיטב דש צריך להחזיר לעמיתים יותר מ־400 מיליון שקל. התביעה הייצוגית הוגשה בטענה שמיטב דש גבה דמי ניהול בקופת הגמל גד־גמולים בניגוד להסכם ההיסטורי של חוסכי הקופה. מיטב דש רכש את הקופה מבנק הפועלים ב־2007, בעקבות רפורמת בכר, כולל ההסכם, ובהמשך החל לגבות דמי ניהול. מיטב דש הגיש ערעור לבית המשפט העליון ושם סבורים כי הוא יתקבל, אולם זהו הליך שיכול לארוך שנים.