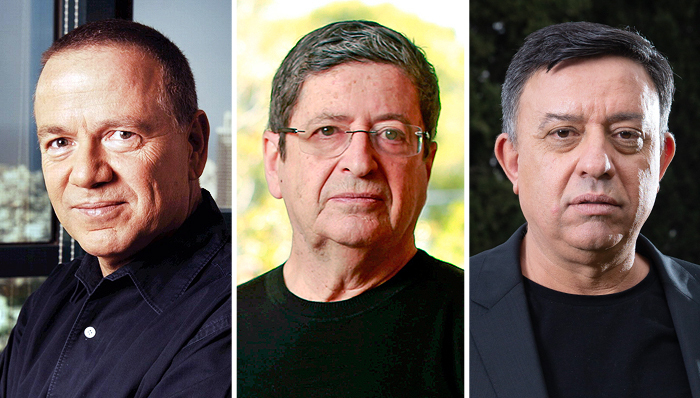

מימין שלמה רודב ו אבי גבאי | צילומים: עמית שעל

מימין שלמה רודב ו אבי גבאי | צילומים: עמית שעל

פרסום ראשון

עסקה חתומה: השליטה בפרטנר בדרך לקבוצת גבאי־רודב

שלמה רודב הגה את הרעיון, הפניקס גיבשה את קבוצת הרכישה והובילה את המגעים שבסיומם מניות האצ'יסון בחברת התקשורת צפויות לעבור ידיים. אבי גבאי צפוי להתמנות ליו"ר אך עשוי למצוא עצמו מחוץ לעסקה אם סלקום תערים קשיים

עסקת פרטנר חתומה. הערב (ד') נחתמה אחת העסקאות המהירות בהיסטוריה של המשק הישראלי. בתוך שישה ימים, מתוכם ארבעה ימי עסקים, נסגרו כל הפרטים והשליטה בחברה צפויה לעבור לידיהם של אבי גבאי ושלמה רודב, ולצידם ניר ארקין, פניקס, כלל ומנורה.

קראו עוד בכלכליסט:

הקבוצה הרוכשת תשלם לקרן האצ'יסון הסינית שמחזיקה במניות כיום 300 מיליון דולר עבור המניות (כ־930 מיליון שקל).

הפניקס תהיה הגוף הגדול ביותר בקבוצת הרוכשים ותשקיע בעסקה 400 מיליון שקל, 330 מיליון עבור המניות ו־70 מיליון שקל שיועמדו כמימון לרודב וגבאי כחלק מ־93 מיליון שקל שהשניים ישלמו במסגרת העסקה. גבאי יעמיד מהונו האישי כ־20 מיליון שקל לעסקה, ויחזיק למעשה כמעט בכל 10% המניות שירכשו השניים. עם זאת לרודב, שבניגוד ליינות ביתן שם הוביל מהלך דומה וקיבל גם אופציות, יהיה קול משמעותי בקבלת ההחלטות בשותף הכללי של הקבוצה, הגוף שיקבל את אישור הרגולטור לעסקה.

עוד נודע ל"כלכליסט" כי האצ'יסון דרשה מהקבוצה שיפוי מיוחד למקרה שגבאי לא יוכל להיכנס לעסקה בסופו של דבר, הן בשל אי אישור הרגולטור והן בשל צו מניעה שתבקש סלקום להוציא בעקבות המעבר החפוז של גבאי מחברה לחברה, אפשרות שעדיין לא נידונה בדסק"ש, החברה האם של סלקום, ובסלקום עצמה, אולם היא בהחלט קיימת. במקרה שגבאי לא יוכל להיות חלק מהעסקה ישלימו חלק מהמשקיעים האחרים את חלקו בהשקעה.

גבאי צפוי להתמנות ליו"ר החברה ואילו רודב ישמש דירקטור רגיל. הרוכשים צפויים להתחיל לחפש מנכ"ל חדש אחרי שיקבלו היתר שליטה, מהלך שעשוי לקחת מספר שבועות או חודשים.

רודב הוא זה שהגה למעשה את רעיון העסקה ורתם לכך את הפניקס, בראשות המנכ"ל אייל בן סימון ומנהל ההשקעות חגי שרייבר. הפניקס היתה למעשה זו שגיבשה את הקבוצה, הובילה אותה לכל אורך הדרך ובנתה את המבנה הפיננסי של העסקה, בחשאיות במשך קרוב לחודש כולל הפגישות עו"ד אהוד סול, שמשמש כנאמן למניות השליטה של האצ'יסון.

מטעם מנורה הוביל את המו"מ ניר מורוז והמנכ"ל ארי קלמן ומטעם כלל יוסי דורי מנהל כנף והמנכ"ל יורם נווה.

קבוצת ארקין שאת המו"מ מטעמה ניהלו המנכ"ל ניר ארקין ומנהל ההשקעות יניב כהן תחזיק 13.4% מקבוצת השליטה. שם מעניין נוסף בעסקה היא קרן הפנסיה עתודות הוותיקה, שתרכוש מניות ב־4 מיליון דולר.

כעת תידרש הקבוצה הרוכשת לקבל את האישורים הרגולטוריים לעסקה, בהם את אישור רשות התחרות וכן את אישור משרד התקשורת, שלא צפוי להערים קשיים מאחר ומדובר בבעלות של גורמים ישראליים בעלי היסטוריה בשוק התקשורת.

התשלום להאצ'יסון שווה לחוב שהיה לבעל השליטה הקודם בפרטנר, חיים סבן, כלפי הקרן. מאז שסבן יצא מהחברה ב־2019, המניות אמנם עברו לידי האצ'יסון, אך היא הפקידה אותם בידי נאמן (עו"ד אהוד סול), לפני כחצי שנה, לאחר שקיבלה אינדיקציות שלא תקבל שוב היתר שליטה בחברה, כך שבפועל חברת הסלולר מתנהלת כחברה ללא גרעין שליטה. הסיטואציה הזו הפכה את אסנת רונן, יו"ר החברה, לאדם החזק בפרטנר. רונן גם היתה זו שהובילה למינויו של מנכ"ל החברה הנוכחי, אבי צבי, מנכ"ל רשת לשעבר, אחרי חילוקי דעות שהתגלעו בין הדירקטוריון בראשותה לבין המנכ"ל הקודם איציק בנבנישתי, שעזב לבסוף את החברה. צבי החל לכהן בתפקיד במאי האחרון.

סגירת מעגל

הכל החל ביום ראשון האחרון כש"כלכליסט" חשף שגבאי עוזב את תפקידו כמנכ"ל סלקום. במהרה התברר כי הוא חובר לרודב וארקין במסגרת קבוצה שמנהלת מגעים לרכוש את פרטנר. אם העסקה תצא לפועל, כפי שהדברים נראים כעת, הרי שעבור חלק מחברי הקבוצה מדובר בסגירת מעגל. ארקין היה מבעלי המניות הגדולים בחברת התקשורת בזק כשרודב היה היו"ר שלה וגבאי היה המנכ"ל. בתקופה שבה השלושה היו בבזק, המניה של החברה טיפסה בכ־300%, וככל הנראה הם בונים על השאת תשואה דומה בפרטנר.

גבאי מונה למנכ"ל סלקום בינואר 2020, אך לקראת הסוף של אותה שנה, השליטה בחברה השתנתה. סלקום מצויה בשליטת דסק"ש (46%) שהייתה בשליטת אדוארדו אלשטיין כשגבאי נכנס לתפקיד. אולם דסק"ש עברה לידי בעלי האג"ח, לאחר שאלשטיין ואי.די.בי שבבעלותו לא עמדו בפירעון החובות שלהם, ואלו החליטו למכור אותה לקבוצה שכוללת את מגה אור שבשליטת צחי נחמיאס, אלקו שבשליטת האחים זלקינד, ורמי לוי.

כמה ימים לפני העזיבה, פרסמה סלקום את הדו"חות שלה לרבעון השלישי ולתשעת החודשים הראשונים של השנה, ומהם עולה כי את הרבעון החברה סיכמה ברווח נקי של 37 מיליון שקל, בעוד בתקופה המקבילה ב־2020 השורה התחתונה הראתה הפסד של 37 מיליון שקל. בסיכום תשעת החודשים הראשונים של השנה סלקום הציגה רווח זניח של 6 מיליון שקל. רווח זה מגיע אחרי שלוש שנים רצופות (2018 עד 2020) שבהן סלקום רשמה הפסד בתשעת החודשים הראשונים של השנה.

הרווח של האצ'יסון

המהלך הנוכחי מהווה סוג של מפץ בעולם התקשורת, כשלא זכור מקרה של מנכ"ל שעוזב חברה ועובר מיד לפוזיציה של תחרות ישירה מולה. ככל הידוע, גבאי בחן את הנושא משפטית מראש ואף קיים שיחות בנושא עם בעלי השליטה בסלקום, בהם האחים מייקי ודני זלקינד.

עם השלמת העסקה, האצ'יסון צפויה להיפרד מפרטנר ברווח יפה. ב־1998 היא השקיעה 820 מיליון שקל בפרטנר, בהמשך רכשה מניות נוספות ב־600 מיליון שקל, קיבלה לידיה 5.3 מיליארד שקל כשמכרה את השליטה לאילן בן־דב, אך גם העמידה לו הלוואה של 1.2 מיליארד שקל. לאורך השנים גם משכה דיבידנדים בהיקף של 2 מיליארד שקל. כעת היא תקבל 300 מיליון דולר (כ־930 מיליון שקל) עבור המניות, מה שמותיר אותה עם רווח של קרוב ל־5.5 מיליארד שקל.