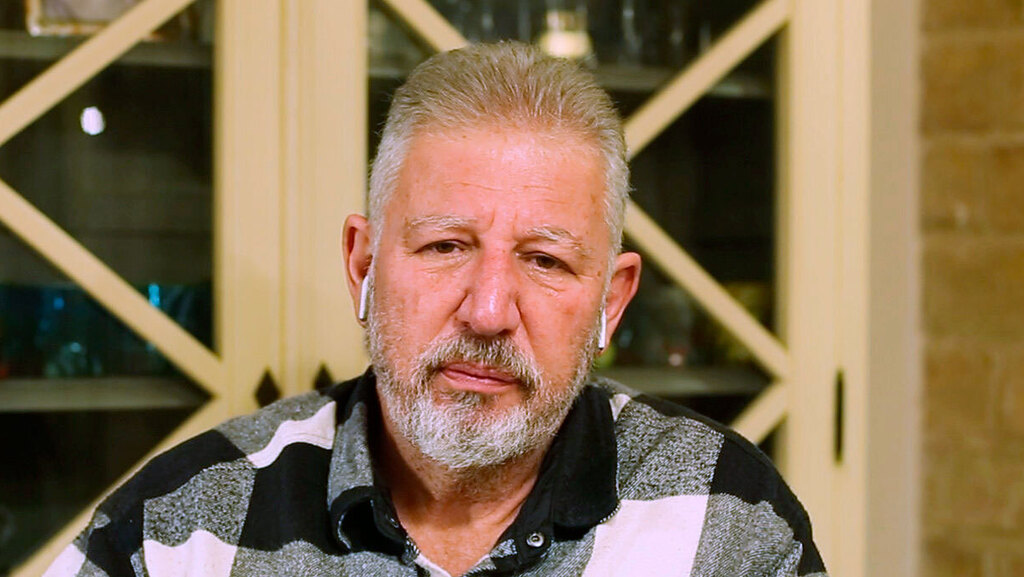

גילעד אלטשולר | אולפן כלכליסט

גילעד אלטשולר | אולפן כלכליסט

"כשיש פחד בשווקים זה הזמן להגדיל את החשיפה למניות"

אלטשולר שחם הגדיל את החשיפה המנייתית באפיקי החיסכון השונים, והיא גבוהה משמעותית משל המתחרים. לדברי המנכ"ל המשותף גילעד אלטשולר, הטלטלה בשווקים והמלחמה באוקראינה מהוות הזדמנות: "גם בקורונה ובסאב־פריים היה פחד. מי שקנה נהנה מזה"

שוק ההון, ובמיוחד שוק המניות, סובל ממגמה שלילית בחודשים האחרונים. אחרי שנה וחצי שבמהלכן ראשי הבנקים המרכזיים והממשלות בעיקר נאבקו בהשפעות הקורונה באמצעות מדיניות מוניטרית מרחיבה וריבית אפסית, האינפלציה הרימה את הראש והדרך להילחם בה עוברת בהעלאת ריבית והפסקה, או לפחות צמצום דרמטי, של הזרקת הנזילות לשווקים. מדובר במתכון לטלטלות בשוק, בעיקר המנייתי.

פלישת רוסיה לאוקראינה רק החמירה את הסיטואציה, שכן היא דחפה את מחירי האנרגיה למעלה, מה שמגביר את הלחצים האינפלציוניים. יש קולות שקוראים לבנקים המרכזיים לא להעלות את הריבית, כדי להמשיך לתמוך בשווקים, אך קולות אחרים, דוגמת "האקונומיסט" הבריטי, קוראים לבנקים להמשיך בתוכניתם כדי להילחם באינפלציה.

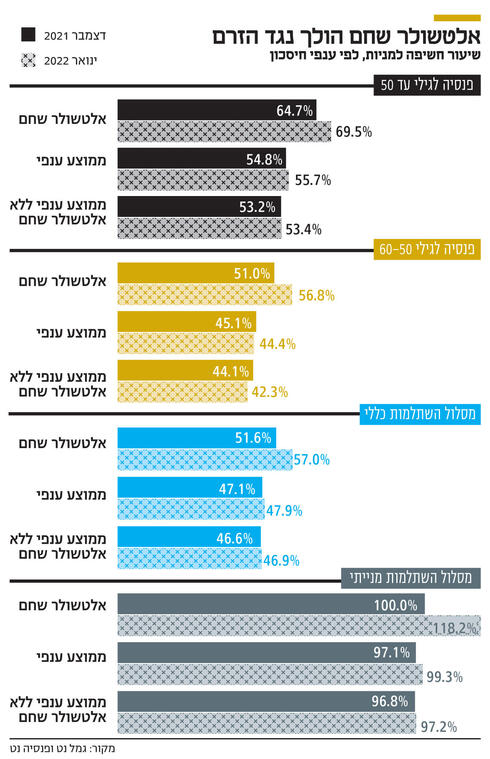

בישראל, בינתיים, נראה שהמוסדיים ברובם יושבים על הגדר. לפי דיווחיהם לרשות שוק ההון בסוף ינואר, החשיפה המנייתית של המוסדיים הגדולים במסלול הכללי של קרנות ההשתלמות קרובה לזו של שנת 2021. למעשה, פרט למיטב דש ולמור, שהקטינו מעט את החשיפה, יתר המוסדיים נותרו ברמה דומה של 48%-47%.

קראו עוד בכלכליסט:

"החוסך הישראלי נמצא בתת־חשיפה למניות"

מי שהחליט לפעול בניגוד למגמה הוא בית ההשקעות הגדול בישראל, אלטשולר שחם, שסובל מפדיונות כבדים נוכח תשואות חלשות בשנה האחרונה והגדיל את החשיפה המנייתית בצורה משמעותית. קרן ההשתלמות של אלטשולר שחם היא הגדולה בענף, ומנהלת כמעט 67 מיליארד שקל. בין דצמבר 2021 לינואר 2022 הגדילו מנהלי ההשקעות של אלטשולר שחם את החשיפה של הקרן למניות מ־51.6% ל־57%. שיעור זה מהווה שיא כל הזמנים בחשיפה למניות עבור החוסכים ועלייה של 5.4% בחשיפה בתוך חודש אחד בלבד. למעשה, הקרן חשופה למניות בשיעור שגבוה ב־10% מממוצע שאר הקרנות במסלול.

לדברי גילעד אלטשולר, מנכ"ל ומייסד משותף של אלטשולר שחם, "החוסך הישראלי נמצא בתת־חשיפה לשוק המניות בהשוואה לחוסך האמריקאי בכל הנוגע לנכסים לטווח ארוך, וזאת לאורך שנים. האמריקאים חשופים ב־60% לשוק המניות, ועל חשיפה ישירה זו יש להוסיף חשיפה עקיפה דרך קרנות גידור וכו'".

לדברי אלטשולר, "הכיוון שלנו הוא להגדיל את החשיפה ל־60%. עדיין לא הגענו לשם, אבל הכוונה היא להגיע לשם במהלך התקופה הקרובה. בשנים הקרובות לא יהיה מה לחפש באיגרות החוב. אולי הריבית הנומינלית תעלה, אך הריבית הריאלית לא אמורה לעלות ותישאר אפסית בעקבות האינפלציה. לכן אני לא רואה מה יש לחפש בשוק איגרות החוב".

אלטשולר שחם ביצע מהלך של הגדלת החשיפה גם בקרן ההשתלמות במסלול המנייתי, מסלול שמחויב לחשיפה במניות בשיעור שנע בין 75% ל־120%. על פי גמל נט, קרן ההשתלמות במסלול המנייתי חשופה ב־118% למניות (כלומר הפכה להיות ממונפת בשיעור של 18%). זאת, לעומת שיעור חשיפה ממוצע של 97% בקרנות המתחרות במסלול.

בדומה למסלול הכללי, קרן ההשתלמות של אלטשולר שחם במסלול המניות היא הגדולה ביותר במסלול, עם נכסים בהיקף של 9 מיליארד שקל. על פי אלטשולר, החשיפה הממונפת של המסלול נובעת מאחוז הספאקים שמוחזקים בקרן. אלו מתורגמים בחישוב כמניות, אבל הם לא באמת מניות, מאחר שלחברה יש אפשרת שלא להשקיע בהם כחלק מהסכם ההשקעה הראשונה.

אלטשולר שחם גמל ופנסיה, החברה־הבת הציבורית של בית ההשקעות, שאותה מוביל המנכ"ל יאיר לוינשטיין, היא גוף הגמל הגדול ביותר בישראל, עם נכסים בהיקף של 206 מיליארד שקל (30.3% מענף הגמל). אליהם יש להוסיף את קרן הפנסיה שבניהול חברת הגמל, עם נכסים בהיקף של 40 מיליארד שקל. בסך הכל חברת הגמל מנהלת 246 מיליארד שקל - החברה המובילה בשוק.

המהלך של אלטשולר שחם להגדלת החשיפה למניות אינו מאפיין את קרנות ההשתלמות בלבד, אלא כולל גם את קרנות הפנסיה. קרן הפנסיה במסלול עד גיל 50 הגדילה את החשיפה שלה בינואר לכדי כמעט 70% לעומת פחות מ־65% בחודש דצמבר ולעומת הממוצע במסלול שעומד על 53%. המהלך בוצע אף במסלול שבו נמצאים חוסכים שנמצאים כמה שנים לפני פרישה - מסלול גילי 60-50. במסלול זה הגדילה החברה את שיעור החשיפה בינואר מ־51% ל־57%. זאת, כאשר הממוצע במסלול עומד על חשיפה של 43% למניות.

"בסופו של דבר העולם יסתדר ותהיה ריצה למניות"

על עיתוי הגדלת החשיפה אומר אלטשולר כי "היום יש הרבה פחד בשווקים. כשיש פחד בשווקים ‑ זה הזמן להגדיל את החשיפה למניות. בחודשיים האחרונים היו ירידות ולכן הגדלנו את החשיפה למניות - גם בינואר וגם בפברואר. כל משבר והייחוד שלו, אבל ראינו במשברים קודמים שהתיקון הוא מהיר מאוד. ב־2008, במשבר הסאב־פריים, היו ירידות חדות בשווקים, שתוקנו כבר ב־2009. כך גם קרה בהתפרצות משבר הקורונה בשנת 2020. גם במשבר הנוכחי ‑ או שייחתם הסדר בין רוסיה לאוקראינה, או שאוקראינה תהפוך למדינת בובות, אבל העולם בסופו של דבר יסתדר ולאחר מכן תהיה ריצה חזרה לשוק המניות".

הוא הוסיף כי "כל מי שחושב שהוא יכול לקנות בנקודה הכי נמוכה - אני מאחל לו בהצלחה. אני לא יודע לעשות את זה, ולכן אנחנו מגדילים אחזקות בירידות. מה לעשות שבחודשיים האחרונים היו רק ירידות ולכן בחודשיים האלו גדלה החשיפה? זו האסטרטגיה שלנו. אני לא יודע מה תהיה הנקודה הכי נמוכה. כולם רוצים לקנות בנקודת השפל, מי שיכול שיעשה את זה וייהנה".

לדבריו, "אני לא זוכר או מכיר אנשים שקנו את מדד S& P500 בדיוק כשהמדד נגע ב־2,000 נקודות (מדד המניות האמריקאי הגיע לשפל של 2,300 נקודות במרץ 2020 עם התפשטות הקורונה ולאחר מכן חזר לעלות - א"ע), אבל כאלו שמכרו לאורך כל הקורונה אני מכיר ואני לא יודע אם הם חזרו בזמן לעליות. הזמן להיות בשווקים זה כשהפחד שולט ברחובות. זה הזמן לחפש חברות איכותיות. גם בקורונה ובסאב־פריים היה פחד, מי שקנה נהנה מזה".

לאורך היסטוריית ההשקעות של אלטשולר שחם גמל ופנסיה מנהלי החברה חשבו לא אחת מחוץ לקופסה. לדוגמה, התמקדות באפיק האג"ח הלא צמוד עם מח"מ ארוך בעשור האחרון, לצד הסטת רוב ההון של החוסכים אל עבר השווקים בחו"ל במחצית השנייה של העשור הקודם. שני המהלכים התבררו כמוצלחים מאוד עד 2021, כאשר אלטשולר שחם הציג תשואת יתר בטווח הארוך מול המתחרים.

בעקבות תשואת היתר חברת הגמל הפכה למגייס הגדול ביותר בשוק, בפער אדיר, אם כי בשנה האחרונה, לאור העלייה בציפיות האינפלציה והתשואות הגבוהות של השוק המקומי, שני המהלכים היו לרועץ עבור החוסכים באלטשולר שחם, שפיגרה אחרי המתחרים והתמקמה במקום האחרון בטבלאות התשואה.

עם החולשה בתשואות קופות הגמל של החברה החלו לעזוב את החברה לקוחות. בחודש ינואר איבדה חברת הגמל למתחריה לקוחות שהיקף חסכונותיהם עומד על 3.4 מיליארד שקל. אובדן הלקוחות, המוגדר בענף הגמל כ"ניודים שליליים", הוא הגבוה בהיסטוריה של בית ההשקעות, הגבוה בתולדות השוק המוסדי, לפחות מאז שנת 2013, וככל הנראה הגבוה בתולדות שוק הגמל במבנהו הנוכחי.

בשמונת החודשים האחרונים איבדה החברה סכום של כ־16.8 מיליארד שקל למתחרים. כדי לקבל פרופורציות על גודל המשבר שפוקד את החברה, נציין כי אנליסט, חברת גמל בינונית־קטנה בענף הגמל, מנהלת כיום סכום דומה מאוד לזה שאלטשולר שחם איבדה - 16 מיליארד שקל. גם קרן הפנסיה החלה לפדות, בינואר השנה עזבו את הקרן עמיתים בהיקף של 84 מיליון שקל. מדובר בפעם הראשונה מאז 2016 שבה עזבו יותר לקוחות את הקרן מאשר הצטרפו אליה.

המתחרים מקשרים את המהלך לירידה בביצועים

המתחרים של אלטשולר שחם בענף הגמל מותחים קו ישיר בין המהלך לבין הירידה בביצועי ההשקעות של החברה והעזיבה של החוסכים. להשקפתם, הרצון של אלטשולר שחם לעצור את עזיבת הלקוחות גורם לחשוף חוסכים, חלקם אף בגיל מתקדם, לרמות סיכון שלא הכרנו עד כה ולהתעלם מפוטנציאל של התממשות מקרה קיצון, שבו תתרחש ירידה נוספת בשווקים של 20%.

לכך משיב אלטשולר כי "מדובר בחסכונות של אנשים, אנחנו לעולם לא נשחק במשחקים כאלו. בשום פנים ואופן לא נהמר בכספי החוסכים. כשמניות יורדות הן יותר אטרקטיביות. זה אולי מפחיד בטווח הקצר, אבל משתלם בטווח הארוך, כשהסדר ישוב לשווקים".