דאטורמה חוגגת אקזיט (ארכיון) | צילום: אבישג שאר ישוב

דאטורמה חוגגת אקזיט (ארכיון) | צילום: אבישג שאר ישוב

דואגים למי שיש לו: הממשלה תאשר הטבות עתק להייטק

הצעת החוק שתעלה היום כוללת הטבות לסטארט־אפים והטבות מס לחברות טכנולוגיה מבוססות; הסיוע נועד לעודד הזרמת הון להייטק, למרות שגיוסי ההון בשיא כל הזמנים; משקיעים יוכלו לרשום את ההשקעה כהוצאה, ובעלי מניות בחברת טכנולוגיה יוכלו לדחות תשלומי מס אם ירכשו מניות בחברות אחרות; במקביל תקטן חבות המס של חברות גדולות שירכשו חברות טכנולוגיה ישראליות

כשמשרד האוצר רוצה להתנגד לצעדי מדיניות שמציעים משרדי הממשלה השונים, הוא בדרך כלל טוען כי "אין נתונים שתומכים בהצעה ולא ברור על מה מתבססת הטענה שיש צורך בהתערבות ממשלתית". בחוק ההסדרים האחרון, למשל, האוצר אף הצליח לקדם את הקמת רשות הרגולציה שתחייב כל משרד לנמק באופן רחב את הצורך בחקיקה החדשה שהוא מציע ולבחון את החלופות שלה. עם זאת, ברגע שזה נוגע למשרד האוצר עצמו, ובפרט במדיניות שלו כלפי סקטור ההייטק, נראה שהמשרד שוכח את העקרונות הבסיסיים ביותר של מדיניות ציבורית שהוא מטיף להם, והמשרד אפילו מוכן להתאהב מחדש בהטבות המס, שמהוות את אחת המחלות הקשות של מערכת המס הישראלית.

קראו עוד בכלכליסט:

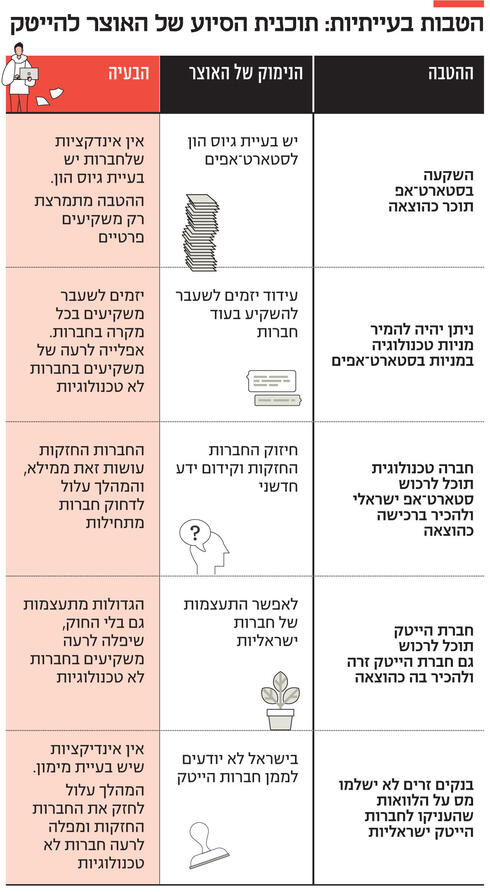

היום צפויה לעלות לוועדת שרים לענייני חקיקה שורה של הטבות מס לסקטור ההייטק. הצעת החוק כוללת שתי הטבות ייעודיות לסטארט־אפים ושלוש הטבות מס אחרות לחברות טכנולוגיה מבוססות וגדולות. עוד לפני שנכנסים לעומקן של ההטבות המוצעות, ברור שהן מתנגשות זו בזו, שכן חברות הסטארט־אפ והחברות הגדולות מתחרות זו בזו בעיקר על דבר אחד: כוח אדם איכותי. לכן, אם רוצים לחזק את הסטארט-אפים יש לחזק אותם באופן יחסי אל מול החברות המבוססות.

לפני שנכנסים לפרטי ההטבות, כדאי להביט על התמונה הכללית, מה שהאוצר נוהג לדרוש מכולם. ההטבות כולן נועדו לעודד הזרמת הון להייטק, וזאת בזמן שגיוסי ההון בישראל בסקטור ההייטק נמצאים בשיא של כל הזמנים, ודרושה יצירתיות ייחודית על מנת לטעון שיש בסקטור ההייטק בעיית הון. בשנת 2021 היקף הגיוסים הגיע ל־31 מיליארד דולר, פי 2 ממה שגויס ב־2020. הגיוסים בשלב הסיד, השלב ההתחלתי של הסטארט־אפים, זינקו בשנה שעברה ביותר מ־100 מיליון דולר. הסכום הממוצע לכל גיוס בשלב הסיד עלה בכ־80% ל־2.5 מיליון דולר. הרעיון לתת את הטבות המס הללו שגוי לא רק מבחינת מערכת המס בישראל אלא גם מבחינה מאקרו־כלכלית. הטבות מס הן כלי אנטי־מחזורי ויש לשמור אותן ליום סגריר ולהשתמש כשמזהים האטה או חשש למיתון באותו סקטור. לתת הטבת מס בזמן של גאות כלכלית זה כמו להשליך לפח תחמושת של הרחבה פיסקלית.

מעבר לכך שאין בעיית גיוס הון במגזר ההייטק, צריך להזכיר כי כבר כעת מגזר ההייטק נהנה מהטבות ממשלתיות מפליגות: תמיכות של רשות החדשנות, חוק עידוד השקעות הון שמאפשר לחברות לשלם שיעורי מס מופחתים מאוד, ומיסוי המופחת על האופציות הניתנות לעובדים (הטבה שמשמשת בעיקר את ההייטק).

למה לא לתעשייה?

שתי הטבות המס הראשונות נועדו, כאמור, לתמרץ את חברות ההייטק בראשית דרכן (סטארט־אפים). הראשונה מאפשרת למשקיעים פרטיים לרשום את ההשקעה שלהם בחברות הייטק כהוצאה, ובכך להפחית את חבות המס שלהם. ההטבה הזו קבועה כבר בחוק, אלא שלא נעשה בה שימוש בגלל הצורך באישור של רשות החדשנות לכך שהמיזם אכן חדשני מספיק. כעת מוצע להקל על התהליך. העובדה שעד כה לא נעשה שימוש בהטבת המס הזו מלמדת כי ההייטק צומח גם בלעדיה. לכן באוצר הוסיפו עוד שני טיעונים כלליים וללא ביסוס אמפירי להצדקת ההטבה: עליית השכר בהייטק וריבוי המיזמים בתחומי מדעי החיים שדורשים השקעה גדולה יותר.

ליברמן סבור כנראה שחוק ההטבות המוצע הוא דרך נוספת להגדלת ההשקעה במו"פ. אך השימוש בהטבות מס כדי לתמרץ השקעה כזו מחבל באחידותה של מערכת המס ופוגע בדינמיקה של השוק החופשי

ההטבה השנייה לסטארט־אפים מאפשרת לבעלי מניות בחברה טכנולוגית (נניח יזם או עובד שקיבל אופציות) לדחות את תשלומי המס שלהם באמצעות רכישה של מניות בחברת סטארט־אפ. כיום, אם יזם שחברת הסטארט־אפ שלו הצליחה והגיעה לשווי של מיליוני דולרים ימכור חלק מהמניות שלו כדי לממש רווחים הוא ייאלץ לשלם מס בשיעור של 25% לפחות. לפי ההצעה החדשה, אותו יזם הייטק יוכל למכור מניות בלי לשלם מס על הרווחים – ובתנאי שבכסף שקיבל ירכוש מניות של סטארט־אפ בתחילת דרכו. הרעיון שעומד מאחורי ההטבה הזאת הוא לעודד יזמים להשקיע ולהיות מעורבים אקטיבית בסטארט־אפים (אף שלא הוכח שיש בעיה כזאת), אבל ההטבה כמובן חסומה למי שמחזיק בחברות שאינן טכנולוגיות. למה? גם זה ללא ברור.

אם שתי ההטבות הללו מטפלות איכשהו במגזר הסטארט־אפים שאכן חווה אתגר כלשהו. האתגר האמיתי לא מוזכר כלל בדברי ההסבר, והוא ירידה במספר הגיוסים. דוח של בנק ישראל, שפורסם בשבוע שעבר ונתן ארבעה הסברים לירידה במספר הגיוסים, לא הצביע על בעיה בגישה להון. עם זאת, אחד ההסברים המרכזיים לירידה במספר הגיוסים קשור, לפי בנק ישראל, לכך שהייטקיסטים מעדיפים ללכת לעבוד במרכזי החדשנות של החברות הגדולות. לכן תמוה במיוחד החלק השני של הטבות המס שמיועד לחברות מבוססות – הטבות שעומדות בסתירה לרצון לחזק את תעשיית הסטארט־אפים על פני התעשיה הבוגרת.

ההטבה הראשונה לחברות הגדולות היא האפשרות לרכוש חברות טכנולוגיה ישראליות או זרות ולרשום את ההשקעה כהוצאה, ובכך להקטין את רווחיהן ואת תשלומי המיסים. גם כאן מדובר בהרחבה של הטבה שניתנה בעבר אך לא מומשה מפני שהיה קשה לעמוד בתנאים שנדרשו על ידי החוק. הרכיב התמוה במיוחד בעדכון הטבת המס הזו, הוא ההחלטה לאפשר לחברות טכנולוגיה ישראליות לרכוש גם חברות טכנולוגיה זרות ולרשום את הרכישה כהוצאה. לא ברור למה להגביל את ההטבה דווקא לתעשיית ההייטק. למה לא לאפשר לבנקים או לחברות תרופות לרכוש סטארט־אפים בזול? הרי האתגר העיקרי של כלכלת ישראל הוא חלחול של החדשנות לשאר המגזרים.

"החלטת השר אינה מופרכת"

הטבה נוספת לחברות הגדולות ממחישה באופן חד את היחס המועדף שההייטק מקבל מהשלטון: פטור ממס לבנקים בחו"ל על ההכנסות מריבית על הלוואות שניתנו לחברות הייטק ישראליות. אם בנק או חברה תעשייתית מישראל ילוו כסף מבנק אמריקאי, הרי שהבנק ישלם מס לישראל על הריבית. אבל אם הבנק האמריקאי יעמיד הלוואה לחברת הייטק מישראל הוא יהיה פטור מתשלומי המס. ההטבה הזו תשפיע בעיקר על החברות הגדולות שמגייסות חוב בהיקפים של מיליארדים, יתמרץ את חברות ההייטק לעזוב את שוק ההון המקומי, וכמובן יוצר אפליה לא מבוססת בין חברות טכנולוגיה לבין חברות אחרות.

ל"כלכליסט" נודע כי שר האוצר אביגדור ליברמן הוא זה שדחף להעלות את החוק לוועדת השרים לענייני חקיקה. ליברמן הכריז כמה פעמים בעבר כי יש להגדיל את ההשקעה במחקר ופיתוח, וניתן להעריך כי הוא סבור שהחוק הזה הוא דרך נוספת להגדלת ההשקעה הזו. אך השימוש בהטבות מס על מנת לתמרץ השקעה במו"פ מחבל באחידותה של מערכת המס ופוגע בדינמיקה של השוק החופשי.

בכירים באוצר אמרו ל"כלכליסט" כי בתוך המשרד יש דעות שונות בנוגע לנחיצותן של הטבות המס "אולם החלטת השר איננה מופרכת, בייחוד בשל העובדה כי יש תחרות גדולה על השקעות הייטק בעולם, וחלק מההטבות מקובלות גם במדינות אחרות בעולם". אלא שהטבות מס לא ניתן להעניק על בסיס הטיעון שזו הטבת מס "לא מופרכת". כל מגזר וכל סקטור עסקי יודע להציג טיעונים הגיוניים לכך שהוא זכאי להטבת מס.

בשלב זה לא ברור האם צפויה התנגדות של חלק מגורמי המקצוע לאישור הצעת החוק אולם ארגונים חברתיים שונים כבר הביעו התנגדויות. במכתב ששיגרו לשרים עמותת רווח נקי ולובי 99, נכתב כי הצעת החוק "מנסה לפתור בעיה שאינה קיימת, ומציעה להעניק הטבות מס, לא מוגבלות בסכום, למספר מצומצם של משקיעים פרטיים בענפי הטכנולוגיה, ללא כל הצדקה מעשית למתן ההטבה. ההטבה עשויה לייצר עיוותים באופן הקצאת משאבי ההון והעבודה, ובכך לפגוע בפוטנציאל הצמיחה של המשק".