ג'רום פאוול יו"ר הפד 15.3.22 | צילום: AP

ג'רום פאוול יו"ר הפד 15.3.22 | צילום: AP

דריכות לקראת החלטת הפד הערב: בכמה תעלה הריבית?

השווקים הפיננסיים מחכים להחלטת הריבית של יו"ר הפדרל ריזרב ג'רום פאוול בשעה 21:00, ובעיקר להסברים שיבהירו האם קצב העלאות הריבית יואץ. בכיר בשוק ההון: "כולם מבינים את הכיוון, אבל יש הבדל בין הבנה להפנמה - שלוקחת הרבה יותר זמן"

כולנו אמני החכמה שבדיעבד, אך כעת ברור לכולם כי יו"ר הבנק הפדרלי ג'רום פאוול התעכב מאוד עם העלאת הריבית ועם המאמצים לבלימת האינפלציה. התזה כי מדובר באינפלציה זמנית היתה מפוקפקת גם בשנה שעברה, אך מאז מרץ היא נעלמה לחלוטין מהלקסיקון של הפד.

אינטראקטיב TV | מהדורה 04.05.22: דריכות בשוק לקראת נאום הפד

ההתעכבות של פאוול קנתה זמן גם לבנק ישראל, שלא ראה צורך להזדרז יותר מהאמריקאים שמתמודדים עם אינפלציה שהגיעה ליותר מ־8.5% ב־12 החודשים האחרונים. כעת פאוול מנסה לתקן את האיחור שלו ולהילחם באינפלציה - ובמלחמה כמו במלחמה, המחירים עשויים להיות גבוהים מאוד, והם כוללים גם כניסה למיתון.

קראו עוד בכלכליסט:

פאוול - שהעלה ב־16 במרץ את הריבית ל־0.5%-0.25%, והכריז ב־21 באפריל כי "חיוני לחלוטין לאלף את האינפלציה, ותישקל העלאת ריבית של 0.5% במאי", צפוי לקבל את ההחלטה היום בשעה 21:00 (שעון ישראל), זאת בתום דיונים של יומיים. העלאת הריבית הזאת, כמו גם העלאות הריבית הבאות בתור עד לרמה של 2.5־3% בסוף השנה, כבר מגולמות בשוקי ההון. ואולם, לצעדים המדויקים ולאמירותיו של פאוול עשויות להיות משמעויות מרחיקות לכת, או כפי שאומר בכיר בשוק ההון בשיחה עם "כלכליסט": "כולם מבינים את הכיוון, אבל יש הבדל בין הבנה להפנמה. תהליך ההפנמה ועומק ההפנמה יכולים לקחת זמן, ועל זה יש לפאוול השפעה רבה".

אנשי הפיננסים יסתכלו על שלושה דברים בהחלטת הריבית של פאוול: גובה העלאת הריבית, קצב הצמצום הכמותי וכן האמירות של יו"ר הבנק הפדרלי. לדברי ויקטור בהר, מנהל המחלקה הכלכלית בבנק הפועלים, "השוק צופה כעת העלאת ריבית של 0.5%. אם ההעלאה תהיה גבוהה או נמוכה יותר, זו תהיה הפתעה. השוק מעריך כעת צמצום כמותי של כ־95 מיליארד דולר, אך הוא גם יסתכל על האמירות של פאוול.

אם פאוול יגיד במפורש 'נילחם באינפלציה גם במחיר של האטה', עשויות להיות לזה השלכות. כלכלנים ברחבי העולם מכנים את זה "וולקר מומנט" - על שמו של יו"ר הבנק הפדרלי לשעבר פול וולקר, שהחליט להילחם באינפלציה של שנות ה־70 באופן אגרסיבי, העלה את הריביות לשיעורים דו־ספרתיים, והכלכלה האמריקאית והעולמית נכנסו למיתון.

פאוול יצטרך לקבל את ההחלטה על רקע נתוני הרבעון הראשון שלפיהם כלכלת ארה"ב התכווצה ב־1.4%. עם זאת, לדברי בהר, הכיווץ לא יהווה רכיב משמעותי בהחלטתו של פאוול: "יש בהתכווצות הרבה אלמנטים טכניים. כשמסתכלים על הצריכה הפרטית, רואים שהיא היתה בעלייה. הפד יתן משקל גבוה לכך ששוק העבודה האמריקאי מהודק מאוד, שהשכר עולה מהר ושיש לחצי שכר".

מה קורה בשוק האג"ח?

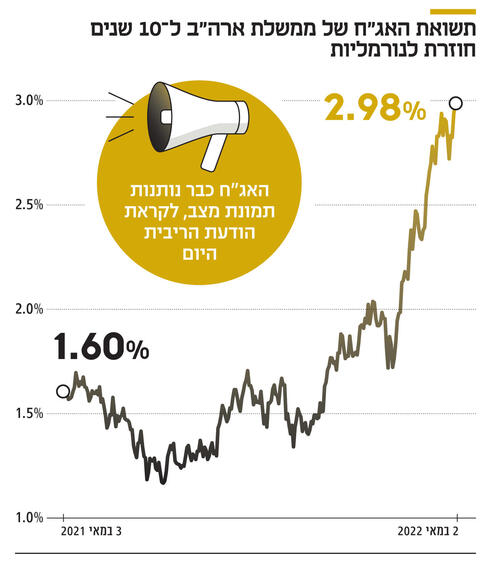

הבנק המרכזי משפיע באופן ישיר על הריביות לטווח הקצר, אך הריביות לטווח קצר משפיעות מהר מאוד על גם הריביות בטווח הארוך. ואכן, מתחילת מרץ החלו התשואות על האג"ח האמריקאיות ל־10 שנים לעלות בחדות, ושלשום הן נגעו בנקודה הסמלית של 3% לשנה - רמה שהיתה באחרונה רק ב־2018. זאת בזמן שבתחילת 2022 תשואות האג"ח ל־10 שנים היו רק 1.5% לשנה.

מבחינה פרקטית, המשמעות היא שמשקיע יכול לרכוש את האג"ח ולקבל תשואה שנתית של 3% מדי שנה לכל שנה בעשר השנים הקרובות. עובדה זו משנה מיד את תמונת ההשקעות הכדאיות בפני המשקיעים. עם זאת, לבהר יש מסר מרגיע: "אם מסתכלים על עקום התשואות ארוך הטווח, רואים שהוא שטוח, שיש התקבעות על 3%. זה אומר שהשוק צופה שהריבית תעלה ב־3%, אך תעצור שם. כלומר, ההנחה היא שהפד לא יאפשר לכלכלה להגיע למיתון, ולכן לא יעלה את הריבית מעבר לרמה הזאת".

ומה לגבי ישראל?

בסביבת ריבית גבוהה, הכסף מתייקר והרבה סיפורים שבעבר היו הגיוניים הופכים להיות לא הגיוניים - וזה כמובן צפוי להשפיע על ישראל, ובפרט על ענף ההייטק. לדברי בהר, "זרימת ההון שהיתה להייטק ב־2021 לא תוכל לחזור על עצמה. גם המשכורות בענף לא יוכלו להישאר באותה רמה, לא ניתן יהיה לשלם אותן".

גם שוק ההון הישראלי צפוי להיות מושפע ממה שקורה באמריקה, וכפי שאומר בהר: "קשה לראות תרחיש שאנחנו מתרחקים מארה"ב. הקורלציה בין השווקים גבוהה". לכך יש להוסיף כי גם בנק ישראל צפוי להעלות את הריבית, וגם אם לא נגיע ל־3% כמו בארה"ב, ההערכות הן שנגיע ל־2%.

גם תשואות האג"ח הישראליות ל־10 שנים החלו לעלות והגיעו לרמה של 2.5%. בעיני בהר ובכירים נוספים בשוק ההון, העובדה הזאת מלמדת כי המיתוס שלפיו ישראל לא יכולה להחזיק לטווח ארוך בריביות נמוכות מהריבית האמריקאית שייך לעבר. "חלק מהריבית הנמוכה בישראל מוסבר בכך שהציפיות לאינפלציה בישראל נמוכות בהשוואה לארה"ב. אך יש משקל גם למדיניות הפיסקלית. ישראל מתנהלת ברמת גירעון וחוב לאומי נמוכים מאלה של ארה"ב. בסופו של דבר, יש לדברים האלה משקל גם על הריביות שהשוק דורש".