(ארכיון) | דוד הכהן

(ארכיון) | דוד הכהן

ניתוח

אשראי לענף הנדל"ן: היזמים עוברים לחזר אחר המוסדיים

הפועלים ולאומי קרובים למגבלת החשיפה לענף הנדל"ן, ויתר הבנקים לא יכולים לקלוט את הביקושים. המוסדיים כבר מדווחים על עלייה בפניות אליהם, אבל המשמעות היא שהריבית בהלוואות עולה והקבלנים הקטנים והבינוניים יתקשו להשיג מימון. השאלה הפתוחה: מה יקרה לכל משתתפי חגיגת האשראי של 2021?

בשקט יחסי שיכול להטעות, המצב המאקרו־כלכלי והירידות בשווקים כבר משפיעים על שוק האשראי. ממצב של חגיגת אשראי - מתן הלוואות בריביות נמוכות ובמינוף גבוה (בעיקר בענף הנדל"ן), עובר השוק להיות סלקטיבי יותר, ועם הלוואות בריביות גבוהות יותר (ולא רק בגלל שהריבית במשק עלתה).

המגמה הזו מורגשת בראש ובראשונה בענף הנדל"ן. "יש עדיין ביקושים גבוהים לאשראי: במשכנתאות ובאשראי עסקי בענפים שונים - ולא רק בנדל"ן. אם קצב הביקוש הזה יימשך על אף עליית הריבית, יתקשו הבנקים לספק אותו במלואו", אומר גורם בנקאי בכיר.

קראו עוד בכלכליסט:

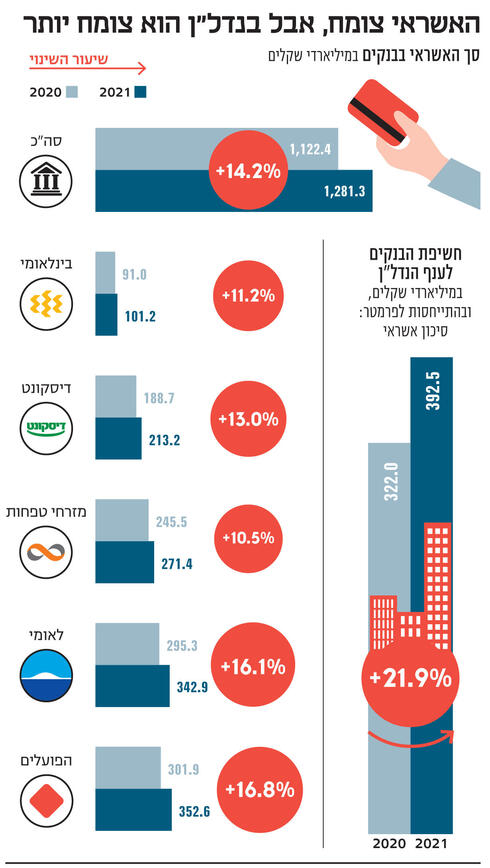

האשראי לענף הנדל"ן בכלל, ולקבלנים בפרט, היה מנוע הצמיחה של האשראי בבנקים אשתקד. היקף החשיפה שלהם לנדל"ן זינק אשתקד ביותר מ־20% ל־392 מיליארד שקל. הביקוש הגבוה נבע הן מהריבאונד של הכלכלה הישראלית אחרי משבר הקורונה, ומכך ששוק הדיור ממילא נמצא בנקודת רתיחה. מהר מאוד נוצרה חגיגת אשראי, שגם גרמה לחלק מהבנקים להיסחף ולהעניק אשראי ברמות מינוף גבוהות ובמחירים נמוכים, תוך שיעורי צמיחה דו־ספרתיים, שלא מאפיינים את המערכת הבנקאית.

אלא שהחגיגה הזו נעצרה בחריקת בלמים בחודשים האחרונים. הסיבה לכך היא ששני הבנקים הגדולים פועלים ולאומי, כבר החלו להתקרב למגבלת החשיפה האפשרית לסקטור זו. המגבלה הועלתה במשבר הקורונה ל־26% מסך האשראי. במקביל לכך, עליית תשואות האג"ח בארה"ב, שהחלה בדרמטיות בחודש מארס האחרון, שחקה את יחס הלימות ההון בבנקים. התוצאה - הבנקים נאלצים להכיר בהפסדי ההון מהחזקותיהם בשוק האג"ח.

וכך, בנק הפועלים הודיע בתחילת מרץ כי הוא עוצר את הדיבידנד, ובנוסף עצר כמעט לגמרי מתן אשראי חדש לשוק הנדל"ן. גם בבנק לאומי החלו להתקרב למגבלת האשראי בנדל"ן. ככל הידוע לאומי ביצע פעולות פיננסיות שיסייעו לו להתרחק קצת מהמגבלה. במערכת הפיננסית מציינים כי לאומי עדיין פעיל במתן אשראי לנדל"ן, אולם הוא הפך למאוד סלקטיבי, בוודאי לעומת ההתנהלות שלו אשתקד. בנוסף, הוא מתמקד בעיקר בלקוחות הוותיקים שלו.

הסטה של ביקושי אשראי

התוצאה היא ששני ספקי האשראי הגדולים לענף הנדל"ן, שרק בשנה שעברה חילקו מיליארדי שקלים בענף, הורידו דרמטית את פעילותם.

כתוצאה מכך הוסט הביקוש לאשראי לבנקים הבינוניים. במזרחי טפחות ובדיסקונט זיהו הזדמנות לצמוח בפעילות הזו, אולם אין להם יכולת לספוג את כל הביקושים. שני הבנקים הללו אמנם רחוקים יותר ממגבלת החשיפה לענף הנדל"ן, אבל בסוף גם הם צריכים לנהל היטב את ההון, בטח כשבמקביל נרשמים עדיין ביקושים גבוהים לאשראי במשכנתאות ובאשראי עסקי אחר.

זאת ועוד, לפני כחודש פרסם בנק ישראל טיוטה, שמהווה גם כן עננה על מתן אשראי לענף הנדל"ן. לפי טיוטת ההנחיות, בעת מתן אשראי למימון בעסקאות ב־LTV (היחס בין גובה ההלוואה לשווי הנכס) הגבוה מ־75%, יצטרך הבנק לרתק 50% יותר הון ממה שהוא נדרש כיום. בבנקים מציינים כי עסקאות רבות ניתנות ביחס LTV של 80%-85%, כך שהמגבלה תהיה רלוונטית על חלק משמעותי מהפעילות. מה שמרתיע גם כן במתן האשראי.

אמנם ההנחייה להגדיל את ההון העצמי היא רק ברמת טיוטה, אבל כבר יש לה אפקט בשוק, והיא מייצרת הרתעה. הבנקים נוטים עכשיו לתת אשראי ביחס LTV של פחות מ־75%, והמשמעות היא שהקבלנים צריכים להביא מהבית הון עצמי של 25%. הדבר יוצר העדפה ברורה לקבלנים הגדולים בקבלת אשראי, ומקשה יותר על קבלנים קטנים ובינוניים לקחת חלק בפרויקטים גדולים. לכן פתאום מוצאים עצמם הקבלנים וחברות הנדל"ן מגופים מחוזרים שהבנקים מוכנים לתת להם אשראי, רק כדי שיבואו, למצב בו התנאים הרבה יותר קשוחים, וגם הריביות.

מי יקלוט את הביקושים?

היות שהביקושים לאשראי עדיין גבוהים, בצר להן, מתחילות החברות לחפש אלטרנטיבה בדמות השוק החוץ־בנקאי, ובראשו המוסדיים. גורמים בקרב המשקיעים המוסדיים מציינים כי הם חשים עלייה דרמטית בביקוש האשראי לנדל"ן. "אני לא זוכר בעבר שהיה לנו כזה זרם של פניות", אומר גורם ותיק מקרב המוסדיים.

המוסדיים יכולים תיאורטית לקלוט את הביקושים העודפים. אין להם מגבלה רגולטורית על חשיפה לענף (רק מגבלה פנימית וולנטרית שלהם) והם נהנים מעודפי כספים שזורמים אליהם מדי חודש, מהחוסכים באפיקים השונים ובראשם בפנסיה.

ולמרות זאת, ספק אם המוסדיים יקלטו את כל הביקושים. ראשית, מטבעם הם מעדיפים להתמקד בעסקאות גדולות. בנוסף לכך, המוסדיים בדרך כלל מבצעים עסקאות מימון פשוטות. לעומת זאת הבנקים הרבה פעמים משלבים מתן אשראי עם ניהול החשבון של הפרויקט, וכך מעניקים אשראי הדרגתי - בהתאם לקצב התקדמות ההכנסות. לסוג כזה של עסקאות, המוסדיים יתקשו לתת מענה.

בשורה התחתונה, החגיגה שהייתה פה בגיוס חוב של חברות הנדל"ן נגמרה. ראשית, הריבית עצמה עלתה. שנית היצע האשראי של הבנקים ירד, מה שמביא גם כן להתייקרות נוספת במחיר ההלוואות. ישנה אמנם אלטרנטיבה של השוק החוץ־בנקאי, אולם בקרב המוסדיים הוא פתוח בעיקר לחברות ולקבלנים הגדולים, ובשאר השוק החוץ־בנקאי הרבה פעמים האשראי ניתן מראש בריביות גבוהות יותר מהנהוג בבנקים.

להפסקת חגיגת האשראי הזו גם עלולות להיות השלכות על הלוואות שכבר ניתנו - לא בטוח שכל אותם לווים יצליחו למחזר את החוב, בודאי כשרמת הריביות כעת גבוהה יותר מהרמה שבה נטלו את ההלוואות.

ולכן, על אף שהיום זה נראה כמו תרחיש דמיוני, היות ושוק הנדל"ן הוא הכי חם במשק, ייתכן כי בעתיד גם נראה בעיות בהחזר החוב, בעיקר במקרים בהם חולק אשראי במינוף גבוה ועם ביטחונות חלשים. ולכן עולה השאלה אם לאור המצב, האם על הבנקים לבצע הפרשה מיוחדת בגין האשראי לנדל"ן.

אשתקד שלח בנק ישראל לבנקים מכתב, ובו ביקש מהם לבחון ביצוע הפרשה שכזו בגין חלק מההלוואות. לא ברור אם אכן כל הבנקים התנדבו לעשות זאת. ובכל אופן, לאור השינויים בנתונים המאקרו־כלכליים, אולי הגיע הזמן לדרוש ממי שצריך לבצע את ההפרשות לפני שיתחילו להתגלות הבעיות.