מימין: יעקב אטרקצ'י ודודו זבידה | צילומים: אוראל כהן, תומר לוי

מימין: יעקב אטרקצ'י ודודו זבידה | צילומים: אוראל כהן, תומר לוי

זבידה הפך את האתגר הפיננסי של אטרקצ'י למקפצה עבורו

אחרי שכשל בניסיון ההשתלטות על סלע נדל"ן וגנז תוכנית השתלטות על דסק"ש, הצליח אתמול דודו זבידה לרכוש את קרן הריט של אאורה רגע לפני הנפקתה. זה מה שקורה כשקופת המזומנים הדשנה של מבנה פוגשת את הרעב למזומנים של יעקב אטרקצ'י

בניית דירות למגורים להשכרה לטווח נחשבה לאורך שנים לא אטרקטיבית בישראל, ויעידו על כך מיעוט הניסיונות למכור פרויקטים כאלה לגופים מוסדיים.

קראו עוד בכלכליסט:

אולם ב־3 השנים האחרונות נרשמו הנפקות של קרנות ריט להשקעה בנדל"ן שפועלות להשכיר דירות מגורים, בהן מגוריט וריט אזורים ליוינג, וב־2020 קידמה חברת אאורה, שבשליטת (52.1%) יעקב אטרקצ'י, את הנפקת פעילות של קרן ריט למגורים.

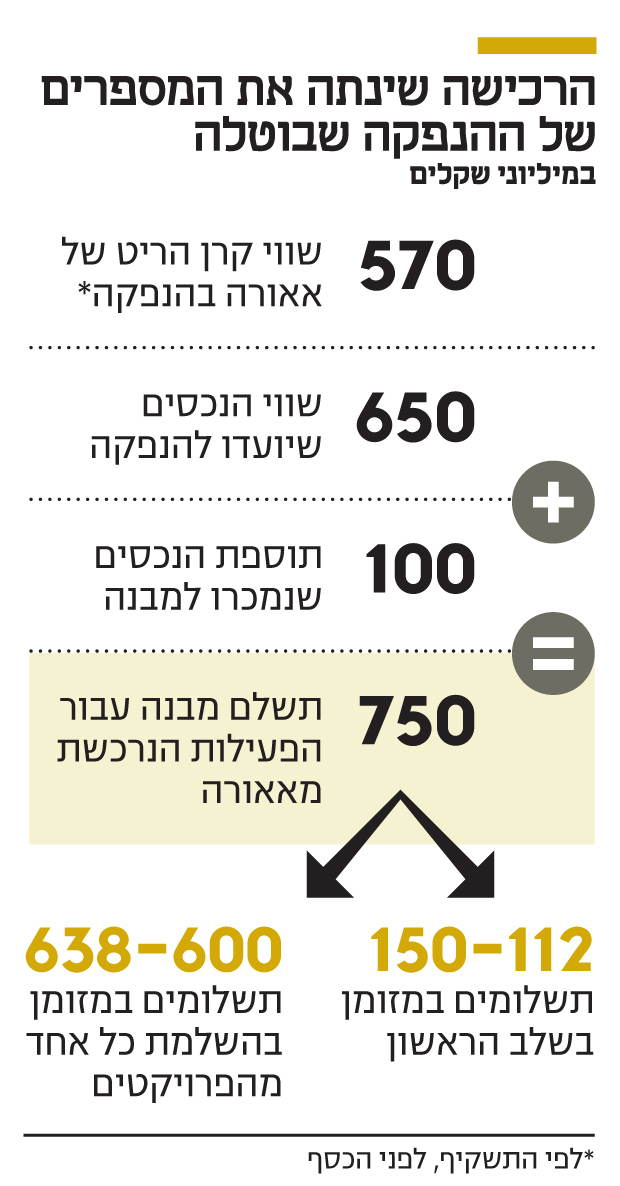

אלא שאתמול, ממש לפני השלמת ההנפקה, הפתיעה חברת הנדל"ן המניב מבנה בניהולו של דודו זבידה, והודיעה כי רכשה מאאורה את כל הפעילות המיועדת להנפקה שנגנזה.

עבור זבידה עסקה זו נראית כמו הגשמת חלום התרחבות שלו, אחרי שכשל בניסיון ההתשתלטות על סלע נדל"ן ואף בחן השתלטות על דסק"ש, במהלך שלא הבשיל. לפי ההסכם, מבנה תשלם לאאורה, בעסקת מזומן, 750 מיליון שקל עבור 290 יחידות דיור המיועדות להשכרה ועוד 4,000 שטחי מסחר.

150-112 מיליון שקל מהתמורה (20%-15% מהתשלום הכולל) - יועברו בשלב הראשון בכמה תשלומים, והיתרה תשולם עבור כל אחד מהפרויקטים עם השלמתו, כאשר מבנה תבחן גיוס חוב במידת הצורך כדי לממן אותם. כיום למבנה יתרות מזומנים מוערכות של 1.4 מיליארד שקל, שיכולות לשמש אותה להשלמת העסקה בקלות. מניית אאורה זינקה אתמול ב־7% לשווי של 780 מיליון שקל, ואילו מבנה הוסיפה לערכה 0.8% בלבד, לשווי של 7.4 מיליארד שקל.

תמהיל הנכסים השתנה

על פי התשקיף, שווי הנכסים שעמדו להיות מונפקים בקרן הריט של אאורה עמד על 650 מיליון שקל, אבל לפי מבנה, תמהיל הנכסים הנרכשים על ידיה השתנה, ובעסקה נוספו יותר דירות באזורים גאוגרפיים יקרים יותר והוסרו מהרשימה פרויקטים רחוקים יותר מהמרכז. ההערכות הן שעם סיום הקמת הפרויקטים על ידי אאורה, בתוך כמה שנים, הם יניבו למבנה תוספת הכנסות שנתיות נטו (NOI) של 35-30 מיליון שקל, שיהוו תוספת של 6% ל־NOI של מבנה שעמד על 588 מיליון שקל בסוף 2020.

הפרויקטים הנכללים בעסקה הם ברמת השרון, בן שמן, חדרה, מגדלים ברמת חן ודירות ויחידות מגורים במעונות לסטודנטים בקרית אונו. בכל אחד מהפרויקטים מדובר בכמה עשרות דירות והם נמצאים בשלבי הקמה שונים. אאורה מעריכה כי צפוי לה רווח גולמי משמעותי עם פרסום תוצאות הרבעון השני.

ההתחייבויות של אאורה

מה דחף את אאורה אל העסקה? החברה בניהולו של אטרקצ'י נכנסה לשנת הקורונה ברמות מינוף גבוהות כאשר בסוף 2020 נותרו לה התחייבויות של 480 מיליון שקל כלפי בעלי האג"ח (חלקן הקטן לטווח ארוך), כחלק מהתחייבויות שוטפות של 1.3 מיליארד שקל.

לפי חברת הדירוג S&P מעלות יחס החוב לשווי של אאוריה עמד על 77.5% בסוף מרץ 2020, אז גם זינקה האג"ח הארוכה ביותר שלה (ט"ו) לתשואה של 22.2%. בהמשך יחד עם הרגיעה בשוק, ולנוכח פעולות שביצעה החברה ירדה התשואה ל־2.44% אתמול.

דירוג החוב של אאורה עומד על BBB כאשר ביוני 2020 היא קיבלה תחזית דירוג שלילית, בגלל חשש לאי עמידה ביחסים פיננסיים, אך במקביל הוצאה מרשימת מהמעקב שבה היתה. אחרי כמה צעדים שאאורה ביצעה, בהם הנפקת זכויות ומימוש נכסים, העריכו במעלות את הנזילות של החברה כ"פחות מהולמת", שיפור מההערכה הקודמת לנזילות "חלשה".

לפי גורמים המקורבים להנפקת קרן הריט ההנפקה נדחתה בכמה חודשים בשל משבר הקורונה והצורך של המוסדיים בבהירות. אאורה תכננה לגייס 220 מיליון שקל לפי שווי קרן של 570 מיליון שקל, עם כתבי אופציות שיכלו להכניס בעתיד עוד 264 מיליון שקל, כאשר שווי הנכסים המונפקים עמד על פי שמאויות על 650 מיליון שקל כאמור.

לפי גורם המכיר את העסקה, לאטרקצ'י היה תמריץ לקבל את התשלום במזומן שהציעה מבנה, שכן המוסדיים היו דורשים הנחה על השווי המבוקש, ומעבר לכך, שני הצדדים יצרו מנגנון לשיתוף פעולה עתידי אפשרי. מבנה מעניקה לאאורה אופציה להיכנס כשותפה ולרכוש 15% בהנחה של 7.5%, ככל שמבנה תנפיק את פעילות ההשכרה למגורים. כמו כן, אאורה תעניק למבנה אופציה סחירה לרכישה, בהנחה של 5% על מחיר השמאות, של 50-20 דירות בשלבי מכירה מוקדמים (פריסייל) בכל אחד מ־17 הפרויקטים העתידיים שתקים.

שוק הדיור להשכרה משתנה

עבור מבנה לא מדובר בצעד ראשון בשוק הדיור להשכרה שהיזמים נהגו לברוח ממנו כמו מאש. כך, למשל, אליעזר פישמן שהיה בעל שליטה בחברות שיצרו את מבנה, אמר כי הוא בחיים לא ייכנס לתחום, לא רק בשל התשואה הנמוכה, אלא גם משום שהמוסדיים והחברות יתקשו לסלק מהדירות משפחות שלא ישלמו את שכר דירה. עם זאת, במבנה מעריכים כי יוכלו להשיג שוכרים חזקים וכי שוק ההשכרה למגורים משתנה.

לאחרונה עזריאלי החליטו על כניסה להשכרת דירות, וגם זוהר לוי מוביל את חברת סאמיט להשקעה בקרן מגוריט שפועלת בתחום. הצעד הנוכחי לא מכניס את מבנה להשכרה למגורים, שכן היא כבר מקדמת פרויקטים בתחום. מבנה רכשה לאחרונה מגרש במתחם האלף בראשל"צ, שבו מתוכננת הקמת 400 יחידות במעונות סטודנטים ו־200 דירות להשכרה ואת מקבץ הדיור מלון חן בירושלים שבו יותר מ־300 יחידות דיור מושכרות.

"כיום יש למבנה יציבות פיננסית וכוח דרמטי לייצר עסקאות בצורה מהירה"

אף ששני ניסיונות ההשתלטות הקודמים, על קרן הריט סלע נדל"ן ובחינת ההשתלטות על דסק"ש, לא צלחו, מנכ"ל חברת מבנה, דודו זבידה, מתנגד להצגת העסקה עם אאורה כ"רכישה בכל מחיר".

"חשוב לנו לעשות עסקאות נכונות והגיוניות", אמר אתמול זבידה ל"כלכליסט". "הבאנו את מבנה לנקודה שיש לה יציבות פיננסית משמעותית וכוח דרמטי לייצר עסקאות בצורה מהירה. זה אחד היתרונות הגדולים שלנו. הרבה עסקאות בשוק מגיעות אלינו בזכות היכולות האלה, והייחודיות שלנו זו החוכמה לעשות עסקאות מורכבות. לסגור עסקה שנייה לפני שהחברה מונפקת, זו עסקה מורכבת, ואין הרבה גופים בשוק שיכלו לסגור אותה."

מה הוביל לסגירת העסקה?

"זיהינו את הנקודה לפני שהם סיימו את ההנפקה, כשיש תשקיף עם גילויים מלאים, והם כבר היו אחרי המו"מ עם המוסדיים. הגענו בהרגשה נוחה שהעסקה מאוד מבושלת. שכנענו אותם שעסקה איתנו תהיה מהירה ותוכל לייצר להם נוחות טובה יותר.

"יש בעסקה יתרון נוסף, המוסדיים עושים דיסקאונט לחברות ניהול. להיות יזם שמחזיק בקרן ריט בתחום המגורים זה משהו שיכול לייצר התנגשות ואנחנו מבטלים את זה. כמו כן, נתנו לאאורה אופציה לקנייה עתידית של מניות אם ננפיק עצמנו את הפעילות. זה מייצר לשנינו אפשרות ענקית להגדלת הפורטפוליו."

מה גרם לכם ללכת לתחום הדיור להשכרה שאינו אטרקטיבי בישראל?

"יש את עניין הטבת המס שנקבעה בחוק שמאפשרת לנו להפחית את עלות הדירות בפחת מואץ על פני 5 שנים. במועד המכירה נשלם מס בשיעור של 11% בלבד ולא 23%. כמו כן, זה יכול לתרום בעתיד ל־FFO. זה מביא אותנו לתשואה פנימית של יותר מ־11%".

ועדיין, דיור להשכרה נחשב לעסק פחות אטרקטיבי במונחי תשואה.

"הבאנו בחשבון שכר דירה סולידי מאוד ובנינו מודל חכם פיננסית. אין לנו תקורות ניהול כמו בחברות מנהלות אחרות ויש לנו כבר את כוח האדם. ההשקעות ההוניות שנידרש להשקיע (ה־Capex) זולות ביחס לאחרים. יחד עם חיסכון המס והניהול הנכון נוכל למקסם את התשואה. קנינו אופציה לעליית ערך עתידית של מחירי הדיור".