פאנלים סולאריים לייצור אנרגיה ירוקה | חגי דקל

פאנלים סולאריים לייצור אנרגיה ירוקה | חגי דקל

השינוי בהנהלה ובשווקים העיר את מגדל ביטוח מהחלום הירוק

ב־2021 מגדל תכננה לשלש את תיק האנרגיה הירוקה תוך שלוש שנים, ולהפסיק להשקיע באנרגיה מסורתית עד 2030. המלחמה באוקראינה, הריבית והאינפלציה גרמו לה לרכוש ב־2023 מניות אנרגיה מסורתית בחצי מיליארד שקל, ולהרחיק את היעד ל־2045

בשנת 2021, בעת שתחום האנרגיה הירוקה היה אחד הטרנדים הלוהטים ביותר בבורסות העולם, כולל הישראלית, מגדל ביטוח היתה הגוף המוסדי הבולט ביותר בו. היא החזיקה את התיק האנרגיה והתשתיות הגדול ביותר מבין המוסדיים הישראליים. באמצע אותה שנה התיק, שהורכב מהשקעות סחירות ולא סחירות, עמד על קרוב ל־11 מיליארד שקל, לאחר שזינק פי 3 מ־2020.

באותה העת התיק היווה 3% מהיקף הנכסים הכולל של החברה, ומגדל תכננה להגדיל את היקף התיק ב־17 מיליארד שקל תוך שלוש שנים, ולהביא אותו עד ל־10% מהיקף הנכסים הכולל שלה. בנוסף, מגדל ביטוח החליטה באותה שנה שעד 2030 היא תפסיק להשקיע באנרגיה מסורתית באופן גורף.

את המגמה הזו הוביל מנהל ההשקעות הראשי דאז גיא פישר, שנכנס לתפקיד באפריל 2020. אבל מאז חלו שינויים בצמרת החברה. בפברואר 2022 החליף את פישר ארז מגדלי, שהחליט לערוך שינויים במדיניות ההשקעות של החברה.

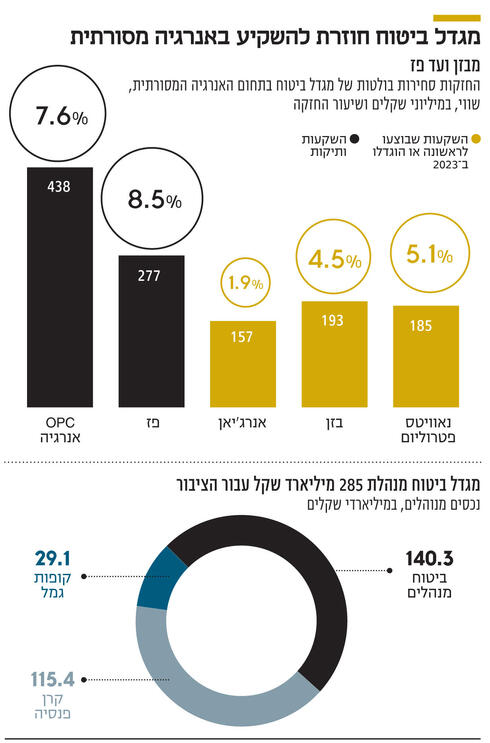

לאורך 2023 מגדל ביטוח רכשה מניות של חברות אנרגיה מסורתית בכחצי מיליארד שקל. הרכישות הבולטות היו רכישה של כ־5% ממניות שותפות חיפושי הנפט נאוויטס פטרוליום, שבראשה עומד היו"ר גדעון תדמור, תמורת יותר מ־100 מיליון שקל. כמו כן, החברה רכשה 3% ממניות בתי הזיקוק בחיפה (בזן), ביותר מ־100 מיליון שקל, ויחד עם ההחזקה של החברה־הבת מגדל שוקי הון עלתה להחזקה של 4.5%. בנוסף, מגדל ביטוח הגדילה את החזקתה בחברת הנפט והגז אנרג'יאן, שמחזיקה במאגר כריש, ב־1.3% תוך רכישה בשווי של כ־80 מיליון שקל והגיעה להחזקה של 2%.

לאלו יש להוסיף החזקות ותיקות: פז (8.5%) ו־OPC של עידן עופר (7.6%) בשווי מצטבר של 700 מיליון שקל. כך, בסוף 2023 עמד היקף התיק הסחיר של מגדל בתחום האנרגיה הקונבנציונלית בקרב החברות הגדולות על 1.25 מיליארד שקל, לעומת 710 מיליון שקל בתחילת אותה שנה.

בנוסף, מגדל ביטוח החליטה שהיעד החדש להפסקת ההשקעה באנרגיה מסורתית הוא שנת 2045.

הסיבה לשינוי, היא בראש ובראשונה פרגמטית, לפי מגדלי. לדבריו, "ניתחנו לאיזה כיוון הולך העולם ואיך הוא ייראה בעשור הקרוב. לצד המשך השקעות באנרגיה מתחדשת, היציאה מאנרגיה מסורתית וההתאמה תיקח יותר זמן ומנוהלת בהתאם לשיקולי תשואה וסיכון".

מגדלי מציין כי "עלינו להיות פרגמטיים ולהבין שהגישה בעולם השתנתה. התפיסה היום היא שאנרגיית הגז מהווה מעיין אנרגיית מעבר מאנרגיה מסורתית לאנרגיה ירוקה. אנחנו לא מתנתקים מהמציאות, ולכן דחינו את ההתאמה שלנו לעולם האנרגיה מ־2030 ל־2045".

במגדל מצביעים על שלושה דברים שהתרחשו בשנתיים האחרונות ושינו את התפיסה שלהם בנושא. הראשון, מלחמת רוסיה-אוקראינה, שהמחישה עד כמה חשוב למדינות לשמור על עצמאות אנרגטית, גם במחיר של הסתמכות על נפט וגז ועיכוב המעבר לאנרגיות ירוקות. הגורם השני הוא האינפלציה, שזינקה בשנתיים האחרונות. להשקפת מגדל ביטוח, הדבר נובע, בין היתר, מחוסר באנרגיה ומזינוק במחיריה. חלק מהתמודדות של ממשלות עם עליית המחירים כולל שימוש באנרגיות מסורתיות לטווח ארוך יותר.

הגורם השלישי הוא הריבית, שעלתה במטרה להילחם באינפלציה. בעולם של ריבית אפסית, כפי שהיה מ־2008 עד אמצע 2022, היה פשוט וזול יחסית לממן פרויקטים של אנרגיה מתחדשת. אבל הריבית קפצה ועלויות המימון הפכו לכבדות יותר, כשפרויקטים ממומנים בריבית של 10% שהופכת את חלקם ללא כדאיים. לדברי מגדלי, "כל השינויים הללו הביאו את מגדל להבין שמה שחשבנו שיתרחש בתוך עשור, ייקח לא פחות מ־30 שנה".

בכל הנוגע להשקעות של מגדל ביטוח בתחום הלא סחיר, שמהווה כ־20% מהתיק של החברה, היא תמשיך להתמקד בהשקעה בתחום האנרגיה הירוקה ולא באנרגיה מסורתית.

יתכן שלהחלטת מגדל ביטוח תרמה גם העובדה שמניות האנרגיה המסורתיות כיכבו בשנתיים האחרונות. מדד ת"א נפט וגז, שכולל 12 חברות הפועלות בתחום, הניב תשואה של כמעט 37% ב־2023 — הגבוהה ביותר מבין המדדים המנייתיים באחוזת בית. לשם השוואה, ת"א־125, המדד המייצג של הבורסה, ות"א־35, שכולל את החברות הגדולות ביותר, הניבו תשואה של כ־3% בלבד. גם ב־2022 מדד ת"א נפט וגז היה הבולט ביותר בבורסה עם תשואה של 35%, בעוד שת"א־125 ירד בקרוב ל־12% ות"א־35 ירד ב־9%.

מגדל ביטוח היא לא הגוף המוסדי היחיד ששינה דיסקט בכל הנוגע להשקעה בתחומי האנרגיה. גם אלטשולר שחם, בית ההשקעות הגדול בישראל, שהכריז ביולי 2021 שיפסיק להשקיע בחברות אנרגיה מסורתיות, חזר לרכוש מניות כאלו ברבעון הראשון של 2023. למעשה, במהלך אותו רבעון הוא רכש מניות של אקסון מובייל, שברון ובריטיש פטרוליום בכמיליארד דולר. בבית ההשקעות הסבירו אז שהמטרה בשינוי המדיניות היא השאת תשואה ללקוחות וכן השפעה מבפנים על חברות הנפט והגז, שעוברות שינוי ביחס לתפיסת האחריות האקלימית שלהם. עם זאת, מבדיקת הנכסים של בית ההשקעות עולה כי מכר את החזקותיו בחברות הנפט לאורך הרבעון השלישי של 2023.

יש לציין כי מאז שמגדלי נכנס לתפקידו ביצועי ההשקעות של מגדל ביטוח השתפרו. כך, קרן ההשתלמות במסלול הכללי הציגה תשואה של 2.73% מאז שנכנס לתפקיד ועד סוף 2023. מדובר בתשואה החמישית בגובהה בענף, והטובה ביותר מבין חברות הביטוח. קרן הפנסיה עד גיל 50 של מגדל ביטוח הניבה תשואה של 3.58% באותו פרק זמן, התשואה השנייה בגובהה. רק הקרן של בית ההשקעות מיטב השיגה תשואה טובה יותר – 3.78%.