סניף בנק לאומי | צילום: Igal Vaisman / Shutterstock.com

סניף בנק לאומי | צילום: Igal Vaisman / Shutterstock.com

הבנקים מתחילים לשפר ריביות, אבל בעיקר בפיקדונות לשנה

לחץ מצד פוליטיקאים וחשש מהתערבות רגולטורית שלחו את דיסקונט, לאומי והפועלים לשפר את הצעותיהם ללקוחות. הבנקים עדיין נותנים ריבית נמוכה בפיקדונות הפופולריים לטווח הקצר ומתעדפים את הטווח הארוך, שמשפר להם את היכולת לתת אשראי

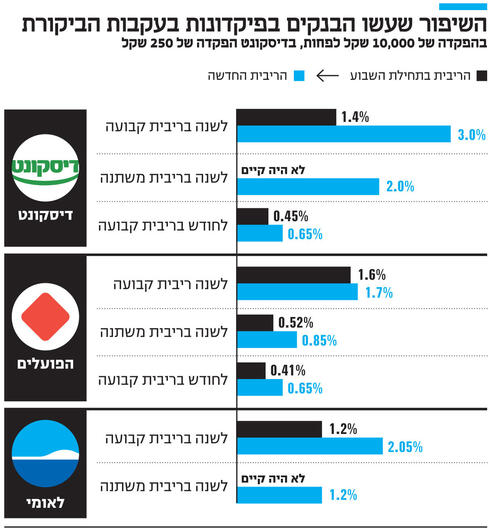

הביקורת הציבורית נגד הריבית הנמוכה בפיקדונות והחשש שהיא תגיע לצעדי רגולציה, החלה לעורר את הבנקים. שלשום בערב היה בנק דיסקונט הראשון להודיע כי הוא משפר משמעותית את הצעתו בריבית בפיקדונות לשנה, כשגם בנק הפועלים ולאומי ביצעו שיפור מסוים בריבית בחלק מהפיקדונות.

הריבית בפיקדון לשנה בדיסקונט תעמוד על 3% בריבית קבועה למפקידים בערוצים הדיגיטליים - שיפור משמעותי לעומת 1.4% בלבד שהוצע עד כה. בפיקדון שנתי בריבית משתנה תוצע ריבית בגובה ריבית בנק ישראל (פריים מינוס 1.5%) שעומדת היום על 2%, לעומת 0.45% שהוצעו קודם בפיקדון דומה. תהיה כמובן צמודה להעלאות הריבית הצפויות בשנה הקרובה. בדיסקונט רוצים לדחוף את לקוחותיהם לבצע את הפעולה בדיגיטל, ולכן מי שבכל זאת יבצע את ההפקדה דרך הסניף יקבל 0.5% פחות מהריביות הללו.

התנאים בפיקדון פתוחים גם ללקוחות קטנים - החל מ־250 שקל, והמגבלה היחידה היא שניתן להפקיד עד מיליון שקל. בבנק לא תחמו את משך זמן ההצעה. תיאורטית הבנק יכול בכל יום להחליט על שינוי הריבית בפיקדונות החדשים, אולם בסביבת דיסקונט אומרים כי ההצעה צפויה להישאר לטווח ארוך ואינה מבצע קצר מועד, כשם שהמהלך שלהם לפטור מריבית על המינוס בגובה של עד 2,000 שקל הוא מהלך ארוך טווח.

במקביל לכך ביצע דיסקונט עדכון גם לחלק מהפיקדונות הנוספים, אם כי בשיעורים מתונים יותר. כך, למשל, הריבית בפיקדון חודשי בריבית קבועה עומדת החל מאתמול על 0.65% לעומת 0.45% בתחילת השבוע. בפיקדון היומי הבנק ממשיך להציע ריבית מאוד נמוכה של 0.05%. מבדיקת "כלכליסט" עולה כי גם בנק לאומי ביצע שיפור לא מבוטל בפיקדונות שלו לשנה. הריבית בפיקדון של 10,000 שקל בריבית קבועה, שעמדה על 1.2% בתחילת השבוע, עלתה ל־2.05% ונכנסה לתוקף ביום שני. בנוסף השיק הבנק פיקדון בריבית משתנה לשנה בריבית של 1.2%, שצמודה לעליית ריבית בנק ישראל.

בבנק הפועלים מציינים כי ביצעו העלאות בריבית על חלק מהפיקדונות כבר ביום ראשון, בנוסף להעלאה שבוצעה בסוף השבוע בעקבות עליית הריבית במשק. אולם מדובר בהעלאות מאוד מתונות: למשל בפיקדון לשנה בריבית קבועה הריבית עלתה מ־1.6% ביום שישי ל־1.7% ליום ראשון, ובריבית משתנה מ־0.52% ביום שישי ל־0.85% ביום ראשון. בבנק הבינלאומי מסרו כי הבנק בוחן את מחירי הפיקדונות על בסיס יומי בהתאם לתנאי השוק והתחרות, וכן מסרו כי גם הם בדומה לדיסקונט מעניקים בפיקדון שנתי בריבית משתנה ריבית בגובה ריבית בנק ישראל, אלא שראוי לציין כי הריבית הזו ניתנת בהפקדה של מינימום 100 אלף שקל, לעומת רף מינימום של 250 שקל בלבד בדיסקונט.

ההחלטה של הבנקים למקד את השיפור בריביות בפיקדון השנתי והפערים המשמעותיים שנפתחו בין הריבית בפיקדון היומי לעומת השנתי אינה מקרית. הבנקים כפופים לכללי באזל בכל הקשור לניהול הנזילות שלהם. בתמצית נציין שמשמעות הכללים היא שככל שכסף מופקד בבנק לתקופה ארוכה יותר, כך היכולת של הבנקים לבצע שימוש באותו הכסף למתן אשראי גדלה, ולכן הבנקים, ובעיקר דיסקונט עד כה, מנסים לתמרץ את לקוחותיהם לחסוך לטווח ארוך יחסית של שנה, אף שרוב הפיקדונות הם לטווח קצר יותר. במערכת הבנקאית מזכירים שלפני עידן הריבית האפסית (אי שם לפני 2008), המוצר הבנקאי המוביל היה פיקדון לשנתיים צמוד מדד - הריבית היתה אז גבוהה יותר וגם האינפלציה, והתשואה בהשקעה שכזו הגיעה ל־4%-3% צמוד מדד לשנה.

אלא שאז הריבית במשק נחתכה בעקבות משבר הסאב־פריים העולמי, וחתכה כמובן גם את הריביות בפיקדונות. בשלב הראשון ההערכה היתה שהורדת הריבית היא זמנית, אז החלה תזוזה לפיקדונות לטווח קצר, כדי שהכסף יהיה זמין ויופקד לטווח ארוך כשהריבית תשוב להיות אטרקטיבית. בשלב השני, כשהריבית האפסית כבר נשארה קבועה לאורך שנים, התשואות בפיקדונות בטווחים השונים היתה ממילא אפסית ברוב המקרים, כך שלא היתה מוטיבציה לסגור את הכסף לטווח ארוך, אז לקוחות פשוט השאירו את הכסף זמין בחשבון העו"ש, שהיקף הכספים בו התנפח ל־600 מיליארד שקל, זינוק של יותר מ־80% בארבע שנים.

המצב כעת שונה הן בשל עליית הריבית והן בשל האינפלציה ששוחקת את ערך הכסף שנשאר בעו"ש, אולם תהליך החזרת הציבור לפיקדונות ארוכי טווח לא יהיה קל, שכן הוא מצריך שינוי בתפיסה התנהגותית צרכנית שהושרשה כאן בעשור האחרון. אם עד לפני העלאת הריבית כל הפיקדונות היו פחות או יותר אותו הדבר, עכשיו לקוח צריך לשאול עצמו מה מטרת החיסכון, האם יכול להרשות לעצמו לסגור את הכסף לשנה ואיזה סוג הצמדה כדאי לו לבחור בפיקדון. עד שהתהליך הזה יתרחש, בינתיים רוב הכסף ימשיך להיות בפיקדונות קצרי טווח, שם הריבית שמציעים הבנקים עודנה נמוכה מאד. ההעלאות שביצעו חלק מהבנקים בימים האחרונים הן רק ההתחלה בשינויים הצפויים בשוק הפיקדונות, הן בשל עליית הריבית והן בשל הביקורת נגד התמחור של הבנקים, שבינתיים מתחבטים כיצד לנהוג. הבנקים הם הנהנים הגדולים מעליית הריבית במשק. מדו"חותיהם עולה כי כל עלייה של 1% בריבית משמעותה גידול של 5.5 מיליארד שקל בהכנסותיהם. הריבית עלתה בתוך ארבעה חודשים ב־1.9%, והיד עוד נטויה.

בעוד בצד ההלוואות הם מגלגלים על הצרכן את עליית הריבית במלואה, בצד ההפקדות ידם יותר קמוצה. ההיגיון העסקי הקר שהנחה אותם עד כה היה למקסם את המרווח הזה בין הריבית באשראי לפיקדונות, ולהעלות בשיעור צנוע את הפיקדונות. כך, למשל, מבדיקה שערך "כלכליסט" בסוף השבוע, עלה שמתוך העלאת ריבית של 0.75% שעשה בנק ישראל, הפיקדונות לחודש בריבית קבועה הועלו בממוצע רק בכשליש משיעור עליית ריבית הבנק המרכזי, ולרמה של 0.5% בלבד. ההעלאה המתונה הזו הביאה לביקורת ציבורית ולפניות של המפקח על הבנקים יאיר אבידן אליהם בעניין. ביום ראשון האחרון נכנסה גם הזירה הפוליטית כאשר יו"ר ועדת הכספים ח"כ אלכס קושניר שלח אליהם מכתב, והודיע שיכנס את ועדת הכספים בנושא.

קיום הישיבה בכנסת לא הטריד את הבנקים. מדובר בממשלת מעבר ולא ניתן לקדם חקיקה נגדם בימים אלה, וגם היכולת לחייב את הבנקים בחקיקה להעלות את הריביות היא אפסית. מה שכן הטריד אותם זה שקושניר פנה במקביל למפקח על הבנקים וקרא לו להתערב. הלחץ הזה על בנק ישראל בעייתי עבורם והם חוששים שהבנק המרכזי, שבעצמו נמצא תחת לחץ וביקורת בעניין, יפעל בסופו של דבר נגדם, במטרה להרגיע קצת את הביקורת נגדו. עם זאת, רוב הבנקים לא רצו להיות הראשונים שמשפרים מהותית את הריביות ללקוחות, מודיעים על כך בריש גלי ומגלים בסופו של דבר שיצאו "פראיירים" והקריבו כמה עשרות מיליוני שקלים מרווחי העתק שלהם לטובת הלקוחות. בסוף דיסקונט היה הראשון לשפר את הריבית, הפועלים ולאומי ביצעו בשקט שיפור מסוים, וככל הנראה נשמע על עוד שיפורים בימים הקרובים.

סיפור הריביות בפיקדונות רחוק מלהסתיים, ובכל העלאת ריבית שתהיה - ועוד יהיו כנראה לא מעט בשנה הקרובה — הנושא יחזור וייבחן, עד שהבנקים יתחילו לשפר מהותית ובאופן קבוע את הריביות המוצעות, ולא רק אלו של הטווח ארוך.

3 תגובות לכתיבת תגובה