מימין: מייקי זלקינד ודניאל זלקינד | צילום: ישראל הררי

מימין: מייקי זלקינד ודניאל זלקינד | צילום: ישראל הררי

שורת הרווח

האם מימושים בלחץ יסירו את קללת אי.די.בי

זה קרה לכולם: נוחי דנקנר לא הצליח להעלות דיבידנדים ולא עמד בחוב וכנ"ל גם אדוארדו אלשטיין • גם עכשיו, לחצי מינוף בגלל הלוואת ענק שמימנה את רכישת גב ים דוחפים את המניה למטה • אם דסק"ש תצליח למכור חלק מנכסיה במחיר סביר לצורך הפחתת המינוף, חרף תנאי השוק, הקללה תוסר • אם לא, מיחזור החוב עלול לגבות ממנה מחיר כבד

צחי נחמיאס והזלקינדים בתפקיד סיזיפוס: התפטרותו של דורון כהן בשבוע שעבר, רגע לפני שינוי תפקידו ממנכ"ל החברה־הבת נכסים ובניין לתפקיד יו"ר החברה, וזאת כפי הנראה במטרה להיות חלק מקבוצה שתנסה לרכוש את השליטה בחברה־הבת סלקום, היתה שיאה של הטלטלה שעוברת על קבוצת דסק"ש. זאת, אחרי מאבק השליטה על גב־ים, היהלום שבכתר הנדל"ן המניב היום בישראל, בין נכסים ובניין לבין אהרון פרנקל.

נכסים ובניין זכתה במאבק והשלימה את רכישתם של 37.22% ממניות גב־ים מפרנקל בתמורה ל־3.02 מיליארד שקל. פרנקל יצא מההשקעה שלו ברווח מהותי, אך מבחינת נכסים ובניין היה זה ניצחון פירוס, והיא נקלעה למינוף גבוה וקשיי נזילות לאור ההשקעה העצומה שהושלמה ערב ירידות חדות במניות הנדל"ן המניב. הדבר יוצר בעיית נזילות לחברה וצורך במימוש מהיר של נכסים, ובמקביל, ירידת השווי שלה יוצרת קשיים דומים אצל החברה־האם שלה, דסק"ש, ואחרי השלמת מימוש הנכסים גב־ים צפויה להישאר הנכס העיקרי הכמעט יחיד הן של נכסים ובניין והן של דסק"ש. מנגד, מימוש מוצלח של נכסים יפחית את המינוף של החברות.

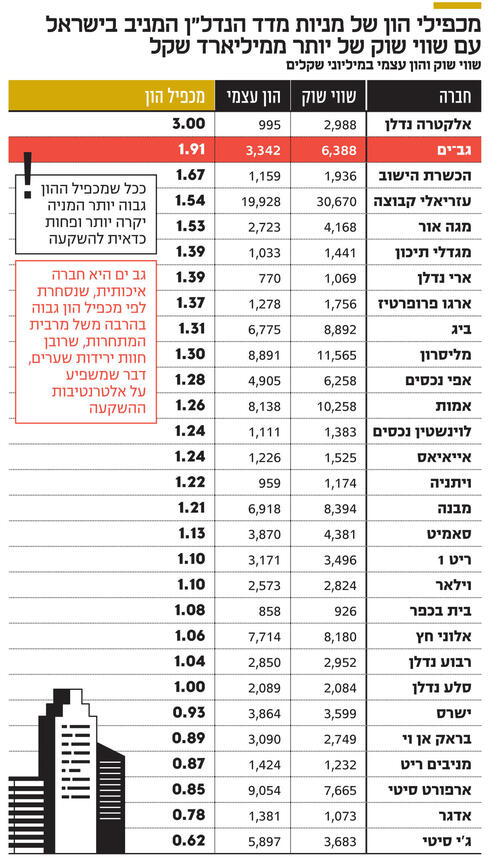

גב־ים מחזיקה בנכסים איכותיים שמתומחרים במאזן בצורה שמרנית ויש לה רכיב ייזום סולידי אך מהותי. מרבית נכסיה הם משרדים באזורי הביקוש המובילים המצויים בתפוסה גבוהה לאורך זמן, ומסיבה זו מניית גב־ים נסחרת, נכון לסוף השבוע, לפי מכפיל הון 1.91 (היחס שבין שווי השוק להון העצמי) השני בגובהו מבין מניות הנדל"ן המניב הגדולות. רק לאלקטרה נדל"ן מכפיל הון גבוה יותר, שנובע מההון הנמוך יחסית שהיא נדרשת לרתק לקרנות ההשקעה בנדל"ן מניב בארה"ב.

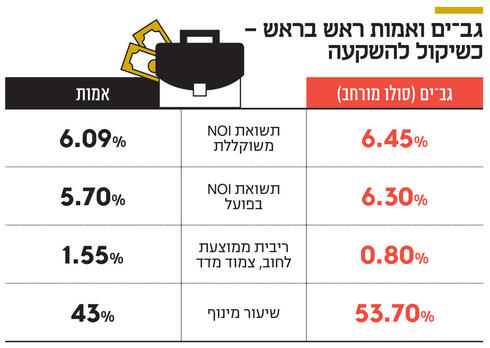

מניית גב־ים איבדה 18.6% מערכה מתחילת השנה ועד סוף השבוע האחרון, מעט יותר מהירידה של מדד נדל"ן מניב בישראל שאיבד 15.8% מערכו, זאת מכיוון שאותם גורמים משפיעים לרעה על מרבית מניות הנדל"ן המניב: העלייה החדה בתשואות האג"ח הממשלתיות שיעלו את העלויות של גיוס חוב חדש והחשש מחולשה של חברות הטכנולוגיה. הנתונים הפיננסיים של גב־ים מבהירים מדוע המניה נסחרת לפי מכפיל הון גבוה. תשואת ה־NOI משוקללת על הנכסים היא 6.45% ותשואת ה־NOI בפועל היא 6.3% (עיקר ההפרש נובע משטחים פנויים). נתון זה הוא מהגבוהים בחברות הנדל"ן המניב בישראל. לשם השוואה, תשואת ה־NOI המשוקללת של אמות היא 6.09%. אם הנכסים של גב־ים היו מחושבים לפי תשואת NOI של 6%, ההון העצמי של גב־ים היה עולה ב־470 מיליון שקל.

בנוסף, הריבית הממוצעת צמודת המדד על החוב של גב־ים היא 0.8%, כאשר, לשם השוואה, אותה הריבית של אמות עומדת על 1.55%. ריבית נמוכה על החוב מגדילה את הפער שבין תשואת ה־NOI על הנכסים לבין הריבית — נתון שמהווה את הרווח העיקרי של חברות הנדל"ן המניב. הריבית הממוצעת על החוב של גב־ים צפויה לעלות עם מיחזורי החוב, זאת בדומה למרבית חברות הנדל"ן המניב כאשר תשואת האג"ח הארוכה של גב־ים היא 1.85% (צמודת מדד).

שיעור המינוף של גב־ים הוא 53%, אך נתון זה מוטה כלפי מעלה בגלל השיערוך השמרני של הנכסים, והתשואות הנוכחיות על האג"ח שלה דומות לאלו של אג"ח עם מח"מ דומה של אמות, שלה יש מינוף של 43% בלבד. לגב־ים, במאזן סולו מורחב, יש התחייבות של 1.1 מיליארד שקל כעתודה למסים נדחים שנבעה משיערוך נכסים. התחייבות זו תשולם רק בעת מימוש הנכסים, ולכן ערכה הכלכלי של ההתחייבות נמוך בהרבה מערכה המאזני.

לגב־ים יש 19 פרויקטים של ייזום בשטח כולל של 717 אלף מ"ר ובעלות כוללת של 6.2 מיליארד שקל (5.6 מיליארד שקל במאזן סולו מורחב). החברה צופה הכנסות שנתיות של 496 מיליון שקל מפרויקטים אלו, ובנוסף יש לה זכויות בנייה זמינות בנכסים קיימים של 290 אלף מ"ר. לכן רכיב הייזום מהותי ותשואת ה־NOI הצפויה ממנו גבוהה. אך לאחר פירוט כל היתרונות של גב־ים המשקיע בוחן אפשרויות השקעה. נכון לסוף השבוע האחרון, הוא יכול לרכוש מניות גב־ים במחיר המשקף מכפיל הון של 1.91 או לרכוש מניות של אמות במחיר המשקף מכפיל הון של 1.26 והמשקיע צריך לבחון האם פער האיכות לטובת גב־ים מצדיק פער כה מהותי במכפילי ההון.

עבור חברות נדל"ן מניב ההון העצמי - שהוא ההפרש שבין שווי נכסי החברה להתחייבויות שלה - מהווה עוגן לשווי החברה. לכן, ככל שמכפיל ההון גבוה יותר המניה יקרה יותר, ופחות כדאית להשקעה. מכפיל הון גבוה מוצדק על ידי איכות של הנכסים שמקבלת ביטוי בהערכה שמרנית של השווי שלהם, בשוכרים יציבים ובמיקומים טובים. לכן חברות איכותיות ייסחרו לפי מכפיל הון גבוה יותר. גב־ים היא חברה איכותית, אך כבר כעת היא נסחרת לפי מכפיל הון גבוה בהרבה משל מרבית המתחרות. לכן, ירידת המחירים של מרבית מניות הנדל"ן המניב משפיעות על אלטרנטיבת ההשקעה, ופועלות בצורה של כלים שלובים — ירידה דומה במרבית המניות, ששיעורה מושפע בעיקר משיעור המינוף שלהן.

לאחר השלמת הרכישה מחזיקה נכסים ובניין ב־86.72% מגב־ים שמהוות את הנכס העיקרי שלה. שוויין במאזן של 49.5% ממניות גב־ים שהיו בבעלות נכסים בסוף מרץ - ומחירן עמד על 37.65 שקל למניה - היה כמעט 4 מיליארד שקל. ב־7 ביולי מחיר המניה ירד ל־29.78 שקל למניה, והשווי של אותן מניות ירד ל־3.16 מיליארד שקל. המניות נרכשו מפרנקל במחיר של 37.9 שקל למניה, ושווייה של חבילה זו הוא 2.38 מיליארד שקל.

וכך, השווי של מניות גב־ים במאזן, נכון לסוף מרץ, עם עלות הרכישה של המניות מפרנקל ביוני עומד על 7.024 מיליארד שקל, ואילו שוויין בסוף השבוע עמד על 5.54 מיליארד שקל - פער של 1.5 מיליארד שקל לאחר תאריך הדו"ח הרבעוני. ההון העצמי של נכסים ובניין בתום הרבעון הראשון היה 3.75 מיליארד שקל. שווי השוק שלה בסוף השבוע היה 2.067 מיליארד שקל. מרבית ההפרש נובע מהפער שבין הערך הכלכלי של מניות גב־ים לבין ערכן במאזן.

בסוף 2021 עודף ההתחייבויות הפיננסיות (סולו) של נכסים ובניין היה 2.084 מיליארד שקל. מאז צמח החוב נטו ב־440 מיליון שקל בגלל הצעת הרכש ל־5% ממניות גב־ים שהושלמה ברבעון הראשון ועלות הרכישה של המניות מידי פרנקל. מנגד, החברה מצויה בעיצומה של סדרת מימושים שמצמצמת את החוב הפיננסי. במהלך הרבעון הראשון השלימה IDBG, החברה־הבת של (100%) נכסים ובניין, את מכירת פרויקט טיבולי בלאס וגאס תמורת 216 מיליון דולר. לאחר תשלום התחייבויות לצדדים שלישיים צפויים להישאר ל־IDBG רק 91 מיליון דולר.

בסך הכל IDBG צפויה להעביר השנה לנכסים ובניין כ־380 מיליון שקל. מכירת בית אבגד ברמת גן הושלמה בינואר תמורת 95 מיליון שקל; מכירת בית נכסים הושלמה בפברואר תמורת 390 מיליון שקל; ובפברואר קיבלה החברה דיבידנד של 198 מיליון שקל מגב־ים. ברבעון השני השלימה נכסים ובניין את מכירת בית רומנו תמורת 274 מיליון שקל, ועד לסוף השנה צפויה מכירה של קרקע עם זכויות בנייה סמוך למלון מנדרין בצפון תל אביב תמורת 347 מיליון שקל. לכך מתווספים 35 מיליון דולר (120 מיליון שקל) שנותרו בקופת החברה לאחר ביטול מכירת בניין HSBC.

לאחר כל המימושים הללו עודף ההתחייבויות הפיננסיות הצפוי לנכסים ובניין בסוף השנה (לא כולל ההלוואה מול בניין HSBC, אך כולל השפעת ריבית והצמדה על החוב) הוא 4.2-4.1 מיליארד שקל. מנגד, לחברה יישארו שלושה נכסים מהותיים: 86.72% ממניות גב־ים ששוויין 5.54 מיליארד שקל, מגדל HSBC ופעילות ייזום הנדל"ן בישראל.

למגדל HSBC היוקרתי, שממוקם בשדרה החמישית במנהטן, שטח מושכר של 80 אלף מ"ר והשוכר העיקרי (63%) של הנכס, בנק HSBC, הודיע כי יפנה אותו בסוף אפריל 2025. מול בניין HSBC קיימת לחברה הלוואה של 385 מיליון דולר שנושאת ריבית גבוהה יחסית של SOFR

(Secured Overnight Financing Rate) ועוד 4.5%, ריבית SOFR עומדת כיום על 1.5% והיא צפויה לעלות ל־3% במהלך 2023. ה־NOI של המגדל ב־2021 היה 45 מיליון דולר וההכנסות מההשכרה עמדו על 81 מיליון דולר, כשהפער בין הכנסות ההשכרה ל־NOI נובע מהוצאות תפעול. ניסיון למכור את הבניין תמורת 855 מיליון דולר לא הושלם לאחר שהרוכשת נסוגה מהעסקה, אך פיקדון של 35 מיליון דולר שנתנה המוכרת נשאר אצל נכסים ובניין.

תשואת ה־NOI הנוכחית של הבניין היא 5.1% - תשואה זו נמוכה מהריבית הנוכחית על ההלוואה מול הנכס, וזאת עוד לפני עזיבת שוכר העוגן. שוויו של הנכס פחות ההלוואה שעומדת מולו במאזנים הוא 470 מיליון דולר (1.63 מיליארד שקל). אך לאור העזיבה הצפויה של שוכר העוגן והעלייה בריבית בארה"ב סביר להניח שנכסים ובניין תתקשה מאוד למכור את הנכס במחיר זה, ותיאלץ לתת הנחה משמעותית אם תרצה לממש אותו.

הפעילות בתחום הדל"ן למגורים של נכסים ובניין כוללת בנייה של 52 יחידות דיור בקריית אונו וכמה פרויקטים של תכנון פינוי בינוי, שהמהותיים שבהם הם 65% בשלושה פרויקטים ברחוב דפנה בתל אביב. בשניים מהפרויקטים יש לחברה שיעור חתימות של 98% מהדיירים וזכויות הבנייה במתחם הן ל־433 דירות (142 יימסרו לדיירים נוכחיים). במתחם השלישי יש לחברה רק 52% מחתימות הדיירים. בנוסף, יש לחברה שני פרויקטים מתוכננים של פינוי ובינוי, אחד בראשון לציון והשני בפתח תקווה וזכויות בעתודות קרקע למגורים בחדרה, קריית אונו ובמורדות הכרמל.

האסטרטגיה של נכסים ובניין היא מימוש האחזקה שלה (100%) במגדל HSBC וביתר הנכסים בישראל, למעט גב־ים, כך שבסוף התהליך הנכס המהותי היחיד שלה יהיה השליטה בגב־ים ומנגד עודף ההתחייבויות הפיננסיות יצטמצם ומצוקת הנזילות תיפתר. נכסים ובניין עומדת בפני צורך למימוש נכסים בשנה הקרובה מכיוון שחלק ניכר מההלוואות שנטלה יסתיימו באמצע השנה הבאה. הצורך במימוש מהיר עלול לפגוע בתמורה שהחברה תקבל על נכסים אלו. האלטרנטיבה השנייה של החברה היא גיוס הון, שעלול ליצור לחץ שלילי על מחיר המניה. מנגד, גיוס הון משמעותי יוכל למנוע הורדת דירוג צפויה לאג"ח ולתת לחברה חלון זמן רחב יותר למימוש הנכסים.

מימון עסקת גב־ים התאפשר בזכות שילוב של יתרת מזומנים, מימושי נכסים ושל נטילת אשראי. בינואר 2022 נטלה החברה הלוואה של 450 מיליון שקל בריבית של 3% שתיפרע ביולי 2023. באפריל 2022 נטלה החברה הלוואה נוספת של 200 מיליון שקל בריבית פריים פלוס 1.5% שתיפרע בינואר 2024. החלק האחרון של מימון הרכישה הושג באמצעות הלוואה של 950 מיליון שקל שנלקחה ביוני בריבית של פריים פלוס 2.5% שתיפרע ביוני 2023, אם כי לחברה תהיה אופציה להאריך את משך ההלוואה בחצי שנה. לכן ביוני וביולי 2023 תצטרך החברה להחזיר אשראי של 1.4 מיליארד שקל. זאת בנוסף להחזרי קרן על האג"ח של כחצי מיליארד שקל הן בשנה הנוכחית והן בשנה הבאה.

מצוקת הנזילות והעלייה במינוף הובילו את חברת הדירוג מידרוג להציב את דירוג האג"ח של גב־ים לבחינה עם השלכות שליליות. התשואה על האג"ח הארוכה של נכסים ובניין, אג"ח ט', היא 5.26%. תשואה זו גבוהה ב־2.9% מתשואת אג"ח מדינה עם מח"מ דומה. לכן גלגול חוב, אם יתבצע, צפוי להיות בריביות גבוהות שייצרו הוצאות מימון גבוהות לחברה בעתיד.

דסק"ש היא חברת אחזקות שהנכסים העיקריים שלה, כאמור, הם נכסים ובניין וסלקום. נכון ל־7 ביולי, השווי הנכסי הנקי של דסק"ש היה 1.19 מיליארד שקל והמינוף שלה היה 64%. מינוף זה גבוה במיוחד לאור העובדה שאחד משני הנכסים העיקריים, נכסים ובניין, ממונף מאוד, ושלא צפוי דיבידנד מהותי מהאחזקות של החברה. ירידת הערך של נכסים ובניין הגדילה את המינוף ודורשת מדסק"ש לזרז את הליך מימוש נכסיה האחרים, ודסק"ש דיווחה על כוונה לבחון את מימוש האחזקה שלה בסלקום. מצוקת הנזילות של דסק"ש מבהירה לרוכשים הפוטנציאליים שהחברה חייבת למכור את סלקום, או לפחות נתח נכבד ממניותיה, בחודשים הקרובים ובכך היא מגדילה את כוח המיקוח של הרוכשים.

על פי מידרוג, דירוג החוב של דסק"ש הוא BBB. לפי ההתניות של שטר החוב, כל ירידת דירוג תוביל לעלייה של 0.25% בריבית על אג"ח י'א ועל אג"ח י'; שילוב של שווי נכסי נקי נמוך מ־1.1 מיליארד שקל עם מינוף גבוה מ־70% יעלה את הריבית על אג"ח י"א ב־0.25%; ושילוב של שווי נכסי נקי נמוך מ־1.1 מיליארד שקל עם מינוף גבוה מ־75% יעלה את הריבית על אג"ח י' ב־0.25%. לכן החברה מצויה קרוב מאוד לנקודה שבה התניות פיננסיות יעלו את הריבית על החוב.

קשיים במימוש הנכסים עלולים ליצור מצוקת נזילות לחברה, ואז הנהלת דסק"ש תצטרך להחליט האם לבצע גיוס הון שידלל את מחזיקי המניות, או להעמיד את מחזיקי איגרות החוב בסיכון

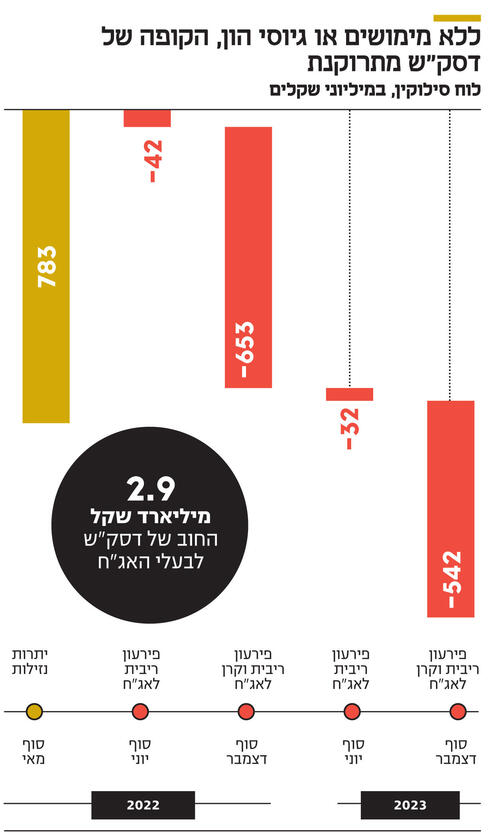

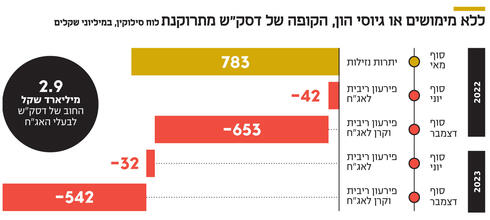

בסוף מאי היו בידי החברה יתרות נזילות של 783 מיליון שקל ובסוף יוני היא שילמה ריבית של 42 מיליון שקל על החוב. בסוף דצמבר צפויה החברה לפרוע 653 מיליון שקל - קרן וריבית על החוב. קופת המזומנים של דסק"ש תספיק לצורכי החוב בשנה הנוכחית, אך ללא מימוש נכסים הקופה תהיה כמעט ריקה. לוח הסילוקין בשנה הבאה כולל תשלום ריבית של 32 מיליון שקל ביוני ותשלומי קרן וריבית של 542 מיליון שקל בסוף דצמבר. לכן יש לחברה מזומנים שיספיקו עד לדצמבר 2023. סדרת האג"ח הארוכה של החברה, אג"ח י"א, נסחרת בתשואה גבוהה של 5.9%, שהופכת את האפשרות לגלגול חוב ליקרה יחסית.

דסק"ש סבלה שנים מקללת אי.די.בי — מבנה אחזקה רב־שכבות עם מינוף גבוה. דסק"ש היא בעלת השליטה בנכסים ובניין והיא שהובילה למהלך של רכישת מניות גב־ים מאהרון פרנקל, ובכך המשיכה את הקללה של פעילות ברמת מינוף גבוהה הן של החברה עצמה והן של חלק מהחברות־הבנות. מנגד, החברה פועלת עתה למימוש חלק מנכסיה לצורך הפחתת המינוף, ואם תצליח בכך, הקללה תוסר. בתרחיש החיובי, מימושי הנכסים שמתכננות נכסים ובניין ודסק"ש יצליחו ודסק"ש תהפוך לאחזקה ממונפת בגב־ים דרך השכבה של נכסים ובניין. מימוש נכסים מוצלח בשכבה של נכסים ובניין צפוי להשאיר לחברה עודף התחייבויות פיננסיות של 2.5-2 מיליארד שקל, ומנגד יהיו לחברה מניות גב־ים ששוויין הנוכחי 5.54 מיליארד שקל.

במצב זה המינוף של החברה יהיה סביר. מנגד, אם יהיה קושי במימוש הנכסים, ובעיקר במכירת מגדל HSBC, עודף ההתחייבויות הפיננסיות יגדל, וגלגול החוב צפוי להיות בריביות גבוהות. אם דסק"ש תצליח למכור את סלקום ואת אלרון במחיר דומה לשווי השוק שלהן, עודף ההתחייבויות הפיננסיות של החברה יירד משמעותית ל־600 מיליון שקל, והנכסים המהותיים שיישארו בידי החברה יהיו נכסים ובניין ומהדרין. מנגד, גם במקרה זה קשיים במימוש הנכסים עלולים ליצור מצוקת נזילות לחברה, ואז הנהלת דסק"ש תצטרך להחליט האם לבצע גיוס הון שידלל את מחזיקי המניות, או להעמיד את מחזיקי האג"ח בסיכון.

הכותב הוא כלכלן בחברת הייטק