הנפקת מאנדיי | Nasdaq

הנפקת מאנדיי | Nasdaq

פרשנות

החברות הישראליות בניו יורק מפגינות עוצמה - כשמפלצות הביג טק מתקשות

בעוד הענקיות האמריקאיות מפטרות ומצטמצמות, מאנדיי, פייבר, ריסקיפייד ואחרות סגרו רבעון שלישי מרשים, וחלקן אף שיפרו תחזיות לרבעון הנוכחי. האם בולמוס הקניות של הארגונים רגע לפני סגירת ברז התקציבים הוא שסידר להן את הרבעון?

משהו מוזר קורה בממלכת ההייטק הישראלי. בעוד גל הפיטורים בענף בעיצומו — מסטארט־אפים ועד מפלצות הביג טק כמו מטא ואמזון — דווקא החברות המקומיות מציגות דו"חות כספיים טובים. איך זה שבמקום שבו התקשו גוגל, אמזון ומיקרוסופט, שלא לדבר על מטא, דווקא מאנדיי, פייבר וריסקיפייד מצליחות?

עונת הדו"חות הכספיים לרבעון השלישי החלה בחשש כבד, בעיקר משום שהיא נפתחה עם תוצאות פושרות של חברות הענק בתחום, וגם בצל המהלך של הבנקים המרכזיים להקפצת הריבית, שכבר הורגש היטב לאורך הרבעון כולו. היו לא מעט ציפיות לאזהרות רווח, ואחרי שאלה לא הגיעו, ההערכה היתה שהחברות יפספסו קלות ויפחיתו את התחזיות לרבעון האחרון. אבל המציאות הפוכה: חברות הייטק ישראליות, בדגש על חברות התוכנה שעובדות במודל ה־SAAS של תוכנה כשירות, לא זו בלבד שהכו את התחזיות בחלקן הגדול, אלא גם העלו את הצפי לרבעון הנוכחי.

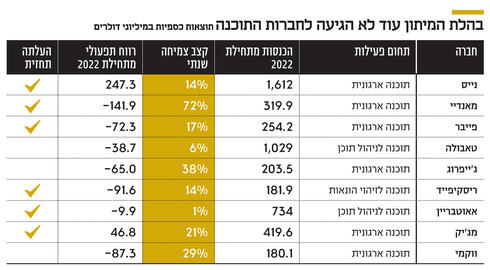

המצטיינות ביותר היו מאנדיי, פייבר ונייס, שהציגו גם קצב צמיחה דו־ספרתי גבוה וגם נתנו תחזיות טובות לרבעון האחרון של 2022 — ואף העלו אותן. ווקמי, שפרסמה את תוצאותיה אתמול, הפתיעה לטובה עם הכנסות גבוהות מעט מהצפוי והפסד שהיה נמוך משמעותית מהתחזיות. אפילו טאבולה ואאוטבריין, שפעילותן תלויה בשוק הפרסום באינטרנט, שספג מהלומה בחודשים האחרונים, הצליחו להפתיע — הן בהכנסות והן בשורה התחתונה. ג'ייפרוג וריסקיפייד, שהציגו רבעונים פושרים יחסית דווקא בתחילת השנה, כאשר המצב הכללי בשוק היה טוב יותר, הציגו ברבעון השלישי ביצועים משופרים.

מה מסביר את העוצמה הפתאומית הזאת? ישנו, כמובן, ההסבר הפשוט ביותר, שאומר כי בניגוד להיסטוריה, הפעם יצליח יו"ר הפד ג'רום פאוול לארגן לכלכלה האמריקאית נחיתה רכה, ולכן לא צפוי מיתון של ממש מעבר להאטה המסוימת שכבר רואים בחודשים האחרונים. זה ההסבר האופטימי ביותר, שלא לומר נאיבי, לנוכח העובדה שקצב האינפלציה עדיין גבוה מאוד, גם לאחר קרן האור הנקודתית של האטה בו, שהפציעה בשבוע שעבר ואתמול שוב בדמות מדד המחירים ליצרן, שעלה פחות מהצפוי. המלחמה בין רוסיה לאוקראינה עדיין לא נגמרה, ולא ברור מתי תיגמר, וגם מלחמת הסחר בין ארה"ב לסין עוד רחוקה מלעבור לרגיעה.

הנימוק האפשרי הנוסף הוא הנמכת תחזיות מראש, על רקע הבהלה והטלטלה שתקפו את וול סטריט מתחילת 2022, שהפילו את המניות לרמות שפל היסטוריות וגרמו למנהלי החברות הציבוריות — בעיקר הטריות מבציר 2021 — להיות זהירים יותר. זה כבר הסבר סביר יותר, שאכן מתאר את המציאות, אבל הוא אינו מספק ולא יכול להיות ההסבר היחיד, משום שמרבית החברות עדיין מציגות שיעורי צמיחה דו־ספרתיים גבוהים.

מעבר לחברות ה־SAAS הקלאסיות שהוזכרו כאן, אפשר לראות את העוצמה גם בשווקים אחרים — וגם במספרים הגדולים סביב המיליארד דולר ברבעון ויותר, כמו במקרה של צ'ק פוינט, שצמחה ב־9%, וסואלראדג' שהכנסותיה גדלו ב־59% ברבעון האחרון. אפילו WIX החבוטה הצליחה להפתיע לטובה את המשקיעים שלה, אף שאלה כבר היו מוכנים לרבעון חלש נוסף, כפי שקרה מתחילת השנה. אין ספק שקצב הצמיחה, גם בדו"חות המצטיינים, נמוך היום מכפי שהיה ב־2021, אבל מצד שני גם רף ההשוואה לשנה שעברה, שהיתה חריגה בכל מישור וקנה מידה בהשפעת הקורונה, היא השוואה מאתגרת.

שיחות עם צוותי שיווק ומכירות, שפועלים בשטח, מעלות הסבר מעניין לזרם הדו"חות הטובים, אולם מדובר בהסבר שהוא דווקא סיבה לפסימיות — לא להפך. לא מעט אנשי מכירות, בין שלארגונים בתחום ההייטק ובין שלתחומי הקמעונאות, מרגישים כי יש אווירת בולמוס קניות בחודשים האחרונים של 2022, וזאת מתוך הבנה כי ב־2023 התקציבים יתכווצו והיד שחותמת על הצ'קים לרכש תהיה קפוצה מאוד. חשוב לזכור כי תקציבי 2022 נבנו ואושרו בשיא תקופת השגשוג ב־2021. אמנם הדיבורים על האינפלציה המתפרצת ועל הריבית שתעזוב את אכסניית האפס כבר נשמעו בקול רם, אבל לא רבים הקשיבו להם באמת. לכן יש כיום בארגונים "שאריות" לא מבוטלות מהתקציבים הנדיבים האלה, ומי שעוסק בתחום מבין שאם הם לא ינוצלו כעת, הם פשוט ייעלמו.

התחזיות לרבעון האחרון הן מצוינות, בינתיים, ובחלק מהמקרים אף עולות, אולם אין לראות בהן בהכרח איתות להמשך השיפור ב־2023. ייתכן שהתוצאות של הרבעון השלישי ואלה שעוד נראה ברבעון הרביעי הן מעין "הסעודה האחרונה" שלפני המיתון בארה"ב והקיצוצים הנרחבים בתקציבים, שיקרינו לרעה גם על החברות הישראליות וישברו אפילו את מה שנראה בינתיים כסוג של מבצר — תקציבי הסייבר.

עקב האכילס של רוב חברות ההייטק הישראליות, גם הצומחות במהירות, היה ונשאר הרווחיות. אף שכולן שינו את המנטרה ומדקלמות את הלקסיקון שסיגלו לעצמן בחודשים האחרונים — עם ביטויים כמו "משמעת תפעולית" ו"התייעלות" — רובן עדיין לא רואות רווחיות באופק.

השיפור במדדי הרווחיות והיעילות, שהן מצליחות להציג ברבעון הזה ובכך להכות את התחזיות, נובע בעיקר מפיטורי עובדים וקיצוצים בתקציבי השיווק והמכירות, כפי שעשו לא מעט חברות ברבעון החולף ובהן פייבר שפיטרה בקיץ, והתופעה עוד תעמיק ברבעון הנוכחי. התאמת מבנה העלויות חיונית לקראת שנה שצפויה להיות חלשה, אך היא לא תספיק לתרחיש של קיפאון בצמיחה, שיחשוף פעם נוספת את הפערים במודלים העסקיים של חלק מהחברות.

מה שפועל לטובת החברות הציבוריות ושונה ממגזר הסטארט־אפים, שכבר מדווח על בלימה במכירות, הוא עצם היותן ציבוריות ולרוב עם מוצרים בשלים יותר ומותג מוכר יותר. אף שרבות מהן הונפקו לפי שווי מנופח — בעיקר אלה שלא הנפיקו באמצעות ספאק — היותן ציבוריות מספקת את כרית הביטחון שלעתים חסרה בסטארט־אפים. זאת מאחר שהלקוח של סטארט־אפ חושש לעצם קיומו ביום שלמחרת, ומוצריו לרוב בשלים פחות או לא מקיפים מספיק. בתקופות של חוסר ודאות ארגונים יעדיפו מוצר של חברה יציבה יותר, שכבר יש לו יותר התקנות והיסטוריה מוכחת, כדי להסתכן פחות.