חיים כצמן. ג'י סיטי נמצאת במדרון תלול | צילום: עמית שעל

חיים כצמן. ג'י סיטי נמצאת במדרון תלול | צילום: עמית שעל

שורת הרווח

דירקטוריון ג'י סיטי צריך לעצור את חלוקת הדיבידנדים

המסגרת החוקית, הנזילות, שווי הנכסים והסביבה הכלכלית תומכים בעצירת חלוקת הדיבידנדים בג'י סיטי ובגיוס הון. כן, גם אם זה לא תואם את האינטרסים של בעל השליטה. למעשה, כבר בתחילת מאי צריך היה להבין שיש סיכון משמעותי ליציבות החברה. חרף זאת היא חילקה דיבידנדים של 53 מיליון שקל כל אחד ביוני ובספטמבר. ועדיין ג'י סיטי נמנעת מלהכריז גם היום על ביטול מדיניות החלוקה

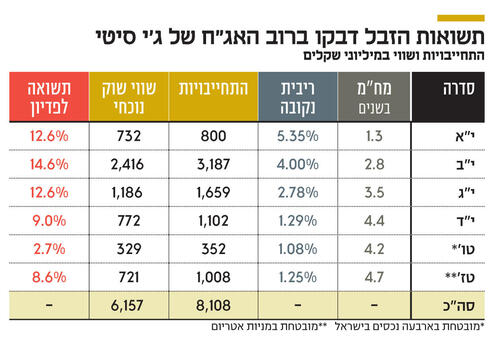

המערבולת שאליה נקלעה ג'י סיטי, שבשליטת חיים כצמן מביאה אותה אל הקצה, וחוב עצום של 8.1 מיליארד שקל למחזיקי האג"ח בישראל, בנוסף לחובות למחזיקי אג"ח של חברות־בנות באירופה ולמוסדות פיננסיים הגיע לרמת סיכון המחייבת אותה לנקוט בשורה של פעולות כדי לייצב את הספינה. על חלקן היא הצהירה, אך פעולה אחת הכרחית, כמעט טריביאלית, לא הוכרזה. חרף מצבה המאתגר, ג'י סיטי עדיין לא הודיעה על עצירת חלוקת הדיבידנדים והיא נכנסת לאזור המסוכן שבו חלוקות אלה יוגדרו כאסורות. יתרה מכך. ניתוח מצבה של החברה מעלה חשש כי גם שתי חלוקות הדיבידנד שביצעה החברה ביוני ובספטמבר נכנסו כבר לטריטוריה האסורה. ג'י סיטי הגיעה למועד המשבר הפיננסי הנוכחי ברמת מינוף גבוהה, והמהלכים שלה לצמצום המינוף ולהתאמת הפעילות למצב הפיננסי לא מספיקים כדי למנוע הורדת דרוג חדה של האג"ח והעמקת המשבר, עד כדי סיכון ממשי של יכולת החזר החוב שלה. לכן, השורה התחתונה היא שקברניטי החברה, על שומרי הסף שלה, צריכים לראות את טובתה של החברה ואת טובתה בלבד ואם אכן היו עושים כך היו עוצרים מיידית את חלוקת הדיבידנדים ונמנעים מרכישת מניות. לפני שצוללים לעומק, זה המקום לציין כי אני מחזיק באג"ח של ג'י סיטי בסכום זניח. אני נוהג להימנע מכתיבה ב"כלכליסט" על אג"ח או מניות שאני מחזיק בהן, אך לאור חשיבות הנושא והיקף החוב החריג של ג'י סיטי, הוחלט לחרוג מהנוהג.

המסגרת החוקית של חלוקת הדיבידנדים

חלוקת דיבידנדים מהווה את הדרך של החברה להעביר לבעלי המניות את הרווחים שצברה. מנגד, כאשר לחברה יש התחייבויות, יש חשש שהעברת נכסיה לידי בעלי החברה תפגע בפרטים שלהם חייבת החברה כסף. בדברי ההסבר להצעת חוק החברות נכתב: "ככלל, הואיל ונושיה של כל חברה בע"מ אינם רשאים לרדת לנכסיהם הפרטיים של בעלי המניות, הדין חייב להבטיח כי הקרן היחידה לסיפוק תביעותיהם, הונה העצמי של החברה, לא תדולל שלא כדין". חלוקת דיבידנדים דורשת עמידה בשני מבחנים — "מבחן הרווח" ו"מבחן יכולת הפירעון." מבחן הרווח בוחן האם יש רווחים ראויים לחלוקה. על פי מבחן יכולת הפירעון על דירקטוריון החברה לבדוק אם מתעורר חשש סביר שהחלוקה תמנע מהחברה את היכולת לעמוד בהתחייבויותיה הקיימות והצפויות בהגיע מועד פרעונן. על הדירקטורים בחברה מוטלת חובת הזהירות או חובת האמונים למנוע חלוקה אסורה. קיימים סימני אזהרה רבים לגבי היכולת של ג'י סיטי לעמוד בהתחייבויותיה, ולכן לפי מבחן יכולת הפירעון תידרש אקרובטיקה משפטית, שייתכן שתעמוד למבחן בית המשפט, כדי לאפשר חלוקת דיבידנדים אסורים במועד הנוכחי.

חלוקת דיבידנדים מהווה דרך של החברה להעביר לבעלי המניות את הרווחים שצברה החברה כאשר יש לה התחייבויות, מנגד, קיים חשש שהעברת נכסיה לידי הבעלים תפגע בפרטים שלהם חייבת

הפסיקה המשפטית בישראל קבעה שבמקרה של שליטה ממונפת, בחינת החלטת החלוקה צריכה להעשות באופן קפדני יותר, בגלל ניגוד העניינים שבין החברה לבין בעלת השליטה. השופט עמית כתב: "ככל שצרכי הנזילות של בעל השליטה דוחקים יותר, כך יתעבה סימן השאלה סביב ההיגיון העסקי העומד בבסיס החלטת החברה". בעלת השליטה בג'י סיטי (51.54%) היא נורסטאר, שלה יש עודף התחייבויות פיננסיות של 759 מיליון שקל, ולכן היא מהווה השקעה ממונפת בג'י סיטי. בסוף מרץ 2023 נורסטאר נדרשת לשלם 200 מיליון שקל קרן וריבית למחזיקי האג"ח שלה — סכום דומה לקופת המזומנים שיש בידיה כעת. חלוקת דיבידנד מג'י סיטי, שיותר ממחציתו תגיע לנורסטאר, תהיה פעולה לפי אינטרס הנזילות של נורסטאר, ובניגוד לאינטרס של מחזיקי מניות ג'י סיטי ותוך כדי סיכון לא סביר של מחזיקי האג"ח של ג'י סיטי.

פיזור הנכסים של ג'י סיטי והחברות־הבנות

לחברת הנדל"ן המניב ג'י סיטי יש שליטה מלאה בפעילות ג'י ישראל, ג'י ארה"ב, ג'י ברזיל, ג'י קנדה, ג'י אירופה (לשעבר אטריום) ושליטה (52.1%) בסיטיקון הציבורית. על בסיס דו"ח סולו מורחב, 38% מנכסי החברה, מבחינת השווי שלהם במאזן, מרוכזים במרכז ובמזרח אירופה תחת ג'י אירופה; 15% בצפון אירופה תחת סיטיקון; 20% בישראל; 14% בארה"ב; 12% בברזיל ו־1% בקנדה. ההון העצמי המיוחס לבעלי המניות של החברה הוא 6.02 מיליארד שקל, אך הוא מתבסס על שווי הנכסים במאזן פחות ההתחייבויות, ויש אינדיקציות רבות לכך ששווי הנכסים נמוך יותר. שווי השוק של ג'י סיטי עמד אתמול על 2.01 מיליארד שקל, נמוך ב־4 מיליארד שקל מההון העצמי של החברה. בנוסף לפער זה יש לזכור שבשווי השוק של המניה יש רכיב של אופציה, ומכיוון שערך זה לא יכול להיות שלילי, ברמת המינוף הנוכחית ערך האופציה כבר אינו זניח.

עליית המינוף הגדולה של החברה השנה הגיעה בחלקה הגדול בעקבות השלמת רכישת מניות המיעוט (25%) באטריום בפברואר בתמורה ל־315 מיליון יורו (כ־1.13 מיליארד שקל). התמורה היא לאחר התאמה לדיבידנד מיוחד שחלקה אטריוום ערב הרכישה של 240 מיליון יורו. מחיר הרכישה אומנם היה נמוך מעט מההון העצמי של אטריום, אבל גבוה ב 23.9% ממחיר מניית אטריום ערב הגשת הצעת הרכש. המשמעות היא שעד לפני שנה שוק ההון העריך שהנכסים של אטריום, שנכללים היום בתוך ג'י אירופה, שווים פחות מאשר ערכם במאזני החברה, ומאז חלה הרעה משמעותית במצב בשווקים הפיננסיים שסביר שפגעה עוד בשווי שהשוק מקנה לנכסים אלו.

הנכסים של ג'י אירופה כוללים נכסים ברוסיה שרשומים במאזני החברה בשווי של 305 מיליון יורו. נכסים אלו יצרו NOI של 13.9 מיליון יורו בינואר־יוני השנה. החברה קיבלה הערכת שווי חיצונית ושיערכה כלפי מעלה את שווי הנכסים ב־21 מיליון יורו ברבעון השני. כלומר, חרף המלחמה שרוסיה פתחה בה, ומגבלות המסחר ברובל הרוסי, ג'י סיטי מצאה מעריך שווי שיעלה את שווי הנכסים ברוסיה. מנגד, בדו"חות הרבעון השני נכתב: "יחד עם זאת, להערכת החברה, במקרה שהמלחמה בין רוסיה ואוקראינה תימשך והסנקציות הכלכליות יימשכו זמן רב ואף יחמירו, כמתואר לעיל, הן עלולות בסבירות גבוהה להשפיע לרעה על שווי נכסי הקבוצה ברוסיה (לרבות בשל העלייה בשיעור הריבית), וכן על יכולתה של ג'י אירופה להעברת תקבולים מחוץ לרוסיה." כלומר, בדו"חות נכתב שיש סיכון לא זניח לירידה חדה בשווי הנכסים ברוסיה וליכולת להוציא את התמורה הנובעת מהם מחוץ לרוסיה.

הזרוע האירופית השנייה של ג'י סיטי היא סיטיקון, שמשקיעה בנדל"ן מניב בפינלנד, נורווגיה ושוודיה. לסיטיקון נכסים מניבים שרשומים במאזני החברה בשווי של 4.45 מיליארד יורו. ה־NOI של נכסים אלו ברבעון השני היה 52.8 מיליון יורו. מנגד לחברה עודף התחייבויות פיננסיות של 1.8 מיליארד יורו, ובנוסף אג"ח היברידיות של 690 מיליון יורו. ההון העצמי המיוחס לבעלים של סיטיקון הוא 1.76 מיליארד יורו. מנגד, שווי השוק שלה הוא 1.06 מיליארד יורו בלבד. האחזקה (52.1%) בסיטיקון רשומה במאזני ג'י סיטי בשווי של 3.286 מיליארד שקל, אך שווי השוק שלה הוא 1.93 מיליארד שקל בלבד. כלומר, שוק ההון מעריך שיש פער עצום של 1.3 מיליארד שקל בין שווי האחזקה בסיטיקון במאזני ג'י סיטי לבין השווי הכלכלי של אחזקה זו. כמחצית מנכסי ג'י סיטי, מבחינת שווי, ממוקמים באירופה. לחברה עודף נכסים על פני התחיבויות במטבע יורו. פער זה גודר באופן חלקי ביותר, והיחלשות היורו מול השקל בשנים האחרונות פגעה בשווי של פעילות החברה.

לג'י סיטי 7 מרכזים מסחריים מניבים בברזיל שרשומים במאזני החברה בשווי של 2.67 מיליארד שקל, והניבו ברבעון השני NOI של 41 מיליון שקל, שמשקף תשואת NOI שנתית של 6% בלבד — תשואה נמוכה עבור מדינה עם רמת סיכון של ברזיל, שתשואת האג"ח ל־10 שנים שלה היא 11.8%. כישלון ניסיון מימוש הנכסים בברזיל והמצב הכלכלי המתאגר במדינה מהווים אינדיקציה לכך ששווי הנכסים במאזן גבוה מהשווי שבו ניתן לממש אותם כעת. גידור חלקי בלבד של מטבע והיחלשות הריאל הברזילאי מול השקל בשנים האחרונות פגעו מהותית בערך שנבע מהשקעה זו.

ג'י סיטי מרחיבה את הפעילות שלה בארה"ב, שבה שווי הנכסים הוא 2.63 מיליארד שקל, מתוכם רק 1.56 מיליארד שקל הם נדל"ן מניב ו־1.07 מיליארד שקל הם נכסים בפיתוח וקרקעות. ה־NOI ברבעון השני של נכסים אלו היה 19 מיליון שקל, שמשקף תשואת NOI של 5% בלבד. רכיב הפיתוח הגדול של החברה בארה"ב, שצפוי לרתק משאבים נוספים שלה, הוא בעייתי במצבה הפיננסי המאתגר של ג'י סיטי.

הזרוע החזקה של ג'י סיטי היא הנכסים בישראל, שבה שווי הנדל"ן המניב הוא 3.64 מיליארד שקל ושווי הקרקעות וזכויות הבנייה הנוספות כ־800 מיליון שקל. ה־NOI של הנכסים בישראל היה 49 מיליון שקל, שמשקף תשואת NOI של 5.4%. זכויות הבנייה המשמעותיות הצפויות לחברה בראשון לציון ובכפר סבא יוכלו בעתיד להציף ערך עבור החברה — אך לשם כך עליה לצלוח את המשבר הנוכחי.

במהלך העשור הקודם ג'י סיטי, כמו חברות נדל"ן מניב אחרות, הפחיתה את מקדמי ההיוון שלפיהם מחושבים שווי הנכסים עם הירידה ההדרגתית בתשואות האג"ח הממשלתיות. אך מתחילת השנה חל זינוק בתשואות על האג"ח הממשלתיות. התשואה על האג"ח הגרמנית ל־10 שנים זינקה מרמה שלילית בסוף 2021 ל־2.3% ב־4 בנובמבר. התשואות על האג"ח האירופאיות במדינות שבהן משקיעה החברה עלו באופן דומה. התשואה על האג"ח האמריקאית המקבילה זינקה מ־1.5% ל־4.15%. גם התשואה על האג"ח השקלית ל־10 שנים זינקה מ־1.05% ל־3.3%. המשמעות היא שהמרווח בין תשואת ה־NOI לבין עלות המימון לגיוס חוב חדש עבור חברה במצב פיננסי טוב הצטצמצם מאוד, ולכן צפוי שיערוך כלפי מטה של שווי הנכסים בחברות רבות. עבור חברה במינוף גבוה כמו ג'י סיטי אין מרווח חיובי בין התשואה הצפויה על ייזום חדש ובין העלות הצפויה לגיוס חוב חדש. לסיכום, הראינו שלגבי חלק ניכר מנכסי החברה יש סבירות רבה שערכם הכלכלי נמוך מהערך בו הם רשומים במאזן. יכולת המימוש של חלק ניכר מהנכסים בערך שבו הם רשומים במאזן מוטלת בספק. כאמור, סקירה זו מקבלת חיזוק משמעותי מהמחיר שבו נסחרת מניית ג'י סיטי - ושווי השוק שלה שווה ל־34% בלבד מההון העצמי של החברה.

הנזילות הבעייתית והמינוף הגבוה

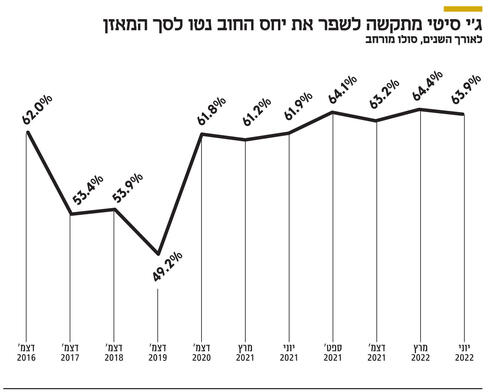

על פי דו"חות ג'י סיטי המינוף שלה, בהתבסס על יחס חוב נטו לסך המאזן בתום הרבעון הראשון והשני, היו 64.4% ו־63.9% בהתאמה. אך המינוף בפועל גבוה יותר, מכיוון ששווי השוק של האחזקה בסיטיקון נמוך מהותית מחלקה היחסי בהון העצמי של החברה. בנוסף, יש חשש שגם ערכם של נכסים נוספים נמוך מהערך המאזני. חברת הדירוג S&P מעלות משתמשת במתודה שונה במעט, ולפיה המינוף של ג'י סיטי בתום הרבעון הראשון היה 67.9%, גבוה ב־3.5% מזה שמופיע בדו"חות החברה באותו מועד. מדובר ברמת מינוף גבוהה מאוד. דירוג סדרות האג"ח שאין להן בטוחות הוא +A, אבל בסוף יוני S&P מעלות העבירו את תחזית הדירוג לשלילית בנימוק ש"תחזית הדירוג השלילית משקפת את הערכתנו כי יכולתה של ג'י סיטי לעמוד ביעדי הדירוג ב־12 החודשים הקרובים תלויה במידה רבה ביכולת ההנהלה להשלים צעדים אקטיביים מספקים להורדת מינוף במקביל ליישום האסטרטגיה העסקית ותוכנית ההשקעות, לנוכח תנאי השוק המאתגרים".

בשנים האחרונות ג'י סיטי שמרה על נזילות ועל מסגרות אשראי בהיקף סביר, חרף העלות הגבוהה שלהן. אך הנזילות של החברה פוחתת במהירות במהלך השנה הנוכחית. בסוף הרבעון הראשון לג'י סיטי (סולו) היו 2.1 מיליארד שקל מזומנים ופקדונות ועוד קווי אשראי של 2.1 מיליארד שקל. בסוף הרבעון השני המזומנים עלו ל־2.4 מיליארד שקל אך מסגרת האשראי פחתה ל־1.5 מיליארד שקל. מהדיווח של החברה מ־25 באוקטובר עולה שיתרת המזומנים ושווה המזומנים פחתה נכון לסוף ספטמבר לשפל של 1.3 מיליארד שקל ומסגרת האשראי פחתה ל־1.2 מיליארד שקל. למסגרת האשראי יש התניות פיננסיות, וקיים ספק לגבי היכולת לנצל אותה אם תחול הפחתת דירוג חדה לחברה. בסוף אוקטובר נפדו ני"ע מסחריים בהיקף של 154 מיליון שקל, שצמצמו עוד יותר את הנזילות של החברה. ג'י סיטי תצטרך לשלם מיליארד שקל קרן על האג"ח ב־2023 ועוד 1.2 מיליארד שקל ב־2024. לכך יתווספו ריביות של 250 מיליון שקל בשנה על האג"ח, וריביות נוספות על האג"ח של ג'י אירופה ועל החוב הבנקאי. לכן גם הנזילות של החברה רחוקה מלהיות מספקת.

הורדת דירוג עלולה לקבע את ההפסדים

התוכנית של מימוש נכסים ב־3.6 מיליארד שקל היא פעילות בכיוון הנכון, אך היא מתקדמת לאט, והשפעתה על המינוף ועל הנזילות תהיה מוגבלת. הפחתת דירוג החוב של החברה היא דבר צפוי שסביר שיתבצע בסמוך לאחר פרסום דו"חות הרבעון השלישי. למעשה, מפתיע ש־S&P מעלות עדיין לא ביצעה הפחתה של הדירוג, מכיוון שהדירוג הנוכחי לא תואם את רמת הסיכון. קרנות הסל הישראליות מחזיקות באג"ח של ג'י סיטי ב־730 מיליון שקל. מרבית הקרנות משקיעות רק באג"ח בדירוג -A ומעלה. הפחתת דירוג מתחת לרמה זו תוביל להוצאת האג"ח מהמדדים ולהיצע ענק שיזרימו קרנות הסל. היצע זה יקבע את ההפסד של הציבור המחזיק בקרנות הסל על ההשקעה באג"ח של החברה. בנוסף, אמות המידה הפיננסיות של חלק מסדרות האג"ח דורשות שהן ידורגו על ידי S&P מעלות לפחות בקבוצת -BBB, והפחתת דירוג מעבר לכך תהיה עילה לפירעון של האג"ח. המסחר באג"ח של ג'י סיטי מבהיר את הסיכון ששוק ההון משקף לה. מכיוון שמחזור המסחר היומי הכולל בכל סדרות האג"ח הוא כמה עשרות מיליוני שקלים, המסחר בהן מכיל מידע רב על החששות של המשקיעים. נכון לאתמול שווי השוק הכולל של האג"ח היה 6.15 מיליארד שקל, נמוך ב־1.95 מיליארד שקל מהערך הפארי שלהן. כלומר, האג"ח נסחרות בממוצע במחיר נמוך ב־24% מערכן הפארי, שמשקף חשש מהותי לחדלות פירעון. שלוש האג"ח הקצרות יותר - י"א, י"ב ו־י"ג - נסחרות בתשואה דו־ספרתית, שגבוהה ביותר מ־10% מתשואת האג"ח הממשלתית המקבילה. עם כל האיתותים המגיעים משוק ההון, דירקטוריון החברה יידרש למצוא סיבות יצירתיות במיוחד כדי להמשיך ולחלק דיבידנדים.

מה עלול לקבוע שהחלוקה היא אסורה

המינוף של ג'י סיטי זינק מ־49.2% בסוף 2019 ל־63.9% בסוף יוני 2022. כפי שהראינו, המינוף בפועל אף גבוה יותר (גם לדעת S&P מעלות). במהלך השנה הנוכחית לחברה הון חוזר שלילי של יותר ממיליארד שקל. החל ממאי השנה חלה נפילה במחירי האג"ח של החברה, והמרווח בין התשואה עליהן לבין תשואות אג"ח המדינה זינק. מתחילת השנה גם חל זינוק בתשואות האג"ח הממשלתיות במדינות שבהן ג'י סיטי פועלת. הפלישה של רוסיה לאוקראינה מסכנת את נכסי החברה ברוסיה ומשפיעה באופן שלילי על אירופה כולה, שבה מרוכזים יותר ממחצית מנכסי החברה. שילוב של גורמים אלו היה חייב להבהיר החל מתחילת מאי, לכל המאוחר, שיש סיכון משמעותי ליציבות החברה, ושאסור לה לחלק דיבידנדים. למרות האמור חילקה החברה שני דיבידנדים של 53 מיליון שקל כל אחד ביוני ובספטמבר, והיא עדיין נמנעת מלהכריז על ביטול מדיניות חלוקות הדיבידנד. להערכתנו כבר חלוקות אלו לא עמדו במבחנים הרלבנטיים וייתכן מאד שמדובר בחלוקות אסורות.

ג'י סיטי: "החברה מציעה להמתין בסבלנות לדו"חות סיטיקון שיפורסמו ביום חמישי הקרוב ולדו"חות G City בשבוע הבא לצורך קבלת תמונה אמיתית על מצב עסקיה ושווי נכסיה של החברה"

אבל גם אם אפשר אולי להתווכח על החלוקות הקודמות, נדמה שלגבי חלוקות עתידיות שוק ההון, המספרים של החברה והסביבה הכלכלית שבה היא פועלת מכתיבים עצירת דיבידנדים וגיוס הון. ג'י סיטי צריכה לקבוע יעדים ברורים של הפחתת מינוף וצמצום המרווח בין תשואת האג"ח שלה לבין תשואת האג"ח הממשלתיות כתנאי לחידוש חלוקות הדיבידנדים. יישום מדיניות מימוש נכסים יהיה מבורך, אך הוא איטי והוא מפחית הן את היקף הנכסים והן את היקף ההתחייבויות. במצב הנוכחי, נראה כי המעט שהוכרז - כוונה לממש נכסים ב־3.6 מיליארד שקל, כאמור - לא מספיק כדי להבטיח את יציבות החברה. הדבר הנכון עבור ג'י סיטי הוא גיוס הון של מיליארד שקל לפחות, שיפחית מיידית את המינוף ואת מצוקת הנזילות, ויאפשר לחברה להמשיך את פעילות הייזום הנוכחית - בעיקר בישראל. הרכישות העצמיות המצומצמות של מניות ואג"ח, שבוצעו על ידי בעל השליטה חיים כצמן באוקטובר, לא עוזרות לחברה, ותרומה אמיתית של בעל השליטה לחברה תהיה רק אם ישתתף בהנפקת מניות שתזרים הון לתוך החברה.

ג'י סיטי נמצאת במדרון תלול ומסוכן, וללא פעילות יזומה ומהירה של הדירקטוריון היא עלולה להצטרף לרשימת החברות הממונפות שהגיעו לחדלות פירעון וגרמו לאובדן הכסף של ציבור המשקיעים באג"ח שלה. לדירקטוריון והנהלת החברה אחריות הן להגעה למצב הנוכחי והן לצורך לשמור על 8.1 מיליארד שקל של הציבור הישראלי שמוחזקים באג"ח של החברה ושנמצאים כעת בסיכון גבוה.

תגובת ג'י סיטי: "החברה מציעה להמתין בסבלנות לדו"חות סיטיקון שיפורסמו ביום חמישי הקרוב ולדו"חות G City בשבוע הבא לצורך קבלת תמונה אמיתית על מצב עסקיה ושווי נכסיה של החברה, כפי שנקבעו על ידי גורמים מקצועיים בשיטות מקובלות, הכוללות בין השאר השוואה לעסקות שנעשו בנדל"ן דומה בזמן האחרון".

הכותב הוא כלכלן בחברת הייטק ומחזיק באג"ח של ג'י סיטי