יו"ר הפדרל רזרב ג'רום פאוול בג'קסון הול: "האינפלציה נותרה גבוהה מדי" | צילום: AP

יו"ר הפדרל רזרב ג'רום פאוול בג'קסון הול: "האינפלציה נותרה גבוהה מדי" | צילום: AP

ניתוח

הדוקטרינה השגויה של הפד: הציבור לא חייב לסבול עבור האינפלציה

"אנחנו מוכנים להעלות את הריבית עוד", אמר ג'רום פאוול בנאומו בג'קסון הול. מטרת הפד היא להוריד את האינפלציה ל־2%, על חשבון הציבור הנאנק, גם כשהשוק מתקרר לאט מהמצופה

בנאום השנתי בג'קסון הול, שנצפה באדיקות על ידי המערכת הבנקאית, השקיט יו"ר הפדרל רזרב ג'רום פאוול כל ספק — מטרת הפד מאובנת: להוריד את האינפלציה ליעד של 2%. את נאומו התחיל בהצהרה כי אינו יחדש דבר, ומיד נקט בטון ניצי: "למרות שהאינפלציה ירדה משיאה - התפתחות מבורכת - היא נותרה גבוהה מדי", אמר. "אנחנו מוכנים להעלות את הריבית עוד יותר במידת הצורך, ומתכוונים להחזיק במדיניות ברמה מגבילה עד שנהיה בטוחים שהאינפלציה צועדת באופן בר קיימא למטה לעבר היעד שלנו". פאוול סיים את נאומו השנה באותו האופן שסיים אותו שנה קודם לכן: "אנחנו נמשיך עם זה עד שנסיים את העבודה".

ועידת ג'קסון הול השנתית של הבנק הפדרלי של קנזס סיטי בוויומינג הוא אירוע שנתי מרכזי בעולם הבנקאות. הכניסה אליו מצומצמת מאוד וכוללת את בכירי הבנקים המרכזיים. נאומו של יו"ר הפד הוא היחיד שמשודר לציבור הרחב ואורך פחות משתי דקות. בפרק זמן קצר זה נוהג היו"ר המכהן להצביע על המדיניות המוניטרית של החודשים הקרובים ולכן מושך צופים, עושי שוק, אנליסטים ואחרים רבים. השנה דבריו של פאוול, שמעידים על קיבעון אסטרטגי משנה שעברה, לא גררו תגובה אגרסיבית מהשוק. הפד "יתקדם בזהירות", הסביר וניסה לגלות פתיחות מסוימת כשציין שהם קשובים לאפשרות שהכלכלה לא מתקררת כצפוי.

ביולי האחרון העלה הפד בפעם ה־11 ב־17 חודשים את הריבית ל־5.5% - הגבוהה ביותר מזה 22 שנה. עליות אגרסיביות אלו השפיעו עמוקות על שוק הדיור, דחפו את שיעורי המשכנתאות לרמתן הגבוהה ביותר מזה עשרים שנה והביאו לצלילה חדה במכירת בתים. אך לעליות היו גם תוצרים חיוביים. כבר 12 חודשים רצופים, מאז השיא אליו הגיעה האינפלציה במרץ 2022 של 9.1%, יורדת האינפלציה בארצות הברית. אומנם היא עלתה ביולי מעט ל־3.2% אחרי שביוני רשמה שיעור של 3%, אך באותו החודש אינפלציית הליבה (אינפלציה בניכוי מזון ואנרגיה) ירדה מעט ל־4.3%. לא רק זאת, בתחילת החודש פרסם משרד העבודה האמריקאי שאחרי חמישה רבעונים רצופים של ירידה, עלה פריון העבודה ברבעון השני של השנה ב־3.7%.

דינמיקה זו פתחה דיון ציבורי בקרב בכירי הפד בשבועות האחרונים לגבי האגרסיביות של העלאות הריבית. כמה ציינו כי ניתן ונכון לשמור על הרמות הנוכחיות, ולא לבצע שינויים נוספים. חלקים אף ציינו כי אולי מה שיש לשנות זה את יעדי האינפלציה של הפד, ולהעלות אותה ל־3%. בנאומו ניסה פאוול להציג את השיח המורכב: "עשייה מעטה מדי עלולה לאפשר אינפלציה מעל היעד להתבסס", אמר, "עשייה יתרה עלולה גם לגרום נזק מיותר לכלכלה". המילים המשיכו את מגמת אי־הבהירות ואי־הוודאות: "ראיות נוספות לצמיחה מתמשכת מעל המגמה עשויות להעמיד התקדמות נוספת באינפלציה בסיכון ויכולות להצדיק הידוק נוסף של המדיניות המוניטרית", אמר, והדגיש: "אנו מוכנים להעלות את הריבית עוד יותר אם הדבר מתאים ומתכוונים להחזיק במדיניות ברמה מגבילה עד שנהיה בטוחים שהאינפלציה צועדת באופן בר־קיימא למטה לעבר היעד שלנו". אך גם הסתייג וציין כי "אנחנו מנווטים לפי הכוכבים תחת שמיים מעוננים... בהתחשב לאן שהגענו, בפגישות הקרובות אנו יכולים להתקדם בזהירות... להחליט אם להחמיר עוד יותר או, במקום זאת, להחזיק את הריבית קבועה ולחכות לנתונים נוספים".

ירידה בריבית - לא לפני 2024

בספטמבר צפוי הפד להכריז על החלטת הריבית הבאה שלו. ההערכות בשוק הן כי במועד זה לא תתבצע עליה נוספת, אך בהמשך השנה יתכן כי תבצעה עליית ריבית נוספת. מי שציפה לירידה בריבית, יכול לצפות לה אולי רק ב־2024. פאוול ציין את הצמיחה הגבוהה מהצפוי בתמ"ג והוצאות צרכנים חזקות כאינדיקטורים לכך שייתכן שהעלאות ריבית נוספות ידרשו. עוד ציין את האיתנות שמגלה שוק העבודה, אף שהעלאות הריבית לצנן את שוק העבודה ולצמצם הוצאות צרכנים.

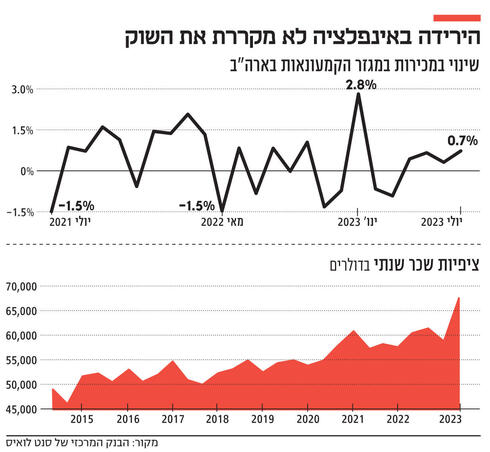

בפועל, שיעור האבטלה בארצות הברית עומד על 3.6%, קרוב לשפל ההיסטורי שלו, ובדיוק אותו שיעור מאז שהפדרל רזרב החל לעלות את הריבית באגרסיביות. לא רק זאת אלא שהריביות לא השפיעו מהותית על ציפיות מחפשי עבודה או מעסיקים. לפי נתוני סקר ציפיות הצרכנים מתחילת החודש, שכר מחפשי העבודה זינק ב־11.8% בשנה האחרונה ל־67 אלף דולר בשנה - הזינוק הגדול ביותר מאז 2014. זאת בזמן שגם השכר הממוצע למשרה מלאה שקיבלו מחפשי עבודה עלה ב־14% ביולי לעומת שנה שעברה לשיא של 69,500 דולר. ברקע, ארצות הברית חווה את גל התאגדויות העובדים הגדול ביותר שלה מאז שנות השמונים, ופתיחתן של משאים ומתנים להסכמים קיבוציים ושיפור תנאי העסקתם של עובדים ממגזרים רבים כגון אירוח, הובלה, חינוך, רפואה ומסעדנות.

הריביות לא השפיעו מהותית על ציפיות מחפשי עבודה או מעסיקים. שכר מחפשי העבודה זינק ב־11.8% בשנה האחרונה ל־67 אלף דולר בשנה - הזינוק הגדול ביותר מאז 2014

איתנות שוק העבודה עומדת בניגוד גמור לאזהרות התבהלה ותחזיות האימים של כמה מהשמות הגדולים בכלכלה. כפי שציין מגזין Barron's, בתקופה האחרונה טען מזכיר האוצר לשעבר לארי סאמרס שיידרשו "חמש שנים של אבטלה מעל ל־5%" כדי להכיל את האינפלציה, והזהיר כי כל הנתונים מצביעים על מיתון. חבר לשעבר במועצת נגידי הפד, פרדריק מישקין, הזהיר אותן אזהרות: "השורה התחתונה היא שהמיתון כנראה הולך להיות מיתון רציני". בנושא זה אמר יו"ר מועצת הכלכלה לשעבר של הבית הלבן, ג'ייסון פורמן, ש"כדי להביא את שיעור האינפלציה ליעד של הפד של 2% ידרש שיעור אבטלה ממוצע של כ־6.5% ב־2023 וב־2024".

אפשר לשנות קונספציה

כולם, כמו פאוול ולגישתו של הפדרל רזרב, מוכנים לספוג אבטלה המונית גבוהה - או סבל של הציבור האמריקאי, במיוחד במעמדות הנמוכים - כדי לבלום את האינפלציה. שיטה זו לשלוט על האינפלציה אינה כמובן מחויבת המציאות והונהגה לראשונה על ידי פול ווקר, שנכנס לתפקידו כיו"ר הפד ב־1979. "רמת החיים של האמריקאי הממוצע צריכה לרדת", אמר, במטרה לבלום את עשור "האינפלציה הגדולה" של אותה העת. ביוני הזכיר הכלכלן הפרוגרסיבי ג'יימס גלבריית' שסבל של הציבור האמריקאי אינה הדרך היחידה להתמודד עם אינפלציה: "ברגעים מופרעים ופרועים", כתב, "מרווחים מוגדלים הם גידור מפני אי ודאות בעלויות. מתפתח אקלים כללי של 'קבל מה שאתה יכול, כשאתה יכול'. התוצאה היא דינמיקה של עליית מחירים, עליית עלויות, שוב עליית מחירים - כשהשכר תמיד נשאר מאחור".

לפי הכלכלנית אליזבת וובר, אין סיבה להשית סבל על הציבור, אלא המדינה צריכה להתערב כדי לתקן את המצב. לדידה, מה שיכול לשבור את הדינמיקה הנוכחית הוא פיקוח מחירים. זהו אינו רעיון חדש. בין השנים 1942–1946 הנהיג רוזוולט את משרד מנהל המחירים (OPA) שבלם בהצלחה את האינפלציה דאז. למרבה הצער,

הניסוי הזה נפסק ב־ 1946, ומאז ועד היום נמשכת תקופה שבה האחריות לטפל באינפלציה נופלת רק על הבנק המרכזי. שם מוכנים לספוג אבטלה גבוה כדי להגיע ליעד אינפלציוני מקובע, שאף שיעורו הנחבר מעורר מחלוקת.