ראסל אלוונגר מנכ"ל טאואר |

ראסל אלוונגר מנכ"ל טאואר |

שורת הרווח

טאואר משנה כיוון, ונותר לה להוכיח שהדרך הזו נכונה

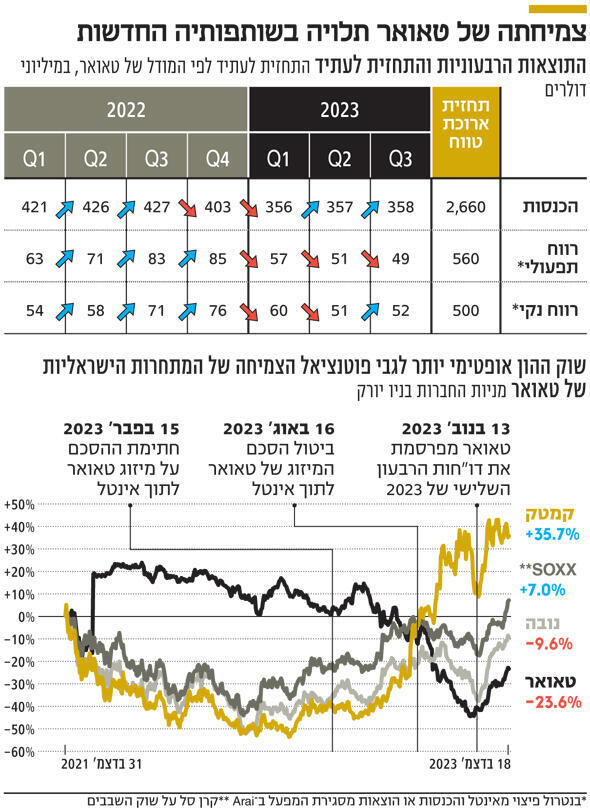

יצרנית השבבים שהתמקדה בעשור הקודם ברכישה של מפעלים מפסידים ובהשבחתם, בונה כעת את העתיד על כניסה לשותפות במפעלים קיימים • אף שההאטה בשוק השבבים משפיעה בינתיים לרעה על טאואר, שיושבת על הר מזומנים, היא בונה על כך שהחוזים החדשים שחתמה יאפשרו לה להגביר את כושר הייצור בהשקעה קטנה יחסית • ביטול עסקת המיזוג לתוך אינטל איפשר לה להציג מודל מכירות פוטנציאלי של 2.66 מיליארד דולר בשנה ורווח נקי של חצי מיליארד דולר • מתי? היא לא מתחייבת

המשקפיים הוורודים של ראסל אלוונגר: ראסל אלוונגר, האיש שעומד מאחורי ענקית השבבים הישראלית טאואר, סוף סוף יכול לשבור את השתיקה.

אחרי שנה וחצי שבה נמנעה מטאואר למסור תחזיות בעקבות עסקת המיזוג לתוך אינטל, שבוטל בסופו של דבר, חברת השבבים ספקה סוף סוף מודל שמציג זינוק במכירות וברווח בעוד כמה שנים. המודל פורסם במסגרת דו"חות הרבעון השלישי שפורסמו בחודש שעבר.

על פי המודל, בעוד כמה שנים, המכירות השנתיות של טאואר צפויות להגיע ל־2.66 מיליארד דולר והרווח הנקי לחצי מיליארד דולר. החברה לא נקבה במועד לעמידה ביעד המוצג במודל, אך משיחות האנליסטים שלאחר פרסום הדו"ח ניתן להבין שהכוונה היא להגיע ליעד זה בתוך כארבע שנים.

המודל, שמציג את הפוטנציאל של החברה ואינו מהווה תחזית שלה, הביא להערכתנו לעלייה במחיר המניה במועד פרסומו של דו"ח הרבעון השלישי, זאת אף שהדו"ח שיקף את מחזור העסקים השלילי בתחום השבבים וחרף תחזית חלשה עוד יותר להכנסות ברבעון הרביעי.

בפברואר 2022 הודיעו אינטל וטאואר על חתימת הסכם למיזוג בין החברות. על פי ההסכם, אם היו מתמלאים מספר תנאים מתלים, אינטל היתה רוכשת את כל מניות טאואר בתמורה ל־53 דולר למניה, שמשקפת לחברה שווי של 5.8 מיליארד דולר. ההודעה על העסקה הובילה לזינוק במחיר מניית טאואר, אך ככל שהזמן חלף עלתה הסבירות שהעסקה לא תושלם, בעיקר בגלל שהסיכוי לקבלת אישור למיזוג מהרגולטור הסיני בלוח הזמנים שנקבע היה נמוך.

מניית טאואר ירדה בהדרגה עד להודעה על ביטול ההסכם, שכבר לא הפתיע את המשקיעים. אינטל שלמה לטאואר פיצוי כספי על ביטול ההסכם, שהתמורה נטו עבורה עמדה על 290 מיליון דולר (לאחר ניכוי מס והוצאות אחרות). כעת לטאואר יש עודף של נכסים פיננסים על פני התחייבויות פיננסיות של מיליארד דולר. בנוסף לקופת המזומנים הגדולה, וחרף מחזור העסקים השלילי בתחום השבבים השנה, הפעילות של טאואר מייצרת רווח תפעולי ותזרים מזומנים גבוהים. אבל המשקיעים במניית טאואר ספגו מכה עם ביטול עסקת הרכישה שלה, וכעת החברה ממשיכה לבנות את העתיד שלה כחברה עצמאית, רווחית וצומחת.

טאואר מייצרת שבבים בתחום האנאלוגי שדורשים התאמה רבה של הייצור, שם נמצא היתרון היחסי שלה. ההתמחות שלה בתחום מאפשרת לה להימנע ממרוץ של ייצור שבבים קטנים ככל הניתן, ולהתמקצע בהתאמת השבבים המיוצרים במפעלים ותיקים לצרכים מיוחדים של הלקוחות. עיקר השבבים של טאואר מיועדים לשלושה שווקים עיקריים: RF) Radio Frequency), בקרת כוח ושבבי הדמיה.

לטאואר יש שני מפעלי ייצור במגדל העמק, אחד בקליפורניה - שנוסף לחברה ב־2008 כאשר טאואר התמזגה עם יצרנית השבבים ג'אז - ואחד בסן אנטוניו - שרכישתו מחברת Maxim הושלמה בפברואר 2016. בנוסף, לטאואר 51% ממיזם משותף שנחתם במקור עם חברת פנסוניק שכלל שלושה מפעלים ביפן, שאחד - Arai - מהם נסגר. בספטמבר 2020 פנסוניק מכרה את פעילות המוליכים למחצה שלה, ובתוכה גם את חלקה במיזם המשותף עם טאואר, ל־Nuvoton, חברה שמרכז הפעילות שלה בטאיוואן. בנוסף לטאואר יש הסכמים להרחבת כושר הייצור שלה במפעלים באיטליה ובארה"ב.

האטה בשוק השבבים: שנת 2022 היתה שנת שיא עבור טאואר עם הכנסות של 1.68 מיליארד דולר ורווח תפעולי של 302 מיליון דולר - זאת בנטרול עודף הכנסות על הוצאות של 10 מיליון דולר שנבעו מסגירת המפעל ביפן. הרווח הנקי ב־2022 בנטרול אותה הכנסה היה 260 מיליון דולר. ברבעון הרביעי של 2022 חלה כבר ירידה בהכנסות יחסית לשלושת הרבעונים הקודמים באותה שנה, ירידה שנובעת משילוב של תחילתו של מחזור עסקים שלילי בשוק השבבים. מנגד, הרווח התפעולי של טאואר ברבעונים השלישי והרביעי עלה בזכות הפסקת הייצור במפעל Arai וצמצום המכירות לחברת Nuvoton.

בינואר-ספטמבר השנה היתה להאטה בשוק השבבים השפעה גדולה על טאואר. הכנסות החברה ירדו ב־16.3% לעומת תהקופה המקבילה, ל־1.07 מיליארד דולר, והרווח התפעולי, בנטרול השפעות הפיצוי מאינטל וסגירת המפעל ביפן עמד על 160 מיליון דולר. החברה פרסמה צפי חלש למכירות של 350 מיליון דולר ברבעון הרביעי, שהוא בדרך כלל הרבעון החזק יותר עונתית. הצפי לרווח התפעולי של טאואר השנה צפוי להיחתך ב־34% לפי ממוצע תחזיות האנליסטים, ל־200 מיליון דולר. הירידה ברווח הנקי השנה שצפוי לעמוד על 213 מיליון דולר, מתונה בהרבה מאשר הירידה ברווח התפעולי בזכות הכנסות המימון שנובעות מקופת המזומנים העצומה של טאואר.

הירידה בהכנסות וברווחיות מקבלת ביטוי בשיעורי הניצולת של המפעלים של טאואר שעומדת על מעט יותר מ־60%. ברבעון השלישי שיעור הניצולת של מפעל fab 2 שבמגדל העמק היה 75%, ואילו שיעור הניצולת של המפעל בקליפורניה עמד על 40% בלבד. שיעור הניצולת של שאר המפעלים נע בין 55% ל־65%. כלומר, הביקושים ברבעון זה היו נמוכים מהותית מכושר הייצור של טאואר.

מכיוון שהרבעון הראשון של השנה חלש יותר עונתית, לא צפויה עלייה במכירות של טאואר ברבעון זה יחסית למכירות של הרבעון הרביעי, ולכן סביר שגם תחילת שנת 2024 תהיה חלשה. אבל גם בתקופה של שפל בביקושים טאואר מצליחה ליצור רווחיות תפעולית משמעותית. כאשר תתחיל גאות מחודשת בתחום השבבים הרווחיות של טאואר צפויה לטפס.

מנוע הצמיחה - עיצוב שבבים חדשים: ב־2021 טאואר נכנסה להסכם עם עם מיקרואלקטרוניקס (ST Microelectronics) להשקעה שלה במפעל חדש לייצור שבבים בקוטר של 300 מ"מ באיטליה, שיאפשר לטאואר להשתמש בחלק מכושר הייצור של המפעל. טאואר השקיעה עד תום הרבעון השלישי השנה כ־250 מיליון דולר ברכישת ציוד למפעל זה והיא צפויה להשקיע בו 250 מיליון דולר נוספים בשלב ההשקעות הנוכחי.

סביר להניח שמפעל זה יוביל למכירות מהותיות עבור טאואר החל מ־2025. בספטמבר השנה חתמו טאואר ואינטל על הסכם שלפיו טאואר תשקיע כ־300 מיליון דולר בציוד לייצור שבבים בקוטר 300 מ"מ במפעל של אינטל בניו מקסיקו בארה"ב. לאחר השלמת ההשקעה הזו אינטל וטאואר, ייצרו במפעל עם הציוד של טאואר עבור הלקוחות של טאואר. עבור אינטל העסקה מאפשרת לקבל הכנסה מהפעלת חלק מהמפעל עבור לקוחות טאואר ועבור טאואר העסקה מאפשרת הרחבה מהותית של כושר הייצור.

מרבית המפעלים של טאואר מייצרים כייום שבבים בקוטר של 200 מ"מ, ורק מפעל אחד מייצר שבבים בקוטר 300 מ"מ, העסקאות עם מיקרואלקטרוניקס ואינטל צפויות לתת לטאואר כושר ייצור מהותי של שבבים בקוטר זה, והצלחתן תלויה בעיקר ביכולת לעצב שבבים חדשים ולהשיג נתח שוק מהותי. ההשקעה הכוללת שנותרה לטאואר בשני המפעלים היא של 550 מיליון דולר והשקעה הונית נוספת של 200-180 מיליון דולר, שטאואר צפויה להשקיע בכל שנה באופן שוטף במפעלים הקיימים שלה, כדי שיתאימו לייצור שבבים מתקדמים. קופת המזומנים של טאואר, בנוסף לתזרים המזומנים מפעילות שוטפת הצפוי בשנתיים הקרובות, גדולים מההשקעה הנדרשת.

מודל אופטימי לפוטנציאל הכנסות ורווח: במצגת שפורסמה עם דו"חות הרבעון השלישי טאואר הוסיפה מודל ארוך טווח של פוטנציאל מכירות ורווחיות מכושר הייצור הקיים ושלגביו הודיעה החברה כי תשקיע להקמתו. מודל זה מניח ייצור בניצולת אופטימלית של כ־85% בכל המפעלים הקיימים, וגם בחלקה של טאואר במפעלים באיטליה ובניו מקסיקו. תחת הנחה זו ההכנסות של החברה זינקו ל־2.66 מיליארד דולר, עלייה של 87% לעומת ההכנסות הצפויות השנה, הרווח התפעולי יזנק ב־166% ל־560 מיליון דולר, והרווח הנקי יזנק ל־500 מיליון דולר.

העלייה במודל ההכנסות לטווח ארוך יחסית להכנסות הצפויות השנה היא של כ־1.24 מיליארד דולר. טאואר לא מפרטת איזה חלק מהעלייה יינבע מההנחה של מעבר לייצור בניצולת של 85% במפעלים הקיימים ואיזה חלק ינבע מכושר הייצור הנוסף במפעלים באיטליה ובניו מקסיקו.

על פי החישוב שלנו עלייה מניצולת של 62%-60% לניצולת של 85% במפעלים הקיימים תעלה את הכנסות טאואר בכ־550 מיליון דולר עד 600 מיליון דולר. מכך נובע שכושר הייצור הכולל בשני המפעלים החדשים, בתפוסה אופטימאלית, צפוי להיות כ־640 מיליון דולר עד 690 מיליון דולר.

העלייה הצפויה ברווח התפעולי, לפי המצגת, יחסית לרווח התפעולי הצפוי השנה היא ב־350 מיליון דולר, פחות מ־30% מהעלייה בהכנסות. מרבית העלייה לרווח התפעולי שטאואר מציגה במודל נובעת מההנחה של מעבר לייצור בניצולת אופטימאלית במפעלים הקיימים ולא מכושר הייצור שינבע מהמפעלים החדשים. טאואר תצטרך להגיע לניצולת גבוהה יחסית בשני המפעלים כדי שהם יובילו לרווח תפעולי.

טאואר תכפיל בשלוש השנים הקרובות פי חמש את יכולת הייצור של שבבים בקוטר 300 מ"מ. לכן, המודל לטווח ארוך שטאואר סיפקה מתאר תרחיש אופטימי מאוד, שהמימוש שלו דורש מעבר לגאות במחזור העסקים של תחום השבבים ויכולת של טאואר להגדיל את נתח השוק שלה, בעיקר בתחום השבבים בקוטר 300 מ"מ.

מדדה אחרי המתחרות הישראליות: מניית טאואר נסחרה בסוף השבוע במחיר 30.3 דולר למניה שמשקף שווי שוק של כ־3.35 מיליארד דולר לחברה, זאת אחרי שמתחילת השנה איבדה המניה כ־30% מערכה, ומכפיל הרווח התפעולי הנוכחי שלה עומד על 10.5. לשם השוואה, מכפיל הרווח התפעולי של נובה יחסית לרווח התפעולי הצפוי השנה הוא 28.5 ואילו מכפיל הרווח התפעולי של קמטק הוא 34.4.

הפער במכפילים התפעוליים נוצר בעיקר בגלל הירידה החדה במניית טאואר השנה ומנגד הזינוק במניות קמטק ונובה שעלו מתחילת השנה ב־184% וב־57% בהתאמה. כלומר, שוק ההון אופטימי הרבה יותר לגבי פוטנציאל הצמיחה של קמטק ונובה מאשר לגבי פוטנציאל הצמיחה של טאואר. תחזיות האנליסטים ל־2024 צופות צמיחה במכירות וברווחים של קמטק ונובה לעומת יציבות במכירות ורווח של טאואר, בעיקר מכיוון שתחום מכשירי המדידה צפוי להתאושש לפני ההתאוששות של שוק השבבים הכללי. משמעות הפער הגדול במכפילי הרווח התפעולי בין טאואר ובין שתי החברות הישראליות הגדולות הנוספות בתחום השבבים היא שמניית טאואר זולה יחסית לקמטק ולנובה, והיא תהיה תלויה בהצלחת האסטרטגיה הזו.

הכותב הוא כלכלן בחברת הייטק