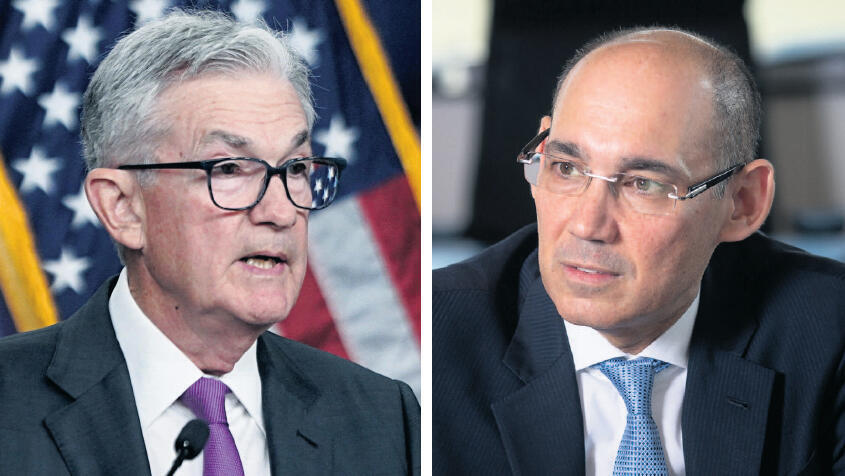

הנגיד אמיר ירון (מימין) ויו"ר הפד ג'רום פאוול. הנגיד נותר מנהל הסיכונים היחיד | צילומים: אלכס קולומויסקי, רויטרס

הנגיד אמיר ירון (מימין) ויו"ר הפד ג'רום פאוול. הנגיד נותר מנהל הסיכונים היחיד | צילומים: אלכס קולומויסקי, רויטרס

פרשנות

העולם צועד להורדת ריבית, ישראל עלולה להשתרך מאחור

לסיכונים שאליהם היה חשוף המשק הישראל לפני חודשיים וחצי נוספו סיכוני המלחמה המתמשכת ושיבושי התובלה בים האדום, שעשויים להוביל להתייקרויות במוצרי הצריכה. אלה עלולים לעכב את הפחתת הריבית שנראית כעובדה מוגמרת ב־2024

שני אירועים מרכזיים, וצמודים, יחד עם כמה נתונים קריטיים התרחשו והתפרסמו במהלך הימים האחרונים והיוו סימן מובהק לכך שמחזור הצמצום המוניטרי, כלומר העלאות הריבית, שהחל במארס 2022 והיה מהאגרסיביים ביותר בהיסטוריה המודרנית, תם ונשלם.

אלא שלנוכח המציאות המורכבת שעוברת על ישראל — מצב מלחמתי פעיל, ממשלה מופקרת שלא מתפקדת וסיכוני אינפלציה חדשים — כדאי מאוד להיזהר עם ההערכות לגבי מועד "התפנית המוניטרית", כלומר הפחתת ריבית של ממש. האזהרה נכונה במיוחד לכל אלו שכבר צופים סיבוב פרסה בישיבה הקרובה של הוועדה המוניטרית של בנק ישראל ביום הראשון של שנת 2024.

העובדה שנגיד הבנק הפדרלי ג'רום פאוול הכריז בצורה די ברורה על סוף עידן העלאות הריבית קיבלה ביטוי מובהק בחגיגה חריגה בשווקים עם עליות שערים חדות בסוף השבוע. הכלכלה האמריקאית עברה את המבחן הגדול — הידוק מוניטרי קשוח ללא מיתון — שכן הצפי כעת הוא ל"נחיתה רכה" של הכלכלה האמריקאית, אם אפשר לקרוא לכך נחיתה.

המסרים של פאוול היו ברורים מאי פעם. "אתה לא מחכה שהאינפלציה תרד ל־2% כי אז זה עלול להיות מאוחר מדי", הוא הסביר. המסרים לוו בשינוי בתחזיות של הפד לגבי גובה הריבית. התחזית הקודמת היתה לריבית של 5.1% ואילו כעת הצפי הוא לריבית של 4.6% בלבד בסוף השנה הבאה (כיום הריבית היא 5.5%).

אך גם כאן כדאי להיזהר. בכירים אחרים בפד טענו באותם ימים כי לא היה דיבור על הפחתת ריבית וכי האינפלציה עודנה דביקה וגבוהה. יתרה מזו, ההערכות על הפחתת ריבית אינן לחודשים הראשונים של השנה אלא רק במרץ. כמו כן, בנקים מרכזיים כמו אלה של בריטניה ונורווגיה, עדיין מממשיכים להעלות ריבית. נגידת הבנק המרכזי האירופי (ECB) כריסטין לגארד כבר הבהירה בסוף השבוע כי נושא הפחתת הריבית לא עלה כלל בפורום המוניטרי שהיא עומדת בראשו. כלומר, יש הבדל מהותי בין הפסקת ההעלאות לתחילת ההורדות, כפי שראינו בחודשים האחרונים.

אסור לשכוח כי רמת הריביות הנוכחית בארה"ב ובאירופה, וגם בישראל, מהווה הלכה למעשה מדיניות מצמצמת ושהידוק מוניטרי מוצלח מוריד את האינפלציה. כמו כן, ברור שבעיני רוב הבנקים המרכזיים עדיין נדרשת רמה כזו של ריבית לנוכח העובדה כי האינפלציה דביקה ועיקשת, כפי שהדבר בא לידי ביטוי במדדי הצריכה של ארה"ב ובמדד הליבה.

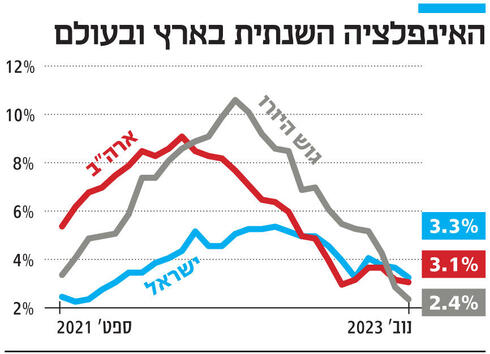

האירוע השני התרחש ביום שישי בזירה המקומית כאשר מדד המחירים לצרכן לחודש נובמבר ירד בניגוד לתחזיות ב־0.3% ובכך הוריד את האינפלציה השנתית ל־3.3%, קרוב לתקרת יעד יציבות המחירים (3%). זה ממש לקראת היעד וזה מקרב את התפנית המוניטרית.

האירוע הגדול שמסתתר מאחורי ההפתעה הטובה באינפלציה הוא ייסוף השקל שהתחזק ביותר מ־10% מאז השפל שלו מול הדולר 20 יום אחרי מתקפת הטרור האכזרית של החמאס ויותר מ־4% מאז 7 באוקטובר. התחזקות השקל נבעה מהירידה ביציאות לחו"ל בגלל המלחמה. כמו כן, המלחמה מיתנה את סעיף הדיור (המהווה יותר מרבע מהמדד) שצנח ב־0.7% ותרם אף הוא לירידה באינפלציה.

האירועים האלו הם בצד האינפלציה והריבית אך בדילמה המוניטרית יש צד נוסף: האטה בצמיחה שגם פועלת לטובת הפחתת ריבית ואף מזמינה אותה. אתמול עדכנה הלשכה המרכזית לסטטיסטיקה (למ"ס) את שיעור הצמיחה לרבעון השלישי של 2023 לרמה של 2.5%, במקום 2.8% באומדן הראשון, בשיעור שנתי. בשיעור רבעוני (פשוט) מדובר על צמיחה נמוכה של 0.6%, השיעור הנמוך ביותר מאז הרבעון הראשון של 2022 כאשר עוד הורגשו צלקות הקורונה.

אבל זה לא הכל: על אף שיפור מסוים, סקר מגמות העסקים של הלמ"ס (הערכה לגבי המצב הנוכחי כעת) נותר ברמתו הנמוכה מאז הקורונה (אפריל 2020) כאשר גם מדד אמון הצרכנים צנח והגיע לרמה הנמוכה ביותר מאז יולי 2020.

גם ההתמתנות בסקטור הנדל"ן מטרידה וממשיכה לאותת על עצירה רצינית של הענף: הלמ"ס דיווחה בסוף השבוע כי באוקטובר האחרון חלה ירידה של כ־60% במכירת דירות חדשות לעומת ספטמבר כאשר מלאי הדירות באותו חודש זינק ב־28% לעומת השנה שעברה.

גם לגבי הצלע השלישית של הדילמה המוניטרית — היציבות הפיננסית – החדשות מעודדות ותומכות לכאורה בהפחתת ריבית: פרמיית הסיכון של ישראל המשתקפת ברמתה ה־CDS (אופציות על חדלות פירעון של אג"ח ממשלת ישראל) נחתך ברבע, מ־145 נקודות בשיא המלחמה ל־109 נקודות כעת למרות שהרמה נותרה גבוהה במונחים היסטוריים והסיכוי להורדת דירוג נותר גבוה אף הוא. גם תשואות האג"ח ירדו והביקוש עלה, בעיקר מצד זרים.

הכיוון ברור: בשנת 2024 הורדת ריבית, העומדת עתה על 4.75%, היא עובדה מוגמרת. השאלה הגדולה היא אם ישראל תהיה הראשונה להתחיל את ההיפוך המוניטרי כבר ביום הראשון של 2024. ההבדל המהותי בין ישראל לאירופה ולארה"ב הוא שישראל נמצאת במלחמה פעילה בדרום כאשר הגזרה הצפונית מתחממת. יתרה מזו, כבר ברור לכל בר דעת כי הממשלה הנוכחית הפכה למכשול העיקרי של מדינת ישראל, ולפיכך למשק הישראלי. זאת בעיקר אחרי שתקציב המדינה המתוקן שאושר הוא תקציב ביזה, שאינו משקף סדר עדיפויות חדש ובריא, אינו תואם למציאות וממשיך לשקף העדפות סקטוריאליות ואינטרסים פוליטיים צרים.

גם בבנק ישראל – כמו גם באוצר, בשוק ההון ובציבור הרחב – מבינים כי מטרת הממשלה הרעועה הזאת היא אחת: להישאר בשלטון למרות היעדר תמיכת העם אחרי שהיא נושאת באחריות לאסון הנורא ב־7 באוקטובר. כוונת הממשלה לשמור רק על האינטרסים של ה"בייס" באה לידי ביטוי ביתר שאת בחוסר הנכונות של שר האוצר וראש ממשלה להביא תקציב מדינה חדש ל־2024 ולדחות כל דיון על כספים המהווים שוחד פוליטי.

לפיכך, המשק הישראלי חשוף לכמעט אותם סיכונים שהיה חשוף אליהם לפני שבועות מספר. מעט האמון (והשיפור בו) שהשווקים מעניקים לכלכלת ישראל, כפי שבא לידי ביטוי במחיר הדולר ובירידה בפרמיית הסיכון, הוא בעיקר בזכות החברה האזרחית והקהילה העסקית. למרות הממשלה ולא בזכותה.

יתרה מזו, סיכון האינפלציה לא נעלם לגמרי. לא רק כי האינפלציה עדיין דביקה (בעיקר בסקטור השירותים) אלא סיכוני אינפלציה חדשים נוספו לאחרונה, גם בגלל סיבות גיאופוליטיות. הכוונה היא בעיקר לאירועים במיצרי הורמוז ובאב אל מנדב, שם ארגון הטרור של החות'ים – מיליציה פנאטית מסוכנת וממומנת על ידי איראן – משבש את הובלת הסחורות וחומרי הגלם הנכנסים דרך הים האדום לכיוונו של נמל אילת. הדברים כבר מקבלים צורה מספרית: הנהלת נמל אילת דיווחה על צניחה של 80% בהכנסות בתקופה האחרונה והדבר מנבא זינוק במחירי ההובלה הימית, שהיא תשומה משמעותית בקביעת תמחור המוצרים.

גם סימני ה"חרם" על ישראל, שבשלב זה נשמעים בקול חלשה ובאים לידי ביטוי בעיקר באקדמיה, צריכים להילקח בחשבון ועלולים לייקר את המוצרים ולחולל אינפלציה על רקע מחסור בהיצע.

בנק ישראל מבין היטב כי הוא נותר מנהל הסיכונים היחיד בזירה וסביר להניח כי הוא יפעל בהתאם, תוך לקיחת משנה זהירות בכל מהלכיו העתידיים לרבות בניהול שיעור הריבית במשק. לכן, הפחתת ריבית ממשיכה להתקרב, אך היא עדיין לא נראית מיידית.