אנשי האב סקיוריטי פותחים את המסחר בנאסד"ק. החברה נמחקה מת"א לפני המיזוג

| צילום מסך: Nasdaq

אנשי האב סקיוריטי פותחים את המסחר בנאסד"ק. החברה נמחקה מת"א לפני המיזוג

| צילום מסך: Nasdaq

האב סקיוריטי מציגה: מהנפקת ענק לחשש מקריסה בחצי שנה

חברת הסייבר הישראלית התמזגה בתחילת מרץ עם ספאק, והחלה להיסחר בנאסד"ק לפי שווי של 1.3 מיליארד דולר. מאז המייסד נחשד במעילה והועזב, המניה צנחה, הקופה התרוקנה ורואי החשבון הוסיפו לדו"חות 2022, שהוגשו שלשום באיחור, הערת עסק חי

הבטחות על הקרח, תחזיות שהתבדו, הפסדים עמוקים וספקות בדבר המשך קיומה של החברה – זה כל מה שנותר מהנפקת הענק של האב סקיוריטי בוול סטריט, שבתוך חצי שנה בלבד צללה משווי של 1.3 מיליארד דולר לשווי של 58 מיליון דולר בלבד, ומחקה למעלה מ־95% מערכה.

ביום שלישי האחרון פרסמה חברת הסייבר הישראלית שנסחרת בנאסד"ק מאז שמוזגה עם ספאק בסוף פברואר האחרון, את הדו"חות הכספיים שלה ל־2022. היא עשתה זאת באיחור של חצי שנה. האיחור נובע ממחסור באנשים בעלי ידע מתאים בעריכת דו"חות. ועתה, משהם פורסמו, הם מכילים בעיקר סימני אזהרה רבים, כולל הערת עסק חי, שפירושה שיש ספק שהחברה תמשיך להתקיים ב־12 החודשים הקרובים.

בעלי המניות הגדולים של האב סקיוריטי הם קרן ויזריון (12.9%), אבן צ'ראלס נוימן (10.5%), שהיה מבעלי השליטה במקס סטוק, קרן ההון סיכון הישראלית OurCrowd (4.8%) והפניקס (3.3%).

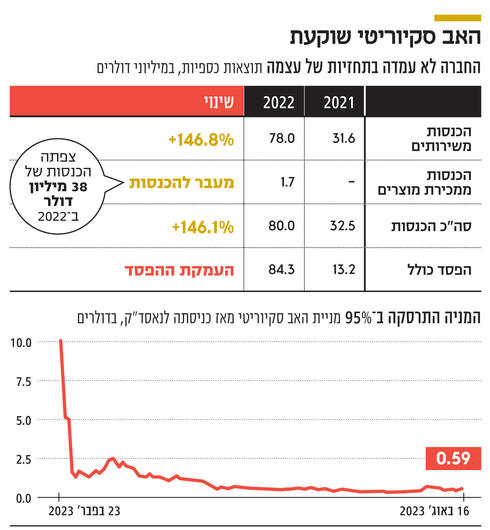

את 2022 חתמה האב סקיוריטי (Hub Security) בהפסד נקי של 80 מיליון דולר והפסד כולל של 85.5 מיליון דולר. זאת בשעה שההפסד הנקי ב־2021 עמד על 13.1 מיליון דולר. זינוק של פי 6. וכך, בתוך שלוש שנים, החברה צברה הפסדים של 99 מיליון דולר. ההון העצמי שלה הוא שלילי בהיקף של 24.6 מיליון דולר ובקופתה יש מזומנים ושווה מזומנים בהיקף של 4 מיליון דולר בלבד. זאת, בשעה שעלות הפעילות השוטפת ב־2022 עמדה על 23.4 מיליון דולר. משום כך, צורפה לדו"חות הערת עסק חי על ידי רואי החשבון של החברה.

ההכנסות של האב סקיוריטי ב־2022 עמדו על 79.7 מיליון דולר, עלייה של 145% בהשוואה להכנסות של 32.5 מיליון דולר ב־2021. על פניו אלו חדשות טובות, אלא שגם הן כוללות כוכבית גדולה. החברה פועלת בשני תחומים: פיתוח חומרה ותוכנה להגנה על נתוני ארגונים שנמצאים בזיכרון לטווח קצר (RAM); ומתן שירותים שוטפים בתחום הסייבר לעסקים. תחום הפעילות השני הניב הכנסות של 78 מיליון דולר, בעוד ב־2021 הוא הניב הכנסות של 31.6 מיליון דולר. קצב ההכנסות של התחום אף נשמר, שכן במחצית הראשונה של 2022 אלו עמדו על 40 מיליון דולר.

ההכנסות מטכנולוגיה מקורית רחוקות מהתחזית

הבעיה של סקיוריטי האב, לפחות אחת מהן, היא שההכנסות שמקורן במכירת הטכנולוגיה המקורית של החברה הסתכמו ב־1.7 מיליון דולר בלבד. לפי התחזית שסיפקה האב סקיוריטי לקראת כניסתה לנאסד"ק, את 2022 היא היתה אמורה לסיים עם הכנסות של 38 מיליון דולר מתחום פעילות זה, ואת השנה הנוכחית עם הכנסות של 92 מיליון דולר מתחום זה, מה שנראה כעת רחוק עד בלתי אפשרי. עדות לכך ניתן למצוא בכך שבדו"ח הנוכחי האב סקיוריטי נמנעת מלספק תחזיות "מכיוון שהשוק של מוצרי אבטחת הרשת, בו אנו פועלים, מתפתח במהירות ועדיין לא הגיע לכדי אימוץ נרחב. לכן קשה לנו לחזות את תוצאות הפעילות העתידיות שלנו או את גבולות ההזדמנות שלנו בשוק", לשון הדו"ח.

הוצאות ההנהלה וכלליות עמדו על 57.6 מיליון דולר בסוף השנה – זינוק של כמעט פי 6 בהשוואה להוצאות של 9.4 מיליון דולר ב־2021. בין היתר, סעיף זה כולל תשלום לחברת איי־לאבס (A־Labs) הישראלית, שייעצה לה בהליך המיזוג עם הספאק, וגם כיום היא אחראית על מציאת משקיעים חדשים לחברה. בין יולי 2021 למרץ 2023 האב סקיוריטי שילמה לחברה 4.2 מיליון דולר. חצי מהסכום הומר למניות של האב סקיוריטי לפי מחיר של 10 דולר למניה, בעוד שכיום מחיר המניה עומד על 60 סנט. בנוסף, האב סקיוריטי העניקה לאיי־לאבס אופציות לרכישת 4 מיליון מניות נוספות במחיר של 4.81 שקלים למניה למשך ארבע שנים. האב סקיוריטי משלמת 70 אלף דולר בחודש לאיי־לאבס, וכן מעניקה לה תקציב שיווק שנתי של 280 אלף דולר, על מנת שזו תמצא לה משקיעים חדשים.

האב סקיוריטי הוקמה ב־2017 על ידי המנכ"ל לשעבר אייל משה, וביוני 2021, בשיא גל ההנפקות, הפכה לחברה ציבורית בבורסת ת"א באמצעות מיזוג עם השלד ALD. במסגרת המיזוג גייסה החברה 163 מיליון שקל לפי שווי של 475 מיליון שקל. בפברואר האחרון, עוד בטרם השלימה את מיזוג הספאק, נמחקה החברה מאחוזת בית באופן תקדימי בטרם נרשמה בבורסה אחרת.

בסוף פברואר השלימה האב סקיוריטי את המיזוג עם חברת הספאק מאונט ריינר (Mount Rainier Acquisition Corp) לפי שווי של 1.3 מיליארד דולר, זאת בשעה שבעת מחיקתה מהמסחר בת"א שווי החברה עמד על כרבע מיליארד דולר בלבד. אולם המשקיעים שהשקיעו בהנפקת הספאק שהתמזג עם האב סקיוריטי פדו את ההשקעה שלהם, בהתאם לזכות שקיבלו בעת ההנפקה, וגם משקיעי ה־Pipe, סבב הגיוס שנערך לאחר ההכרזה על המיזוג, לא העבירו את הכספים שהבטיחו, מה שאילץ את האב סקיוריטי להתקשר בהסכם אקווייטי ליין, שמאפיין חברות במצבים בעייתיים. מדובר על קבלת קו אשראי בתמורה למניות ואופציות.

המייסד עזב וחשוד בשימוש בכספי חברה לצורך פרטי

לפי הדו"חות ל־2022, להאב סקיוריטי יש מסגרת אשראי של מיליון דולר והיא לא עומדת בתנאים הפיננסיים שנקבעו במסגרתה, ולכן המסגרת סווגה כהלוואה לזמן קצר. כל אלו הובילו לצלילה דרמטית של 95% בשווי המניה, מ־10 דולר במועד המיזוג ל־60 סנט כיום, כך שהחברה, שהחלה להיסחר ב־1.3 מיליארד דולר, נסחרת כיום בשווי זעום של 58 מיליון דולר בלבד.

ברקע כל הקשיים הללו, החברה גם סבלה מזעזועים ודרמות. המייסד משה ובת זוגו איילת ביתן, שכיהנה כסמנכ"לית משאבי אנוש, עזבו את החברה כשברקע הקמת ועדה בלתי תלויה, שבודקת חשד שלפיו בני הזוג עשו שימוש בכספי החברה לצרכים פרטיים, כולל שיפוץ הבית שלהם בת"א. גם דח"צים עזבו את האב סקיוריטי לקראת השלמת המיזוג. את מקומו של משה תפס עוזי מוסקוביץ', שהיה קודם לכן דירקטור בחברה. מוסקוביץ' הוא אלוף במיל' והיה בעברו ראש אגף תקשוב בצה"ל.

לפי החברה, החקירה נגד משה היא גם אחת הסיבות לעיכוב בפרסום הדו"חות. אבל יש סיבות נוספות. לפי הדו"ח, שמסביר את העיכוב, החברה חסרת כוח אדם בעלי רמת ידע וניסיון נאותים בתחום החשבונאות כדי לרשום עסקאות מורכבות ולא שגרתיות. המעקב אחר עסקאות חשבונאיות שביצעה החברה לא תוכנן או פעל כראוי וביעילות. בנוסף לליקויים בתכנון ובתפעול הנהלים הנוגעים לסגירה בזמן הספרים הפיננסיים של החברה בסוף הרבעון והשנה, ישנו גם פיקוח לא מספק על זכויות החתימה הקשורות לחשבונות החברה. גם הבקרות של טכנולוגיית המידע לא עבדו ולא בוצעה הפרדת תפקידים מלאה בחלק מהעסקאות והתהליכים.

מהאב סקיוריטי נמסר: "הדוח משקף את שנת 2022, באיחור גדול שסיבותיו מפורטות בדו"ח. החברה, בעזרת משרד רואי החשבון EY, עברה תהליך של ניקיון ארגוני ואישי בהיבט הבקרות הכספיות והתהליכים הפנימיים. במקביל לכך -בוצעו מהלכי התייעלות ושיפור אפקטיביות עיסקית בכל החתכים. החברה עמלה על פיתוח מוצרים ושווקים לטובת ציבור המשקיעים".