ירון קסטנבאום, מבעלי השליטה בקרן תש"י | צילום: אייל פרידמן

ירון קסטנבאום, מבעלי השליטה בקרן תש"י | צילום: אייל פרידמן

תש"י רוצה להנפיק את זפירוס בת"א לפי 1.2 מיליארד שקל

חברת האנרגיה הירוקה, שמפעילה תחנת כוח בפולין, תהיה החברה השנייה שקרן ההשקעות תש"י עושה עליה אקזיט באמצעות הנפקה. ב־2021 מכרה חלק מאחזקותיה בוורידיס לפי שווי של 3.75 מיליארד שקל שנרכשו לפי שווי של מיליארד שקל

על רקע המגמה השלילית בשוק ההון, קרן תש"י תנסה להנפיק בבורסת תל אביב את זפירוס, חברת האנרגיה הירוקה שבשליטתה. הקרן שמחזיקה ב־63% מזיפרוס תנסה להנפיק 20% מהחברה לפי שווי של 1.2 מיליארד שקל אחרי הכסף.

על פי התשקיף שפורסם לקראת ההנפקה, לזפירוס שהוקמה ב־2009 יש חוות רוח גדולה בפולין ב־Potegowo, שפועלת מ־2020 ומפיקה 257 מגה וואט. ההכנסות השנתיות החזויות לשנתיים הקרובות הן 360 מיליון שקל, לעומת 251 מיליון שקל ב־2022. ה־FFO החזוי של החברה (רווח בנטרול רווחים והפסדים ממכירת נכסים, שינויים בשווי והפחתות שונות) עומד על 65 מיליון שקל ב־2023 לעומת 35 מיליון שקל ב־2022.

שוק ההנפקות נכנס להקפאה משמעותית בחודשים האחרונים על רקע הירידות החדות בשווי המניות והאג"ח בישראל ובעולם. בכירים בענף החיתום מעריכים כי תש"י תתקשה לשכנע את המוסדיים להשתתף בהנפקה במחיר המבוקש ולכן השווי עשוי לרדת בכ־20%, כך שיגיע לפחות ממיליארד שקל.

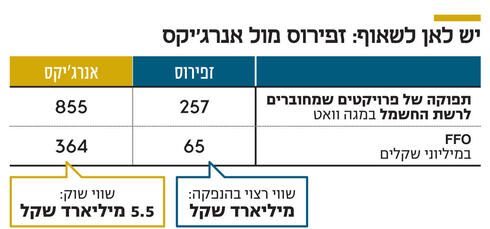

בשוק משווים את זפירוס לאנרג'יקס, חברת האנרגיה המתחדשת שבשליטת אלוני חץ שנסחרת בתל אביב. את 2022 סיימה אנרג'יקס, שפועלת בישראל, ארה"ב ופולין, עם הכנסות של 520 מיליון שקל, פי 2 מההכנסות בשנה הקודמת. הזינוק בהכנסות של אנרג'יקס הוא תוצאה, בין היתר, של חיבור פרויקטים בהספק של 255 מגה־ואט, כך שכיום לחברה יש פרויקטים שמחוברים לרשת החשמל בהיקף של 855 מגה־ואט. ה־FFO הפרויקטאלי של אנרג'יקס הסתכם ב־364 מיליון שקל. אנרג'יקס נסחרת בשווי של 5.5 מיליארד שקל, כלומר מכפיל ה־FFO שלה עומד על 15.1.

שווי של מיליארד שקל לזפירוס מציב את מכפיל ה־FFO שלה על 15.3, שווי דומה למדי לזה של אנרג'יקס, אך לא כולל את פרמיית האי ודאות שהמוסדיים דורשים היום.

דירקטוריון החברה, שמנוהלת בידי ערן סער, עדיין לא קבע ייעוד ספציפי לכסף שיגויס, למעט ביצוע התשלום השני במסגרת הלוואה שלקחה לרכישת 17% ממניות הפרויקט שבבעלותה. יתרת ההלוואה עומדת על 4.5 מיליון יורו וגוררת ריבית של 8% בשנה. שאר הכסף ישמש להמשך פיתוח פרויקטים בפולין ורכישת פרויקטים נוספים.

את ההנפקה יובילו לידר ופועלים איביאיי ואליהם צורפו בימים האחרונים לאומי פרטנרס חיתום ומנורה חיתום.

תש"י נכנסה לפעילות בשוק האנרגיה החליפית בפולין כשזכתה בחוזה ענק במכרז לאספקת 220 מגה־וואט מאנרגיית רוח לרשת החשמל במדינה. את פעילותה בפולין מרכזת החברה כאמור דרך זפירוס. תש"י מנהלת היום נכסים בהיקף של 2.4 מיליארד דולר דרך 4 קרנות השקעה. בעלי השליטה בה הם ירון קסטנבאום ויהודה רוה.

תש"י השקיעה בזפירוס לראשונה ב־2014 והשקעתה האחרונה נעשתה בנובמבר 2021 בה רכשה הקרן 14.3% ממניות החברה תמורת 23.8 מיליון יורו ולפי שווי של 167 מיליון יורו. כלומר התשואה שתניב ההנפקה היא כ־50% תוך שנה ורבעון, גם אם תסתיים לפי שווי של פחות ממיליארד שקל.

זפירוס מוחזקת על ידי שתי קרנות של תש"י – קרן 2 וקרן 3. הנהלת קרן 2 הבהירה כי היא מתכוונת להשתתף בהנפקה ולשמור על אחזקתה בשיעור של 14.3%.

נוסף לתש"י, בעלי המניות הגדולים בזפירוס הם קרנות ההשתלמות למורות ולגננות (11.09%), הראל (10.84%), אשטרום אנרגיה מתחדשת (10.84%) וקרנות ההשתלמות למורים תיכוניים (4.22%). גם אשטרום והראל יהנו מתשואות גבוהות שכן הן נכנסו להשקעה בחברה כאשר רכשו כל אחת 12.65% ממניותיה, לפי שווי של 165 מיליון יורו.

למעשה, זפירוס תהיה החברה השנייה בלבד שתש"י משביחה תוך כדי הפיכתה לציבורית. החברה הראשונה הייתה ורידיס, שהונפקה ביוני 2021. תש"י החזיקה במניות המיעוט בחברה בשיעור של 19.8% לצד בעלת השליטה דלק רכב שהחזיקה ב־70%. במסגרת ההנפקה מכרה קרן תש"י 5.4% מאחזקתה לפי שווי של 3.75 מיליארד שקל לאחר שרכשה את אחזקתה בחברה לפי שווי של מיליארד שקל.

בראש קרנות ההשקעה שהובילו הנפקות בשנים האחרונות עומדת פימי שהנפיקה את תפרון, אימאג'סט, אינרום, אוברסיז, נובולוג, ג'י וואן ופולירם. קרן ויולה, שהתמקדה בחברות טכנולוגיה, הציפה ערך על ידי הנפקת חברות בנאסד"ק כמו סימילרווב, פיוניר, איירון סורס ואאוטבריין. קרן טנא ניסתה להנפיק מספר כמה חברות כמו חוליות, כרומגן, גדות וקיונרג'י אך ללא הצלחה.