נגיד בנק ישראל אמיר ירון | צילומים: אוראל כהן רויטרס

נגיד בנק ישראל אמיר ירון | צילומים: אוראל כהן רויטרס

ניתוח

מכירת מט"ח היא לא פתרון לסיכוני ההפיכה המשטרית

לא ראוי להשתמש בפתרון לטווח קצר שאחריו ישראל תישאר מחוסרת דולרים, מה שעלול להוביל לאסון במקרה חירום. הסיבות לפיחות בשקל הן מבניות, וביניהן האיום בהפיכה משטרית, שאותה אי אפשר לפתור עם פלסטר

העלאת הריבית ב־10 לחודש הבא היא כבר עובדה כמעט מוגמרת. לא רק בגלל שגל התייקרויות לא עוצר, אלא בעיקר כי המנוע האינפלציוני העיקרי, הלא הוא פיחות השקל, מתגבר. כלל אצבע הפשוט של בנק ישראל קובע כי כל 1% פיחות מתורגם ל־0.2% אינפלציה על פני זמן. אותם הסברים שהעניק הנגיד סביב השפעת הפיחות על האינפלציה הופכים בימים אלו ל"חרב פיפיות", שכן הלחץ העצום שמופעל עליו בתקופה האחרונה כדי לעצור את העלאות הריבית לא צפוי להיחלש אלא רק להחליף צורה: במקום דרישה להפסיק עם העלאות הריבית שגורמות לכאב כבד, בעיקר עבור השכבות החלשות ביותר, הקריאה היא לעשות את מה שעשה הבנק המרכזי מאז 2008, ולהתערב בשוק המט"ח. רק שהפעם, במקום לרכוש דולרים, ההצעה היא למכור אותם.

על פניו מדובר בהצעה הגיונית לחלוטין, שאמורה למתן דרמטית את הפגיעה בהכנסה הפנויה שמגיעה בעיקר באמצעות ערוץ המשכנתאות שכבר התייקרו ביותר מ־1,000 שקל לחודש. אלא שהצעד הזה הוא מסוכן ביותר, ומי שנכנס למבוך המוניטרי הזה יצא חבול מכל הכיוונים. אין מדובר רק על מדינות כושלות כמו טורקיה, ונצואלה וארגנטינה - אפילו בריטניה נשברה, בחרה בפתרון הקל, וחטפה מכה אנושה.

ראשית כל, חשוב להבדיל: בעוד שהחל מ־2008 בנק ישראל התערב בשוק המט"ח על ידי רכישת מט"ח, כעת ההצעה היא למכור. אלא שאין סימטריה בין הפעולות. הסיבה לכך פשוטה: בנק ישראל מחזיק מדפסת שקלים ולא מדפסת של דולרים (זה רק ה־FED בארה"ב) ולכן הוא יכול לקנות אין סוף דולרים. מנגד, הוא לא יכול למכור אין ספור דולרים.

תנאי הרקע היו גם לטובת בנק ישראל: הוא נהנה מאינפלציה ממוצעת של 1.3% בלבד באותם שנים-שיעור נמוך במונחים היסטוריים; בנק ישראל גם ביצע עיקור (שאיבה בחזרה של השקלים שפיזר במערכת) כדי לא להגדיל את בסיס הכסף ולא ליצור אינפלציה. כעת התמונה הפוכה, ולרזרבות המט"ח של ישראל, שכבר עלו על מעל 200 מיליארד דולר, יש סוף. הוא נראה אכן רחוק, אבל כפי שההיסטוריה מלמדת, התערבות במט"ח היא ממכרת, ואף פעם לא ניתן לקבוע כמה

מט"ח תצטרך "לשרוף" ולמשך כמה זמן.

כמו כן, כשהספקולנטים מבינים מיד כי הבנק המרכזי ב"לחץ" והוא מנסה "להגן על השער", אותו מטבע הופך לטרף קל עבור אותם גופים פיננסים בינלאומיים שמתפרנסים מרווחים מהירים ולא רואים אף אחד ממטר.

תמיד מצהירים שמדובר בצעד זמני וקצר, אבל המציאות הוכיחה כי זוהי מלכודת של ממש. במקרה של ישראל, מדינה שמאויימת על ידי ארגוני הטרור הכי מסוכנים בעולם, יש לרזרבות מט"ח חשיבות אחרת, כי אירוע יום הדין באמת כרוך בסכנת נפשות.

אך יש עוד סיבה חשובה: בבנק ישראל תמיד הדגישו, מסטנלי פישר ועד אמיר ירון, כי התערבויות במט"ח אינן מיועדות לקבוע את שער החליפין אלא רק למתן תנודתיות, או לטפל בתנודות חריגות שאינן ניתנות להסבר באמצעות שינויים במשתנים הכלכליים לרבות ספקולציה. ישנו קונצנזוס מקיר לקיר, שכולל את ירון, שהפיחות שאנו רואים הוא תוצר של זינוק בסיכונים של כלכלת ישראל - לרבות הסיכון הגיאו־פוליטי, אך כמובן גם הפוליטי, על רקע ניסיון ההפיכה המשטרית שטרם ירד מהבמה ומוסיף הרבה אי ודאות.

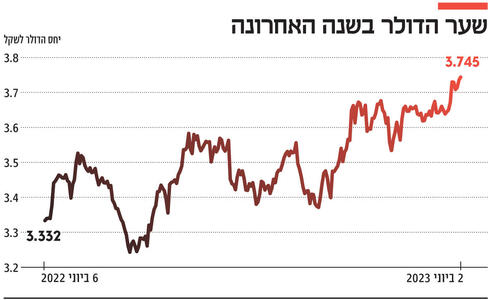

כלומר, ישנם כאן כוחות מבניים וארוכי טווח שמסבירים את השינוי הדרמטי: ישראלים, וגם זרים לאחרונה, מתחילים להוציא כסף החוצה (הצד הפיננסי), אך במקביל אנו רואים עצירה של השקעות זרות וגם ירידה ביצוא הישראלי (הצד הריאלי) שמסבירים את חולשת השקל. כפי שנחשף ב"כלכליסט" לפני שבועיים ואושר על ידי הנגיד בשבוע שעבר, הזינוק בסיכונים אלו מסביר את שינוי כיוון השקל, שכן לפי המשתנים הטבעיים שמסבירים את שער החליפין בבורסות ארה"ב, הדולר היה אמור להיסחר תמורת ב־3.33 ולא ב־3.73 שקלים.

לכן, "תרגילים" של מכירת דולרים לא יעזרו כאן: עד שאותם סיכונים אמיתיים לא יטופלו או יוסרו, המגמה נגד השקל תישאר על כנה. לא מכירות מט"ח משנה מגמות מבניות, אלא רק שינויים מבניים. אם בנק ישראל ימכור מט"ח והדולר אכן ייחלש, אחרי מספר ימים, הוא יתחזק שוב: מכירות מט"ח, בדומה לאקמול, מסוגל להקל על כאב שיניים, אבל הוא אף פעם לא יחליף טיפול שורש.

אי אפשר ללכת נגד כללי הפיזיקה הכלכלית: ברגע שישראל נתפסת כמקום מסוכן הרבה יותר לעומת העבר, ופער הריביות הוא לטובת ארה"ב, גם התערבות של בנק ישראל לא יעצור את הנהירה של כספים החוצה. רק העלאת ריבית תצליח למתן את בריחת ההון על ידי הפיכת הפקדונות לאטרקטיביים יותר.

החלק הבעייתי במיוחד הוא שעל אף הסיכון המטורף שכרוך בהרפתקה כזו, ייתכן כי היא גם לא תעזור. היבואנים, בעיקר אלו שפועלים במקטעים לא תחרותיים כגון מזון, גילו לאחרונה את פרצופם האמיתי והוכיחו כי הם לא ימהרו "לגלגל" לצרכן את הייסוף הזמני שההתערבות תיצור, כפי שלא עשו זאת בשנים שהדולר היה נמוך, הייסוף היה מתמשך ולא היתה אינפלציה בתשומות. יתרה מזו, דווקא בתקופה של האטה כלכלית אין כל הצדקה לדכא את הייצוא.