בורסת תל אביב | צילום: בלומברג

בורסת תל אביב | צילום: בלומברג

ניתוח

אב־גד מציגה: "הנורמלי החדש"

חברת הנדל"ן גייסה 47 מיליון שקל באג"ח שנושאת ריבית של 9.5%. עד לא מזמן אירוע כזה היה מפעיל צפירות עולות ויורדות לגבי אמון השוק בחברה, אבל לאור עליית הריבית במשק מדובר כנראה בתקדים שיחזור על עצמו אצל חברות נוספות

המושג "הנורמלי החדש" כבר לגמרי לא חדש. הוא הגיח לעולם ב־1918, בעקבות מלחמת העולם הראשונה. מלחמה ששינתה סדרי עולם. מאז, צמד המילים הזה משמש לתיאור מציאות שמשתנה בעקבות אירוע משברי. בימים אלו אנחנו חווים נורמלי חדש בשוק החוב, כשהגורם המחולל הוא העלאת הריבית במשק.

חברת הנדל"ן אב-גד, שעוסקת בייזום ובניית פרויקטים של התחדשות עירונית, דיווחה אתמול על תוצאות הנפקת האג"ח שלה. אב־גד גייסה 46.5 מיליון שקל בהנפקת אג"ח ללא דירוג בריבית שקלית של 9.5%. בהתחשב בעליות ההנפקה לחתם המפיץ, ועמלות התחייבות מוקדמת של 0.5% למשקיעים המסווגים שהשתתפו בהנפקה, העלות האפקטיבית גבוהה עוד יותר.

עד לא מזמן אירוע שבו אג"ח של חברה מסוימת היו נסחרות בתשואה שנושקת ל־10%, היה מצדיק הפעלת צ'קלקות מלוות בסירנות עולות ויורדות. זה היה איתות לכך שהמשקיעים בשוק ההון מטילים ספק ביכולת של החברה לעמוד בהתחייבויות שלה. לעומת זאת, היום גיוס חוב בעלות דו־ספרתית הפך להיות מהלך נורמלי. הנורמלי חדש.

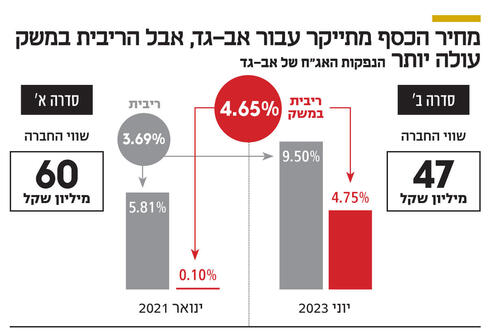

אותה אב־גד, שבינואר 2021 גייסה חוב באמצעות הנפקת אג"ח (סדרה א') בריבית של 5.8%, נדרשת כיום לשלם על גיוס חוב באמצעות הנפקת אג"ח (סדרה ב') ריבית של 9.5%. בפועל, עלות הכסף של החברה עלתה ב־3.7%, ומעשית זה אומר שהוצאות המימון של אב־גד על החוב החדש גבוהות פי 1.6 מאלו שהיא משלמת על החוב הישן.

זאת כמובן לא בשורה טובה לאב־גד, אבל הבעיה לא נעוצה בחברה, אלא בשוק שהשתנה. כל התשואות של כל האג"ח, גם אלו של החברות הגדולות והחזקות במשק, טיפסו. במועד שבו אב־גד הנפיקה את סדרה א', הריבית במשק עמדה על 0.1% בלבד. במועד גיוס סדרה ב', הריבית במשק כבר עומדת על 4.75%. בזמן שעלות החוב של אב־גד התייקרה כאמור ב־3.7%, הריבית במשק עלתה ב־4.65%.

בפרק ייעוד תמורת ההנפקה, שמופיע בתשקיף של אב־גד, צוין במפורש שהכספים שיתקבלו ישמשו לפעילותה השוטפת של החברה ולהשלמת ההון העצמי הנדרש בפרויקטים. כך שמבחינת הכלי (אג"ח), החברה גייסה חוב, אבל מבחינת השימוש היא גייסה הון. לגיוס מהסוג הזה יש שם: הלוואת מזנין. זה גיוס של חוב שנועד להשלמת ההון העצמי, במטרה לקבל ליווי בנקאי לפרויקט. הריבית שהחברות נדרשות לשלם כדי לגייס חוב באמצעות הנפקת אג"ח נמוכה מזאת שנדרשת בהלוואת מזנין. גם הביטחונות שנדרשים על ידי מחזיקי האג"ח נוחים ומקלים יותר לעומת אלו שמקובלים בהלוואות מזנין. הלוואות מזנין מאופיינות בריבית גבוהה שמגיעה ל־15%, ולא פחות חשוב מכך – בשעבוד ראשון של הנכס. לא זה המקרה בהנפקה של אב־גד, שבה למחזיקי האג"ח יש שעבוד רק על חשבון עודפים, שאליו יועברו עודפים עתידיים בפרויקטים שחלקם עדיין לא קיבלו היתר בנייה. העודפים הם כספים שהחברה תהיה רשאית למשוך מחשבונות הליווי של הפרויקטים בכפוף לאישור הבנקים המלווים. ועדיין, נראה שריבית שנושקת ל־10% מספיק אטרקטיבית כדי להביא להנפקה של אב־גד לא מעט משקיעים מוסדיים ובהם קרנות הנאמנות של מור, הראל, איילים, אי.בי.אי, איילון, סיגמא והורייזן.

כסף הוא אחד המשאבים של יזמי הנדל"ן, וכמו כל משאב, ברגע שהוא מתייקר הוא עלול להביא לירידה ברווח ו/או לעלייה במחיר המכירה של המוצר. זה אלף־בית של עולם העסקים. התייקרות הכסף צפויה לצמצם את הרווח של יזמי הנדל"ן, אלא אם כן הם יוכלו לגלגל את עלויות הריבית המטפסות על רוכשי הדירות. הנקודה הבעייתית היא שהתייקרות הכסף היא אירוע רוחבי, שמשפיע בעת ובעונה אחת הן על ההיצע והן על הביקוש, שכן עליית הריבית גוררת גם עלייה בריבית על המשכנתאות.

העלייה בריביות שהחברות נדרשות לשלם נושאת איתה בשורות חיוביות וגם שליליות. מצד אחד, למשקיעים יש יותר אפשרויות לחסוך בתשואות אטרקטיביות יותר. מצד שני, רווחי החברות עשויים להיפגע בשל העלייה בהוצאות המימון. השילוב הזה טוב לשוק החוב, ובעייתי לשוק המניות.

מיכאל רצון, יו"ר אב־גד