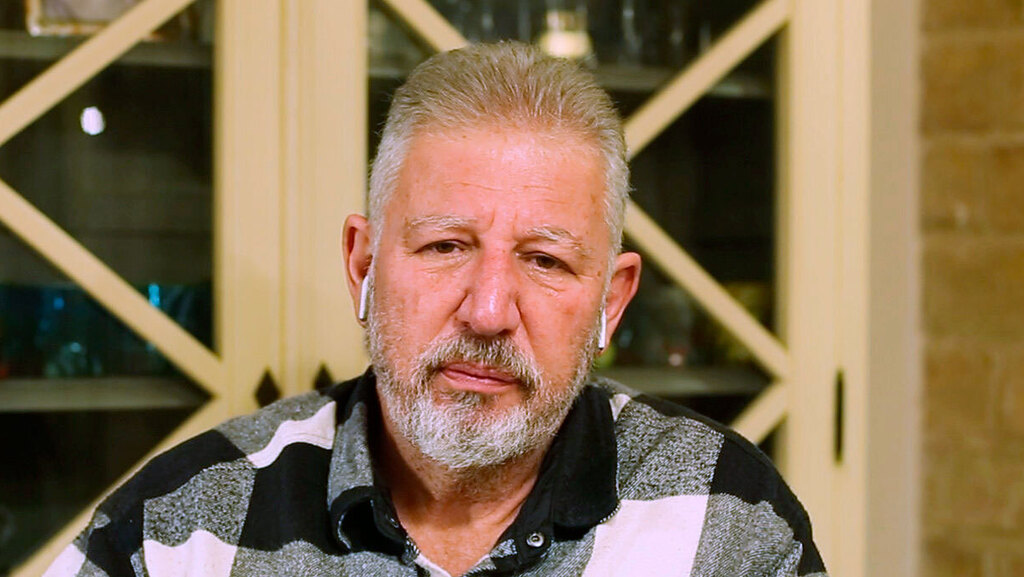

גילעד אלטשולר | אולפן כלכליסט

גילעד אלטשולר | אולפן כלכליסט

ענף הקרנות איבד 2% מתחילת 2022 - אלטשולר איבד כ־50%

נכסי קרנות הנאמנות הגיעו לשיא של 400 מיליארד שקל בסוף 2021, אבל אז הגיעו העלאות הריבית, והענף התכווץ ל־391 מיליארד שקל באפריל. הקרנות של אלטשולר שחם נחתכו באותה התקופה מ־24.6 מיליארד שקל מנוהלים, לפחות מ־13 מיליארד שקל

רשימת נפגעי הריבית מתארכת: ענף קרנות הנאמנות צמח במשך שנים רבות, בין היתר בחסותה של הריבית האפסית שהונהגה במשק, שעודדה את הציבור לנהור לאפיקי הסיכון. כך, הענף שמהווה את הכלי העיקרי לחיסכון לטווח הקצר והבינוני של החוסכים הישראלים, ניהל בסוף 2021 שיא נכסים בהיקף של כמעט 400 מיליארד שקל, לאחר צמיחה ממוצעת של 17% במשך חמש שנים.

אולם, הריבית הגבוהה כפי שהונהגה על ידי בנק ישראל מאז אפריל 2022 ושעלתה לאחרונה לכדי 4.5% - שיא של יותר מעשור וחצי - פוגעת משמעותית בפוטנציאל הצמיחה של ענף קרנות הנאמנות.

כך, מאז תחילת 2022 ירד היקף ההון המנוהל בקרנות הנאמנות, ב־8 מיליארד שקל ומנהל היום 391 מיליארד שקל. 90% מכלל הנכסים בענף קרנות הנאמנות מנוהלים בידי 10 הגופים הגדולים בענף, שגם הם מציגים כמובן ירידה, של כמעט 7% באותה תקופה, מ־359 מיליארד שקל ל־331 מיליארד שקל בסוף אפריל השנה.

בהתחשב בריבית שעלתה במטרה להילחם באינפלציה ובירידות בשווקים שהתרחשו בעקבותיה לאורך 2022, ירידה של 2% בהיקף הנכסים המנוהל נראה כמו תרחיש שמנהלי הקרנות מוכנים להשלים איתו. במובן מסוים קרנות הנאמנות משקפות את התהליכים שקרו באפיקי ההשקעה השונים בשנה וחצי האחרונות. ב־2022 היו מימושים משמעותיים בעיקר בקרנות חו"ל ובקרנות שהחזיקו במניות טכנולוגיה, לנוכח הירידות החדות של רוב מניות הטכנולוגיה בנאסד"ק.

אולם ב־2023 המגמה התהפכה. עליית הריבית בארה"ב והתחזקות הדולר החלה ליצור מעבר מאסיבי של הון בהיקף של מיליארדי שקלים לתוך קרנות אג"ח חו"ל בשלב הראשון, ובשלב השני, עם התאוששות שוק המניות, גם קרנות מניות חו"ל החלו לצמוח והיום אלו מנהלות 69.3 מיליארד שקל לעומת 58.6 מיליארד בתחילת השנה. באותו הזמן, בעקבות ביצועי החסר של שוק המניות בישראל, גם על רקע המהפכה החוקתית, ההון המנוהל בקרנות המשקיעות במניות בארץ ירד מ־63.1 מיליארד שקל ל־60 מיליארד שקל.

בד בבד עם המגמה השלילית, הקרנות הכספיות מנעו עזיבה מהותית של משקיעים מתוך ענף הקרנות, בעוד הן צומחות מ־15 מיליארד שקל באפריל 2022 ל־74 מיליארד שקל היום. הקרנות הכספיות מהוות אלטרנטיבה עדיפה לפיקדון בנקאי בעוד הן מספקות ריבית שדומה לריבית בנק ישראל וללא סיכון. בנוסף, בניגוד לפיקדון, הקרנות נזילות וניתנות למשיכה על בסיס יומי.

"שוק קרנות הנאמנות הישראלי מנסה להתאים את עצמו לעולם של ריבית גבוהה. אנחנו חווים פדיונות, כמו ששוק הגמל חווה פדיונות או כפי שמתרחש בפוליסות החיסכון. אפשר להגיד ששוק הקרנות הסתדר טוב לנוכח כל האתגרים שעמדו בפניו כמו הריבית והירידות בשווקים. לדוגמה, בחודש מרץ 2020, שבו פרצה מגפת הקורונה בישראל, נפדו 60 מיליארד שקל בתוך חודש וחצי, לא ראינו מכירות אגרסיביות כאלו לנוכח הריבית", אומר בכיר בענף קרנות הנאמנות.

הבכיר אף מוסיף כי "כרגע אנחנו מרגישים כי אנשים חזרו להסתכל על קרנות רגילות ולא רק על הכספיות. בימים האחרונים המוסדיים קונים קרנות נאמנות שמשקיעות בשוק המניות והאג"ח בישראל בהיקפים גבוהים מאוד, ובעיקר קרנות סל. אני מאמין שאחריהם יגיעו גם הלקוחות הרגילים". בדיקת הנתונים מראה כי אכן מתחילת החודש עלה שווי נכסי הקרנות הישראליות (אג"ח ומניות) ב־1.3 מיליארד שקל. העלייה נובעת מעליית שווי בנכסי הקרנות לנוכח המגמה החיובית בשוק ההון וכניסת משקיעים חדשים לשוק הקרנות.

עליית הריבית החדה, והשינוי בטעמי הצרכנים שהיא הביאה, השפיעה על כל חברה בצורה שונה. בדיקת הנכסים של עשר החברות המנהלות הגדולות מראה כי חלק מהחברות צמחו בעשרות אחוזים, חרף הקשיים, בעוד חברות אחרות סבלו מעזיבת לקוחות בצורה אגרסיבית. כך, לדוגמה, אנליסט הצליחה לצמוח בקרנות המנהלות ב־135% מתחילת 2021 ועד סוף אפריל השנה, ל־12.5 מיליארד שקל. הגיוס נעשה על ידי השקת קרן כספית בדמי ניהול כמעט אפסיים שהונה היום הוא יותר מ־8 מיליארד שקל. הראל השקעות ובית ההשקעות מיטב הצליחו לצמוח ב־72% וב־14% בהתאמה בעקבות גיוסים של 15 מיליארד שקל מתחילת 2022 בקרנות הכספיות שבניהולן. הצמיחה האמורה נוגעת לקרנות המסורתיות (ללא קרנות סל וקרנות מחקות).

"לכאורה התעשייה גייסה הרבה כסף בחודשים האחרונים, אולם בפועל הרכב התעשייה השתנה והרווחיות של החברות המנהלות נפגעה", אמר בכיר בענף. דבר זה נובע מדמי הניהול הנמוכים מאוד שנגבים בקרנות הכספיות לעומת שאר הקרנות המנוהלות. למעשה, ניהול קרן כספית לרוב אינו רווחי עבור מנהלי קרנות הנאמנות, והן מנוהלות כדי למנוע עזיבת חוסכים את הענף.

החברה שנפגעה באופן המהותי ביותר היא אלטשולר שחם. בית ההשקעות הגדול בישראל ניהל 24.65 מיליארד שקל בקרנות הנאמנות האקטיביות בתחילת 2022, ואילו 16 חודשים לאחר מכן הוא מנהל כמעט חצי מאותו ההון. "אלטשולר שחם זוכה לכותרות לא מחמיאות בגמל על כך שהוא מאבד לקוחות, אבל בקרנות מצבו גרוע יותר. חצי מהנכסים שלו התאדו בפחות משנה וחצי. בשנה וחצי האחרונות, תמהיל הנכסים הוא זה שקבע מי יצליח לשמור על הלקוחות ומי לא ואלטשולר שחם לא מחזיק קרנות כספיות. אולם זה רק צד אחד של הסיפור. בשנתיים האחרונות התוצאות של הקרנות המסורתיות לא טובות. זה שיקוף של תשואת החסר שלו בגמל", אמר ל"כלכליסט" מתחרה בענף הקרנות של אלטשולר שחם.

ואלו אכן היו שנתיים לא קלות עבור החוסכים של אלטשולר שחם בקרנות. כך, לדוגמה, בקרנות ה־80/20 (כאלה ש־80% מהנכסים שלהן מושקעים באג"ח ו־20% במניות) אחת מהקטגוריות העיקריות בענף הקרנות, שלוש הקרנות של אלטשולר שחם נמצאות במקומות האחרונים מבחינת תשואה לשנתיים, עם תשואה שלילית שנעה בין 4.8% ל־6.1%. קרנות אלה מהוות תמהיל שאמור להיות שמרני, ותשואה שלילית בהן היא נדירה בענף זה, בטח לאורך שנתיים שלמות.

"אלטשולר שחם חווה ירידה בדירוגי הבנקים ופדה בהיקפים גבוהים. בניגוד לגמל, הכסף של אלטשולר התפזר בין הגופים האחרים באופן די שווה. אבל צריך להגיד שקצב הפדיונות יורד. זאת מאחר שמי שעוד נשאר בקרנות זה הוותיקים, או אנשים שמנהלים כסף בתיקי ההשקעות של אלטשולר או אנשים שלא רוצים שיהיה אירוע מס במקרה מכירה" מסביר מתחרה אחר של בית ההשקעות.