אנליסט בראש: זה מה שעשו קרנות ההשתלמות באפריל

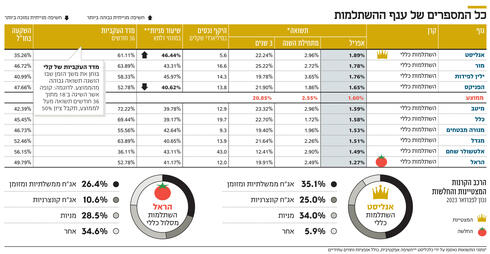

הקרן של אנליסט במסלול הכללי הניבה את התשואה הטובה ביותר - 1.89%, בעוד התשואה הממוצעת בענף עמדה על 1.6%. במקום האחרון נמצאת הקרן של הראל שעלתה ב־1.27%; נועם רוקח, סמנכ"ל אנליסט: "האינפלציה בשיא אך הורדת הריבית תחל בסוף השנה"

הריבית הגבוהה בשווקים והחששות מפני צמיחה עולמית לא פגעו אנושות השנה בתשואות קרנות ההשתלמות. קרנות ההשתלמות, מכשיר החיסכון העיקרי לטווח הבינוני־ארוך של החוסכים בישראל, הציגו בינואר־מרץ תשואה חיובית ממוצעת של 2.55% במסלול הכללי. קרנות ההשתלמות במסלול הכללי עלו ב־1.6% באפריל בעיקר בעקבות האחזקה המנייתית שלהן.

אפריל התאפיין במגמה חיובית בשוק המניות, כאשר מדד ת"א־35 עלה ב־1.6% ומדד ת"א־125 עלה ב־1.64%. המגמה החיובית נרשמה לנוכח ההנחה כי ההפיכה המשטרית, שהביאה לירידה חדה בשוק המניות ברבעון הראשון, תושהה לנוכח המחאה הגוברת. זאת, חרף החלטת בנק ישראל להעלות את הריבית, בפעם התשיעית ברציפות, לשיעור של 4.25%.

התשואה החיובית במניות בישראל קיבלה רוח גבית משוק המניות האמריקאי שבו מדד S&P 500 הוסיף 1.46%. נועם רוקח, סמנכ"ל השקעות באנליסט בית השקעות, מייחס את העליות בתקופה האחרונה לכך ש"השוק מתמחר הורדה בריבית עד סוף שנה של 0.75% (כלומר הורדה ל־4.5% - א"ע). לפעמים זה נראה נאיבי, אבל זה מה שהשוק חושב. האופטימיות הזו תורגמה לעליות בשווקים ובעיקר במניות הטכנולוגיה שהיוו מקלט לחשש מפני מניות של בנקים אזוריים ומניות אנרגיה שנפגעו מהירידה החדה במחירי הנפט בשבועות האחרונים". רוקח מוסיף כי "השוק האמריקאי כבר לא כל כך זול. זה מרגיש שיש אופטימיות גבוהה מדי לגבי הריבית והערכה מוגזמת להורדתה. אולם גם אם שוק המניות כבר גבוה, שוק האג"ח עדיין מגלם תשואה פנימית גבוהה שתחפה על ירידות אפשריות בשוק המניות".

קרן ההשתלמות של אנליסט במסלול הכללי הייתה הטובה ביותר באפריל עם תשואה של 1.89%, ושל 2.96% מתחילת השנה, תשואה דומה לקרן ההשתלמות של מיטב ושנייה רק לקרן של ילין לפידות שעלתה 3.65%. לדברי רוקח, התשואה נבעה בעיקר מחשיפה גבוהה למניות סחירות לעומת המתחרים. על פי רוקח, מגמת התשואה החיובית במניות תתרום לעליות בקרן גם במאי. "מתחילת מאי אנחנו רואים שהשוק בישראל מתקן את תשואת החסר שלו, במיוחד במניות השורה השנייה, ובהתאם מדד ת"א־90 עלה ב־7% מתחילת החודש. מעבר לכך, רואים גם רווחי הון באג"ח הממשלתיות. בעקבות החששות מהרפורמה המשפטית נפתחו פערים בשווי בין האג"ח הממשלתיות בישראל לעומת אלו שבארה"ב, כאשר בשיא הפער נפתח עד ל־0.4%, ועכשיו, עם הרגיעה מחששות הרפורמה, הפער מצטמצם. הבשורה שחברת הדירוג S&P לא תשנה את דירוג ישראל והתחזית שלו גם היא תומכת בסגירת הפער. היום השוק כבר מתמחר כי הרפורמה תיסגר בהסכמה בלבד". אנליסט הגדילה מסוף 2022 את החשיפה שלה למניות טכנולוגיה, ולדברי רוקח, "מתחילת השנה הסגמנט שעשה את התשואה הטובה ביותר הוא מניות הטכנולוגיה, כשנאסד"ק מוסיף 17%. האחזקה במניות אלו חיפתה על אחזקה במניות ישראליות שביצוען כאמור היה טוב פחות".

התוצאות של אנליסט מגיעות לאחר שאת 2022 סגרה הקרן במקום ה־8 מתוך 10. האם המיקום הנמוך נבע מהלעומתיות של בית ההשקעות? על פי רוקח, "אנחנו אוהבים לעבוד נגד מגמה. כשהשווקים הסחירים ירדו בחדות, ניצלנו זאת לקניות. כשאתה קונה נגד מגמה זה יכול להיות מוקדם מדי ואז אתה נענש. זה קרה לנו בנובמבר ובדצמבר 2022, שבהם התחלנו לרכוש מניות טכנולוגיה בארה"ב שהמשיכו לרדת גם לאחר הרכישה. אבל לאורך זמן זה מועיל לך כשהשוק מתקן. בטווח הארוך, של שבע ועשר שנים, אנחנו ממובילי השוק".

במקום האחרון באפריל נמצאת קרן ההשתלמות של הראל שעלתה ב־1.27%. הראל מנהלת את אחת הקרנות השמרניות במסלול עם חשיפה גבוהה יחסית לשוק הלא סחיר בשיעור של יותר מ־35%. לפי רוקח, חלק מהאחזקות הלא סחירות הופכות להיות משקולות על תיקי ההשקעות. לדבריו, "אם נסתכל על הנדל"ן המניב בארה"ב, שוק המשרדים עבר צונאמי בשנה האחרונה מבחינת ירידה בביקוש ובמחיר. אם אתה כמוסדי מחזיק בניין משרדים, אז חייב לבוא שיקוף של שווי הבניין ביחס לשווי שהערכת אותו בשנים הקודמות. אנחנו באנליסט משוחררים מהמשקולת מאחר שההשקעה שלנו בתחום נמוכה".