בורסת ת"א | צילום: בלומברג

בורסת ת"א | צילום: בלומברג

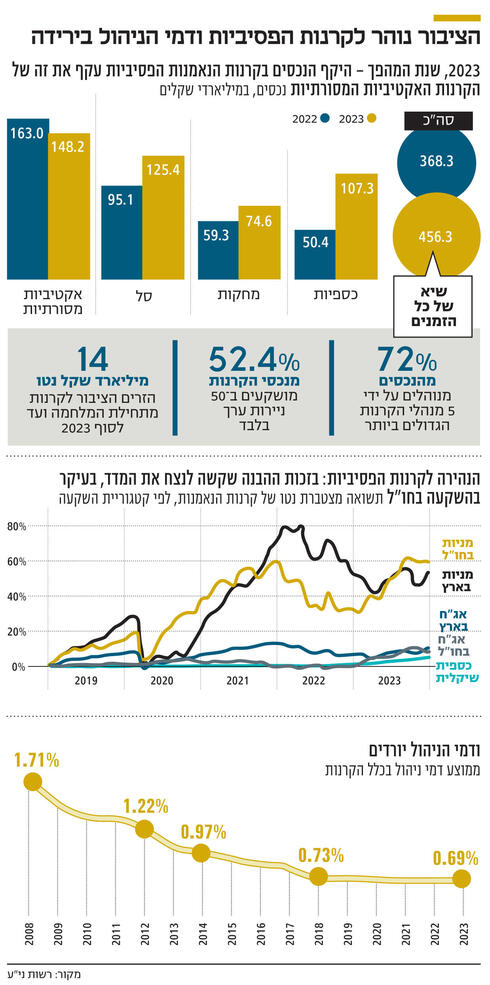

מחצית מכספי קרנות הנאמנות מושקעת ב-50 ניירות ערך בלבד

נתוני רשות ני"ע: ענף קרנות הנאמנות הגיע לשיא של נכסים מנוהלים, כמעט 473 מיליארד שקל נכון ל־15 בפברואר - עלייה של 4% מתחילת השנה ו־18.5% מתחילת 2022. הקרנות משקיעות ב־14 אלף ני"ע שונים, אך רוב הכספים זורמים למק"מ, לאג"ח ממשלתיות ול־10 מניות

ענף קרנות הנאמנות הגיע לשיא בנכסים המנוהלים. נכון ל־15 בפברואר, היקף הנכסים בקרנות הנאמנות הגיע לכדי כמעט 473 מיליארד שקל, עלייה של 4% מתחילת השנה ו־18.5% מתחילת שנת 2022. אולם העלייה בהיקף הנכסים רחוקה מלתרום באופן משמעותי לצמיחה רוחבית בשוק ההון המקומי — אלא תורמת בעיקר לריכוזיות שבו. זאת כאשר נכון לתחילת השנה, 239 מיליארד שקל מתוך הנכסים של קרנות הנאמנות הושקעו ב־50 ניירות ערך בלבד. במילים אחרות, 52.4% מסך שווי הנכסים המנוהל בקרנות מושקעים ב־50 ניירות ערך. כך עולה מהסקירה הראשונה של רשות ניירות ערך לשוק קרנות הנאמנות.

ההשקעות הגדולות ביותר של קרנות נאמנות הן המק"מים שמנפיק בנק ישראל שהינם נכס ללא סיכון ובהן מחזיקות הקרנות בהיקף מוערך של כמעט 80 מיליארד שקל. מעבר לכך, הקרנות משקיעות גם בגלעד פיקדון א' ואלה פיקדון ו' בהיקף של 3 מיליארד שקל כל אחת. ההשקעה באג"ח אלה נעשית בעיקר על ידי הקרנות הכספיות, השקעה שמאפשרת להן לקבל ריבית דומה לזו של בנק ישראל ללא סיכון.

מבחינת נכסים עם סיכון, עשר המניות עם ההחזקה הגדולה ביותר הן בנק לאומי, בנק הפועלים, בנק דיסקונט, הבנק הבינלאומי, בנק מזרחי טפחות, נייס, טבע, בזק, אלביט מערכות ו־ICL (כיל לשעבר). את הקרנות הכספיות רכשו 55.6% מהלקוחות באופן עצמאי, כפי הנראה בשל פשטות המוצר ותשומת הלב הציבורית. על פי בכיר בענף הקרנות, הקרנות הכספיות אף גרמו לכך שחלק מהמשקיעים פתחו חשבון ני"ע בבנקים כדי לרכוש אותן.

שוק קרנות הנאמנות נתפס בשוק ההון כ"כסף טיפש" או "ידיים חלשות", כלומר משקיעים שנוטים להשקיע בתקופות גאות ונסים בתקופות של שפל. אולם הסקירה של הרשות מציגה גם סוג של התבגרות של משקיעי הקרנות בשוק המקומי. כך, בניגוד למשברי עבר, המשקיעים בחרו לאורך 2023 ולאחר פתיחת המלחמה חרבות ברזל, שלא לפדות את החזקת הקרנות שברשותם אלא עברו לקרנות נאמנות אחרות — בעיקר קרנות כספיות וקרנות חו"ל.

במרץ 2020, כשהקורונה החלה לטלטל את השווקים, נפדו בחודש 42 מיליארד שקל מקרנות הנאמנות, כרבע מהיקף הנכסים שנוהלו בקרנות אז, כשבשיא נרשמו פדיונות של עד 10 מיליארד שקל ביום בודד - 3% מהנכסים בענף באותה העת. על פי הרשות, בניגוד למגמה בתקופת משבר הקורונה, העלאת שיעורי הריבית והמלחמה לא הובילו לפדיונות מסיביים בקרנות.

מגמת המעבר לקרנות כספיות וקרנות חו"ל אומנם אפיינה את הענף לאורך 2023, אולם כאמור תפסה תאוצה מאז 10 באוקטובר. כך, מאז תחילת המלחמה ועד סוף השנה גייסו הקרנות הכספיות כמעט 10 מיליארד שקל והקרנות המחקות גייסו 1.8 מיליארד שקל. קרנות הסל גייסו 6 מיליארד שקל. הקרנות האקטיביות איבדו 3.7 מיליארד שקל. בהסתכלות שנתית הקטגוריות הפודות ביותר בענף הן אג"ח בארץ כללי שפדו 14.2 מיליארד שקל, אג"ח בארץ מדינה שפדו 6 מיליארד שקל, מניות בארץ שפדו 3.7 מיליארד שקל ואג"ח בארץ חברות והמרה שפדו כ־2.9 מיליארד שקל.

שיקול הדעת של המשקיעים בקרנות הועיל להם. זאת כאשר הקרנות המחקות הניבו תשואה ממוצעת של 11.9%, קרנות הסל 13.4%, האקטיביות הניבו תשואה ממוצעת של 9.15% והכספיות השיאו תשואה בשיעור 6.05%. התשואה של הקרנות השונות תרמה ליצירת 37 מיליארד שקל בענף.

הקרנות הכספיות מנהלות, נכון להיום, 111 מיליארד שקל — שיא כל הזמנים — ומהוות את הקטגוריה הגדולה ביותר. קרנות אלה, שאינן נושאות סיכון ואמורות להניב את התשואה של ריבית בנק ישראל, היוו כאמור מקלט למשקיעים שביקשו לעזוב את הקרנות המנייתיות והאג"ח הקונצרניות. השאלה שמעסיקה את מנהלי הקרנות היא האם משקיעי הקרנות הכספיות ימשכו את כספם החוצה כאשר הריבית תחל לרדת, או שינתבו את כספם אל קרנות שמשקיעות באג"ח ממשלתיות, קונצרניות או אפילו לקרנות מניות.

על פי הסקירה של רשות ניירות ערך, התשובה לכך עשויה להיות חיובית. זאת מאחר שהלקוחות העצמאיים שפעלו בענף הקרנות היוו 36% מכלל הלקוחות, לעומת 31% שפעלו בענף דרך מערך הייעוץ בבנקים ו־15% שמחזיקים בקרנות לאחר שאלה נרכשו על ידיהם דרך מנהלי תיקי השקעות. את הקרנות הכספיות רכשו 55.6% מהלקוחות באופן עצמאי, כפי הנראה בשל פשטות המוצר ותשומת הלב הציבורית.

על פי בכיר בענף הקרנות, הקרנות הכספיות אף גרמו לכך שחלק מהמשקיעים פתחו חשבונות ניירות ערך בבנקים כדי לרכוש אותן. במילים אחרות, שוק ההון כולל היום משקיעים חדשים שאומנם משקיעים בקרן כספית בלבד, אך אלו לא היו מגיעים לשוק אילולא הקרן הכספית. כאשר הריבית תרד, אותם לקוחות שהעבירו את כספם לקרנות כספיות — יותר מ־100 מיליארד שקל — יצטרכו לשאול את עצמם האם הם פודים את הכסף או יעברו לצרוך קרן אחרת שמשקיעה באג"ח ממשלתיות, קונצרניות ואף אולי במניות.

ענף הקרנות הישראלי מאופיין בריבוי קרנות "מתות". כלומר קרנות שמנהלות שווי נכסים קטן במיוחד. על פי הסקירה של הרשות, קיימות 342 קרנות בעלות שווי נכסים נמוך מ־10 מיליון שקל, 22% הונפקו השנה, 25% בשנה שעברה ו־85% מהן הונפקו במהלך 5 שנים האחרונות. בשנים 2023-2018 הוקמו 115 קרנות נישה ב־29 תתי־ענפים - מתוכן 88 קרנות מחקות פתוחות ו־27 קרנות סל. ענף הקרנות כולל 1,538 קרנות ששוי נכסיהן קטן מ־100 מיליון שקל והן מהוות 67% מכלל הקרנות.

אחת הסיבות למספר הגבוה של קרנות מתות בענף הקרנות הישראלי היא נטייתן של חברות הקרנות לייצר קרנות אופנה שעוקבות אחרי מדדים ספציפיים ונישה. בשונה מסקטורים מסורתיים כמו נדל"ן, פיננסים ותעשייה, המדדים הנישתיים עוסקים בתתי־תחומים המייצגים לרוב אופנות בזמן שתשומת הלב התקשורתית מופנית אליהם. שווי הנכסים הממוצע בקרנות אלו הוא 114 מיליון שקל. לפי סקירת הרשות, הקרנות הנישתיות מאפשרות גיוון של תיק ההשקעות וחשיפה לשווקים צרים, אך בהשוואה לקרנות נאמנות אחרות, דמי הניהול בהן גבוהים יותר, תשואתן תנודתית יותר והן נוטות להתפרק מהר.