נתן חץ. המינוף הגבוה של כלל הפעילות

| צילום: עמית שעל

נתן חץ. המינוף הגבוה של כלל הפעילות

| צילום: עמית שעל

פרשנות

אלוני חץ שוקעת עם משבר הנדל"ן בארה"ב ובריטניה

מניית חברת ההשקעות בנדל"ן ובאנרגיה מתחדשת שמוביל נתן חץ צנחה בכמעט 38% מתחילת השנה, ונסחרת בדיסקאונט חריג של 43% על שווי נכסיה; בעוד החברות־הבנות שנסחרות בישראל נראות איתנות, פעילות הנדל"ן שמעבר לים מושפעת לרעה מריבית הפד והמשבר בבריטניה; האם הפער שבין השווי הנכסי נקי לשווי השוק של אלוני חץ מהווה הזדמנות השקעה, או שהוא נובע מחשש מוצדק של המשקיעים?

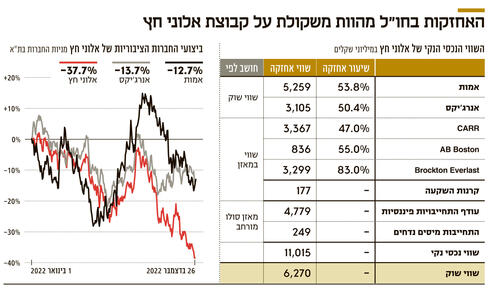

אף שהמינוף של אלוני חץ נמוך מאוד, והחברות־הבנות הציבוריות שלה בישראל נחשבות לחזקות, מניית החברה צנחה מתחילת השנה ב־37.7%, ובעוד שווי השוק של החברה עומד על 11 מיליארד שקל, היא נסחרת בדיסקאונט עצום על שווייה הנכסי הנקי.

כלכליסט בודק האם מגע הקסם של בעל השליטה נתן חץ כבר לא מרשים את המשקיעים, או שהסיבה לצניחת המניה נמצאת מעבר לים, באחזקות הפרטיות של אלוני חץ בארה"ב ובבריטניה, שמהוות משקולת על המניה. מצב זה אמנם מאפיין את רוב חברות הנדל"ן המניב שפועלות בחו"ל, אבל השקיעה של אלוני חץ מהווה דוגמא קיצונית לתופעה.

אלוני חץ פועלת כחברת השקעות בתחומי הנדל"ן המניב והאנרגיה המתחדשת. שתי האחזקות הסחירות העיקריות שלה, שמהוות עוגן לשווייה, הן 55.79% ממניות אמות ו־50.39% ממניות חברת הארגיה הירוקה אנרג'יקס. אך בנוסף החברה מחזיקה בחברות פרטיות שמשקיעות בנדל"ן בארה"ב, ששוויין במאזן הוא 4.1 מיליארד שקל, וחברה פרטית נוספת שמשקיעה בנדל"ן בבריטניה, ששווייה במאזן (לאחר התאמה להשקעה שבוצעה לאחר פרסום דו"ח הרבעון השלישי ולשינוי בשער החליפין) הוא 3.3 מיליארד שקל. מתחילת השנה חלה ירידה מתונה יחסית של 12.7% ושל 13.7% בשווי מניות אמות ואנרג'יקס בהתאמה. מנגד, מניית אלוני חץ איבדה, כאמור, 37.7% מערכה באותה התקופה. וכך, שווי השוק של חברת האחזקות עומד היום על 6.27 מיליארד שקל, דיסקאונט משמעותי לעומת שווייה הנכסי הנקי - 11 מיליארד שקל כאמור.

בדו"ח הרבעון השלישי כותבת אלוני חץ כי "כתוצאה מפנייתו של הפד לבנקים המסחריים בארה"ב, לצמצם את תיק ההלוואות בכדי להגדיל את הלימות ההון, לאור חשש ממיתון כלכלי, הקטינו הבנקים המסחריים את היקף ההלוואות שאותן העניקו לנדל"ן מסחרי המגובה בביטחונות. עובדה זו גרמה, בין היתר, לירידה של כ־40% בעסקאות הנדל"ן המסחרי בהשוואה לשנה קודמת, ולהעלאה של מחיר החוב שאותו מלווים גופים פיננסיים אחרים בעיקר באופן של הגדלת המרווחים מעל לעלות החוב חסר הסיכון, שאף בסיסו התייקר". המשמעות: עלות גיוס החוב עבור פעילות נדל"ן בארה"ב התייקרה הן בגלל עליית הריבית והן בגלל עליית המרווח שהבנקים דורשים מעל לריבית הבנק המרכזי. התייקרות גיוס החוב מצמצמת מהותית את המרווח הפיננסי בין תשואת ה־NOI לבין עלויות המימון של חברות נדל"ן מניב, וגרמה לירידה בשווי הנכסים שלהן בארה"ב.

ההשקעה העיקרית של אלוני חץ בארה"ב היא 47% מחברת הנדל"ן המניב קר (CARR). עיקר הפעילות של קר היא בתחום המשרדים בוושינגטון הבירה, בנוסף יש לחברה משרדים בבוסטון ובאוסטין. ברבעון השלישי שיערכה קר כלפי מטה את שווי נכסיה ב־253 מיליון דולר, בעיקר בגלל העלייה בריבית שהובילה לעלייה במקדם ההיוון שלפיו מתומחרים הנכסים. לקר 17 נכסים מניבים ששוויים במאזן הוא 3.14 מיליארד דולר. בנוסף לחברה פרויקט בייזום בבוסטון ששוויו במאזן 699 מיליון דולר. מנגד לחברה יש חוב פיננסי נטו והתחייבויות נוספות של 1.78 מיליארד דולר; שיעור תפוסת הנכסים ירד מ־93.7% בסוף 2019 ל־85.2% בלבד בסוף ספטמבר; ושיעור ההשכרה של הנכסים פחת מ־96.4% בסוף ל־90.2% באותה התקופה.

אלוני חץ צופה שה־NOI של קר השנה יהיה 152 מיליון דולר, שגוזר כי תשואת ה־NOI בפועל, יחסית לשווי הנכסים המניבים, תהיה 4.8%. במצגת החברה לקר תשואת Stabilized NOI של 5.9% - 189 מיליון דולר - (Stabilized NOI הוא בהנחת תפוסה מלאה ותחת הנחות שונות לגבי עדכוני מחיר לפי חוזים קיימים). עלות המימון הממוצעת על החוב עלתה מ־3.5% בסוף 2019 ל־4.1% בסוף ספטמבר השנה. כלומר, המרווח בין התשואה הנוכחית של הנכסים ובין עלות המימון של קר הוא 0.7% בלבד. מכיוון ש־27% מהחוב של קר הוא בריבית משתנה, העלות הממוצעת של החוב עלתה עוד במהלך הרבעון הרביעי השנה, זאת בעקבות העלאות ריבית של 1.25% בריבית בארה"ב שחלה ברבעון זה. בנוסף, בתנאי השוק הנוכחיים גלגול חוב צפוי להיות בריבית גבוהה מהריבית הממוצעת שמשלמת החברה. לכן יתכן שבשנת 2023 הפער בין תשואת NOI בפועל של החברה ובין עלות החוב הממוצעת יתאפס. אלו חדשות רעות מאוד עבור חברת נדל"ן מניב שהרווח שלה מתבסס על אותו מרווח פיננסי. המינוף של קר הוא 46.2%. מינוף זה סביר עבור פעילות החברה, והוא מאפשר גלגול של החוב הקיים.

כאמור, מערך הנכסים המניבים של קר נגזרת תשואת NOI בפועל של 4.8% ותשואת Stabilized NOI של 5.9%. בתנאי השוק הנוכחיים של צפי לריבית קצרת טווח בארה"ב שתגיע לשיא של 4.9% בחודש מאי 2023, וכאשר התשואה על האג"ח ל־10 שנים בארה"ב היא 3.75%, להערכתנו התמחור של הנכסים של קר גבוה מדי גם לאור שיעור התפוסה הנמוך שלהם. המשמעות היא שלהערכתנו השווי הכלכלי של האחזקה בקר נמוך משווייה במאזני אלוני חץ. קר מחזיקה ב־75% מהזכויות בפרויקט משרדים גדול בהקמה בבוסטון שהושקעו בו 708 מיליון דולר עד לסוף ספטמבר, ועלות השלמתו הצפויה, ברבעון השני של 2023, היא 289 מיליון דולר. כבר כעת כל שטח המשרדים הושכר. החברה מעריכה שלפרויקט צפוי NOI מייצג של 64 מיליון שקל, שמהווה תשואה של 6.4% על ההשקעה בו. בנוסף לחברה יש קרקע בעיר אוסטין שעליה היא בוחנת הקמת מגדל משרדים, שמועד תחילת בנייתו נדחה בגלל המצב בשווקים.

אלוני חץ מחזיקה גם (55%) ב־AH Boston שמשקיעה בנדל"ן מניב בבוסטון. בבעלות החברה שני נכסים מניבים שרשומים במאזן החברה בשווי של 622 מיליון דולר. בנכסים אלו שיעור תפוסה של 88% ושיעור השכרה של 91%. בינואר־ספטמבר השנה הנכסים יצרו NOI של 18 מיליון דולר שמשקף תשואת NOI נמוכה מאוד של כ־4%. בנוסף, ל־AH מגדל משרדים שמרביתו הושכר בעבר ל־WeWork, ולאחר עזיבת שוכר העוגן החליטה החברה לפעול להסבת הבניין לבניין מעבדות. שיעור המינוף של AHהוא 44%, ובעקבות תשואת NOI הנמוכה אנחנו מעריכים שהשווי הכלכלי שלה נמוך מערכה במאזני אלוני חץ.

(Brockton Everlast), שהיא מחזיקה ב־83.2% מהזכויות בה. שווי האחזקה של אלוני חץ ב־BE, שמשקיעה בעיקר במשרדים ומעבדות מחקר בלונדון, אוקספורד וקיימברידג', לאחר הוספת ההשקעה שבוצעה במהלך הרבעון הרביעי והתאמות שער החליפין של הליש"ט הוא כ־3.3 מיליארד שקל. שווי הנדל"ן המניב של BE בתום הרבעון השלישי היה 850 מיליון ליש"ט, ובנוסף, בבעלות החברה זכויות בנייה שטרם נוצלו בשווי 93 ליש"ט וקרקעות לפיתוח בשווי 233 מיליון ליש"ט. שיעור התפוסה של הנכסים הוא 97.5%, וה־NOI שהיה בינואר־ספטמבר 25 מיליון ליש"ט, צפוי לצמוח ב־1.7 מיליון ליש"ט בזכות סיום הליך בוררות לעדכון דמי שכירות. תשואת ה־NOI בפועל של הנכסים היא 3.9% ותשואת ה־NOI שלהם לאחר התאמת דמי השכירות תהיה 4.2%. שיעור המינוף של BE הוא 34% והריבית הממוצעת על החוב היא 3.3%. החברה ביצעה עסקאות הגנה שמבטלות את החשיפה של החוב לריבית בבריטניה ל־3 השנים הקרובות. באוקטובר השלימה BE את רכישתם של שלושה מבנים חדשים בכניסה לפארק המדע קיימברידג' ב־180 מיליון ליש"ט. ה־NOI הצפוי מנכסים אלה, שמושכרים לטווח ארוך, הוא 9 מיליון ליש"ט שמשקף תשואת NOI של 5%. ההרעה במצב הכלכלי בבריטניה ועליית הריבית אפשרה ל־BE לרכוש את הנכס במחיר נמוך ממה שהיה ניתן בעבר, מחיר שמשקף תשואת NOI גבוהה יותר. אך החשש של המשקיעים הוא שהשווי הכלכלי של הנכסים המניבים הוותיקים שלה נמוך משוויים במאזן בגלל תשואת ה־NOI הנמוכה שלהם. לאור המצב בשווקים דחתה BE את מועד הקמת פרויקט The Dovetail Building, בהשקעה צפויה של 700-650 מיליון ליש"ט, והחברה מעריכה שה־NOI שיווצר ממנו יהיה 45-40 מיליון ליש"ט בשנה.

העוגן העיקרי של אלוני חץ הוא השליטה בחברת אמות שנסחרת במדד ת"א־35 ולכן שווי השוק שלה משקף את הערכות המשקיעים לגבי שווי פעילותה. לאמות נכסים מניבים בשווי של 16.2 מיליארד שקל, ושיעור התפוסה שלהם הוא 94.8%. נתון התפוסה מושפע לרעה מקמפוס המשרדים בחולון שבנייתו הושלמה השנה ונמצא כעת בתהליך אכלוס, ובנטרול קמפוס חולון שיעור התפוסה הוא 98%. ה־NOI מנכסים אלה ברבעון השלישי היה 240 מיליון שקל - נתון שמשקף תשואת NOI של 5.93% על שוויים - אך בנטרול שטחים פנויים והתאמות קלות נוספות שיעור תשואת NOI של אמות הוא 6.28%. לפי השווי במאזן, 49% מהנכסים של אמות הם משרדים להשכרה; 28% הם מרכזים לוגיסטיים; 17% נדל"ן מסחרי; ו־5% סופרמרקטים. העלות הממוצעת של החוב של אמות היא 1.56% צמוד מדד. בשבוע שעבר גייסה החברה אג"ח במיליארד שקל, שמרביתו התבצעה באמצעות הרחבה של אג"ח ח', לפי מחיר שמשקף תשואה צמודת מדד של 2.55%. לכן, כבר ברבעון הבא, העלות הממוצעת של החוב תעלה והיא צפויה להמשיך ולעלות בגלגולי החוב הבאים. לאמות חוב פיננסי נטו של 7.82 מיליארד שקל והמינוף של החברה הוא 43%. פרויקט הייזום העיקרי (50%) של אמות הוא מגדל ToHa2 בתל אביב, בשותפות שווה עם גב־ים. השווי הנוכחי (100%) של הפרויקט בספרים הוא 497 מיליון שקל ועלות ההקמה הצפויה, ב־2026, היא 1.55-1.45 מיליארד שקל וה־NOI הצפוי לפרויקט יהיה 150-130 מיליון שקל. פרויקטים מהותיים נוספים של אמות הם 50% בייזום מגדל משרדים בבני ברק, 50% בייזום מתחם משרדים בירושליים ו־60% בפיתוח מרלוג לוגיסטי בבית שמש.

ההון העצמי של אמות הוא 8.42 מיליארד שקל והיא נסחרת בשוי של 9.78 מיליארד שקל שמגלם מכפיל הון של 1.16. תשואת NOI גבוהה יחסית של החברה והפרמיה הצפויה על הייזום תומכים במחיר המניה. מנגד, העלייה בתשואות האג"ח הממשלתיות ובתשואות האג"ח של החברה, וחשש מהאטה בתחום המשרדים בעקבות חולשת מגזר ההייטק, צפויות לצמצם את המרווח שבין תשואת ה־NOI של החברה והעלות הממוצעת על החוב, ובכך לפגוע ברווחיות השוטפת של אמות.

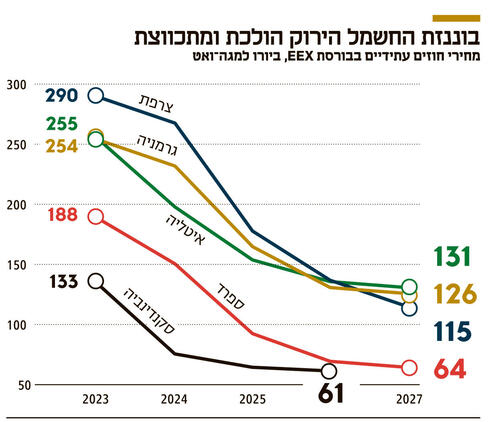

האחזקה הסחירה השנייה של אלוני חץ היא חברת האנרגיה המתחדשת אנרג'יקס שגם היא נסחרת במדד ת"א־35 לפי שווי שוק של 6.16 מיליארד שקל. אנרג'יקס מתמחה בייזום, הקמה והפעלה של מערכות ייצור חשמל באמצעות פאנלים סולאריים בישראל ובארה"ב ושל טורבינות רוח לייצור חשמל בפולין ובארה"ב. בישראל יש לאנרג'יקס הספק מותקן של ייצור חשמל באמצעות פאנלים סולריים של 330 MWp (מגה־ואט שיא), מתוכם 263 MWp משוייכים לחברה והיתר לשותף פיננסי. בפולין יש לחברה 301 מגה־ואט (MW) מותקן של טורבינות רוח ובארה"ב של 224 MWp, שמתוכם 179 MWp משויכים לחברה והיתר לשותף מס. אנרג'יקס, שנהנית מהעלייה החדה במחירי החשמל באירופה, מעריכה שהרווח הגולמי מהפרויקטים המניבים יהיה 485-455 מיליון שקל, מרביתו מהפעילות בפולין שנהנתה השנה ממחיר גבוה הן של חשמל והן של תעודות ירוקות.

אנרג'יקס העריכה עם פרסום דו"חות הרבעון השלישי שהרווח הגולמי מהמערכות הפעילות הצפוי ב־2023 יהיה 660-638 מיליון שקל - 73% מהרווח צפוי לנבוע מטורבינות הרוח בפולין. התחזית ל־2023 התבססה על הנחה של מגבלת מחיר של 295 זלוטי למגה־ואט שעה (MWh) מטורבינות הרוח בפולין. ההערכה הראשונית של אנרג'יקס, לאחר פרסום מגבלת המחיר, היתה שהפגיעה הצפויה בהכנסות תעמוד על 200 מיליון שקל. בדו"חות הרבעון השלישי העריכה החברה שאם תצליח לתקן את הסכמי מכירת החשמל היא תצליח לצמצם את הפגיעה ל־70-30 מיליון שקל בלבד. לאחר פרסום הדו"ח נודע שמגבלת המחיר נקבעה על 345 זלוטי ל־MWh, נתון שצפוי לשפר את הרווח הגולמי הצפוי לחברה בשנה הבאה.

לאנרג'יקס, שלה עודף התחייבויות פיננסיות של 1.7 מיליארד שקל, פרויקטים בהקמה ולקראת הקמה בהספק כולל של 622 MW וכמעט כל הייזום משויך לה. בישראל יוזמת החברה את פרויקט טורבינות הרוח אר"ן בצפון, שלו הספק צפוי של 104 MW. בנוסף, לחברה פרויקטים פוטו־וולטאיים לקראת הקמה בישראל בהספק של 90 MWp; פרויקטים פוטו־וולטאים בארה"ב בהספק של 416 MWp; ופרויקט פוטו־וולטאי בפולין בהספק של 12 MWp. להערכת החברה הרווח הגולמי השנתי שינבע לה מפרויקטים אלו הוא 215 מיליון שקל, ועלות ההקמה שלהם, כולל העלות שכבר הושקעה, תהיה 3.06 מיליארד שקל. כלומר, תשואת הרווח הגולמי הצפויה לייזום זה היא 7% בלבד. לאנרג'יקס פרויקטים בייזום מתקדם של 700-680 MW ופרויקטים בייזום של 6,460 MW, מרביתם בארה"ב, וקשה להעריך איזה חלק מהם יבשיל לביצוע.

גם בארה"ב חלה עלייה במחירי החשמל, אך זו מתונה מאשר באירופה, ועלייה זו מקלה על החברה בחתימת הסכמים למכירת חשמל במחיר מובטח בפרויקטים בפיתוח. גם הטבת המס שחוקקה לאחרונה בארה"ב בתחום האנרגיות המתחדשות תומכת בייזום החברה, אך מנגד, לעלייה החדה בריבית הפד השפעה שלילית על הייזום. למרבית הפרויקטים בייזום יש רכיב מימון גדול, ובעקבות הזינוק בריביות עלות המימון תעלה בצורה מהותית ותפגע ברווחיות הייזום. גורם שלילי נוסף הוא הצפי לירידה הדרגתית במחירי החשמל באירופה, כשעל פי החוזים שנסחרים בבורסת EEX צפויה ירידה חדה במחירי החשמל בשנים 2026-2024 יחסית למחירי השיא הנוכחיים והמחירים הגבוהים מאוד שצפויים ב־2023. השלמת הייזום של אנרג'יקס צפויה להגדיל את הספק ייצור החשמל ואת הכנסות החברה ומנגד הירידה הצפויה של מחיר החשמל בפולין בשנים הבאות צפויה לצמצם השפעה זו. עיקר הייזום של אנרג'יקס מתבצע בארה"ב והרווחיות העתידית שלה תלויה מאוד במחירי החשמל בעתיד שם, ובתנאי המימון של הפרויקטים.

אלוני חץ היא חברת השקעות שהשווי שלה נגזר מהשווי הנכסי הנקי של נכסיה. לחברה אחזקה בנכסים סחירים - אמות ואנרג'יקס - בשווי כולל של 8.36 מיליארד שקל ובנכסים לא סחירים שרשומים במאזן בשווי של 7.68 מיליארד שקל. מנגד, יש לה עודף התחייבויות פיננסיות של 4.78 מיליארד שקל והתחייבות מיסים נדחים (שתשולם רק בעת מימוש נכסים) של 0.25 מיליארד שקל. השווי הנכסי הנקי של אלוני חץ הוא 11 מיליארד שקל - גבוה ב־4.77 מיליארד שקל משווי השוק שלה שעומד על 6.27 מיליארד שקל. כלומר, המניה נסחרת בשווי נמוך ב־43% מהשווי הנכסי הנקי של החברה. מדובר בדיסקאונט חריג אבל להערכתנו הוא נובע מהשווי הכלכלי של החברות הפרטיות שבשליטת אלוני חץ, שנמוך משוויין במאזני החברה.

תשואת ה־NOI של הנכסים בארה"ב נמוכה יחסית לתנאי השוק המאתגרים שם, ומרבית הנכסים בבריטניה נרכשו לפני העמקת המשבר הכלכלי, וסביר להניח שאם היו נרכשים היום המחיר שהחברה היתה משלמת עליהם היה נמוך בהרבה. לכן הדיסקאונט בפועל של חברת האחזקה נמוך בהרבה. למעשה, אם נניח שהשווי של חברות הנדל"ן בארה"ב ובבריטניה הוא מחצית מהשווי שלהן במאזני החברה, נקבל שווי נכסי נקי של 7.26 מיליארד שקל לאלוני חץ, שישקף לחברה דיסקאונט של 14% שהוא מקובל לחברת אחזקה. מתרגיל אנליטי זה ניתן להסיק שזה השווי ששוק ההון מקנה כעת לחברות אלו. המינוף של אלוני חץ עצמה הוא 28.5% בלבד, ולכן היא מצליחה לגלגל את החובות שלה בריביות סבירות. אלוני חץ מבצעת כעת הרחבה של סדרת אג"ח י"ב בהיקף של 415-369 מיליון שקל ובריבית שקלית לא צמודה של 5%. אבל המינוף של כלל הפעילות גבוה בהרבה מכיוון שלכל אחת מ־5 החברות־הבנות של אלוני חץ יש מינוף. המשבר בנדל"ן בארה"ב ובבריטניה הוביל לירידה חדה ב־2022 במחיר מניית אלוני חץ, וההתאוששות של המניה תלויה בנדל"ן המניב בישראל, ארה"ב ובריטניה, ובתוצאות של חברת אנרג'יקס.

הכותב הוא כלכלן בחברת הייטק