צילום: shutterstock

צילום: shutterstock

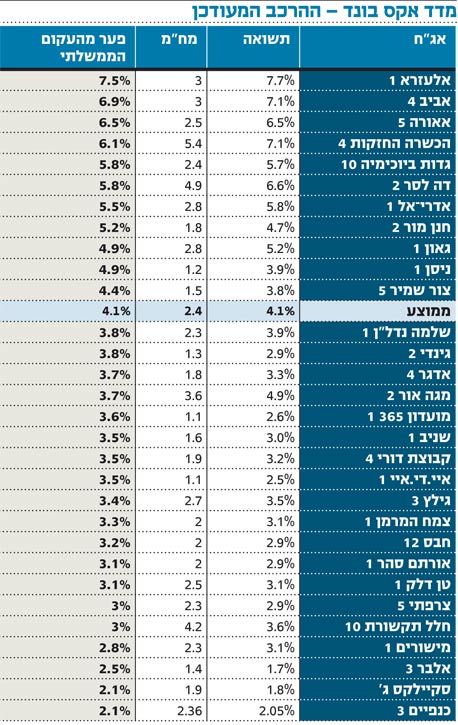

העדכון הרבעוני של האקס בונד: ישאל וגולד בחוץ - הכשרה ביטוח וסקיילקס בפנים

מדד אקס בונד של "כלכליסט" ומנורה מבטחים, שעלה ב־15% מתחילת השנה, מצרף גם את דה לסר ואאורה במקומן של מדיפאואר ומנדלסון

מדד אקס בונד של "כלכליסט" ומנורה מבטחים, שהושק לפני כעשרה חודשים, מציג תשואה של 14.8% מתחילת 2010. מדד אקס בונד מורכב מ־30 איגרות חוב קונצרניות שנבחרו בקפידה, תוך שמירה על פיזור גבוה שמקטין את סטיית התקן. כמדי רבעון, עודכן ב־30 בספטמבר הרכב המדד.

האפיק הקונצרני הצמוד מרכז עניין רב אצל המשקיעים, אולם אנליסטים מצביעים על שתי בעיות כרוניות במדדי תל בונד הצמודים: המח"מ הארוך (כחמש שנים) והתמחור המלא. על רקע זה, נראה שעדיף להתמקד בהשקעה סלקטיבית (Bond Picking) באג"ח קונצרניות הנסחרות מחוץ למדדי תל בונד ומאופיינות במח"מ קצר יחסית ובתשואות גבוהות לפדיון.

מלאכת בחירת איגרות החוב דורשת מומחיות והיכרות מעמיקה של המנפיקות. מדד אקס בונד מציע מעקב וביקורת אחר תיק קונצרני איכותי, שאינו נמנה עם מדדי תל בונד, ומתעדכן מדי רבעון על פי אמות מידה של סחירות מינימלית, היקף סדרת האג"ח וחשיפה מרבית לתחום פעילות בודד. בנוסף, אנו מקפידים על תנאי סף של מח"מ בין 1–5 שנים ותשואה לפדיון גבוהה מזו הגלומה במדד תל בונד־60.

האג"ח במדד אקס בונד צפויות להמשיך ליהנות מהשילוב של הרחבה מוניטרית, הבאה לידי ביטוי בריבית ריאלית שלילית, והמשך השיפור בנגישות החברות לאשראי זמין וזול. המח"מ הקצר יחסית של האג"ח מעניק כמה יתרונות, ובהם:

- אפשרות למעקב הדוק אחר כושר ההחזר של החברות.

- רגישות נמוכה יחסית להמשך העלאות ריבית עתידיות.

- מזעור סיכונים במקרה של הרעה במצב הכלכלי.

מדד אקס בונד מציע אג"ח בתשואה גבוהה, אך לא High Yield. האג"ח בעלות התשואה הגבוהה ביותר במדד מציעות ביטחונות ו/או התניות פיננסיות קשיחות - ולכל הפחות נתונים פיננסיים ותזרימיים מרשימים. בחירת האג"ח המדויקת, בשילוב התנאים המאקרו־כלכליים, מאפשרת לשפר את התשואה השוטפת בתיק.

ארבעה חילופים התבצעו בהרכב המדד:

יוצאת – מדיפאואר אג"ח א'. נכנסת – דה לסר גרופ אג"ח ב'

חברת מדיפאואר פועלת בעיקר בתחום הנדל"ן המניב בקנדה. החברה פרסמה לאחרונה כמה דו"חות כספיים חלשים, ולהערכתנו התשואה המשתקפת מאג"ח זו אינה משקפת נאמנה את הסיכון העסקי והפיננסי בעסקיה.

צעד זה, של הוצאת אג"ח לאור עלייה ברמות הסיכון של החברה ביחס לתשואה המתקבלת, הנו אירוע יוצא מן הכלל באופן עקרוני, אך במסגרת המתודולוגיה שמאפשרת שיקול דעת מקצועי נשמרת לנו הזכות להוציא ניירות ערך, שלהערכתנו פרופיל הסיכון שלהם אינו מתאים למדד.

את מדיפאואר תחליף סדרת האג"ח של דה לסר, שעוסקת בתחום הנדל"ן המניב בניו יורק, ופועלת בתנאי מינוף נמוכים ביחס לענף ובנזילות גבוהה. להערכתנו, הסיכון באג"ח החברה נמוך, ודירוגן, A2 על ידי מידרוג, משקף.

האג"ח מסדרה ב' מספקת תשואה גבוהה יחסית של כ־6.65% צמודת מדד, שמפצה הן על הסיכון העסקי והן על סיכון המח"מ, שאינו קצר. האג"ח החדשה של דה לסר תקבל משקל דומה לקודמתה - של 4% מהמדד.

יוצאת – ישאל אג"ח ה'. נכנסת – הכשרה החזקות ביטוח אג"ח ד'

האג"ח של ישאל יצאה לאור העלייה ברמות הסיכון של החברה. אנו מזהים כמה בעיות שמתפתחות בחברות־הבנות העיקריות, המהוות כמקור המימוני והתזרימי העיקרי של ישאל.

האג"ח הנכנסת היא של הכשרה החזקות ביטוח, חברת אחזקות שאחזקתה היחידה הנה השליטה בהכשרה חברה לביטוח. מצבה של חברת הביטוח איתן, והיא מחלקת דיבידנדים באופן אגרסיבי בשנה האחרונה. חלוקה זאת, בתוספת החוב הארוך שהנפיקה החברה, מחזקים מאוד את מצבה המימוני ומסירים את העננה מעל יכולתה של החברה לשרוד בתנאי השוק המשתנים.

להערכתנו, מצבה של החברה בהחלט איתן, ואינדיקציה נוספת לכך נוכל לקבל מדירוג ה־Baa1 הגבוה והיציב. ביחס לסיכונים המשתקפים ממצבה של החברה, מתקבלת תשואה בהחלט מעניינת - 7.1%. משקל האג"ח של הכשרה החזקות יהיה מעט נמוך מזה של ישאל, ויעמוד על 3.5%.

יוצאת – גולד אג"ח ב'. נכנסת – סקיילקס אג"ח ג'

חברת גולד עוסקת בפעילות שעיקרה הפעלת מסוף מטען ושילוח ופעילותה יציבה מאוד, כמו גם הסיכון הפיננסי שנובע ממאזניה. האג"ח של החברה תצא ממדד אקס בונד לאור אי־עמידתה בתנאי היקף הסדרה המינימלי הנדרש, לאחר פדיון חלקי שחל בסדרה זו ברבעון החולף.

במקומה מצטרפת למדד חברת סקיילקס, שאחזקתה המשמעותית הנה השליטה בחברת התקשורת פרטנר. אג"ח ג' של סקיילקס היא אג"ח קצרה יחסית, המספקת מרווח נאה אל מול השוק הממשלתי המקביל. סדרה זאת מובטחת במניות פרטנר, ויתרונה הגדול הוא בעובדה שסך המניות המשמשות כביטחון אינו פוחת עם פדיון הסדרה, אלא נשאר קבוע ובכך מגדיל את יחס הכיסוי ויכולת החזר החוב.

לאור יתרונות אלו, אנו מעריכים שהשקעה באג"ח מסדרה ג' מבטאת סיכוי טוב אל מול סיכון מוגבל. משקל הסדרה במדד יישאר דומה לסדרה היוצאת, ויעמוד על 2.5%.

יוצאת – מנדלסון אג"ח א'. נכנסת – אאורה אג"ח ה'

מנדלסון היא חברה איכותית אך האג"ח תצא מהמדד לאור אי־עמידתה בתנאי הסחירות המינימלית.

במקומה נכנסת אג"ח של אאורה מסדרה ה' החדשה, המגובה בביטחונות. אאורה עוסקת במגוון פעילויות נדל"ן. בישראל היא פועלת בייזום פרויקטים למגורים, בהצלחה רבה. בנוסף, לחברה פעילות מניבה, חדשה באופן יחסי, של השכרת דירות לטווח קצר במנהטן, ופעילות ותיקה, אך שהיקפה אינו גדול, של ייזום וקניונים מניבים ברומניה.

בשנה האחרונה ביצעה החברה כמה מהלכים, ובראשם צמצום דרמטי של מצבת החובות, הקטנת המינוף וחיזוק ההון העצמי. לאחר בחינה של הביטחונות המשועבדים לסדרה ה', ובהם פרויקטים מוצלחים בתל אביב ובבת ים, להערכתנו זו השקעה בסיכון שאינו גבוה, כאשר התשואה מפצה על הסיכון שבפעילות החברה. משקל הסדרה של אאורה יהיה גבוה מזה של החברה היוצאת, מנדלסון, ויעמוד על 3.5%.

לאחר העדכון הרבעוני, התשואה לפדיון של רכיבי המדד עלתה בכ־0.2% ועומדת על 4.1% צמוד מדד, במרווח של כ־4.1% מהעקום הממשלתי. מח"מ המדד עלה בכ־0.2 ועומד על 2.4.

הכותב הוא ראש צוות מחקר במנורה מבטחים קרנות נאמנות

לא התפרסמו תגובות לכתיבת תגובה