צילום: אוראל כהן

צילום: אוראל כהן

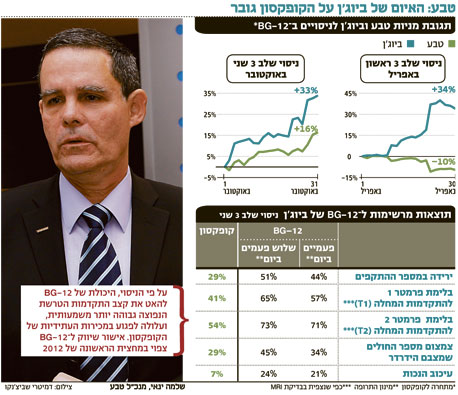

רווחי הפרופורמה של מלאנוקס רחוקים מלשקף את התמונה האמיתית

החלטת החברה שלא להכיר באופציות כהוצאה קבועה מכפילה את רווחי הפרופורמה. וגם: מדוע ייקח לטבע שנים לשחזר את רווחי השיא

1. מלאנוקס

מלאנוקס, החברה הגדולה הראשונה שפתחה את עונת הדו"חות של הרבעון השלישי, הציגה עלייה מרשימה ברווחיה יחסית לשני הרבעונים הקודמים, ומנייתה שעלתה כבר ב־27% מתחילת השנה העלתה את שווי השוק לרמה שצפויה להבטיח לה כניסה למדד ת"א־25 בחודש דצמבר.

עם זאת, כרגיל ובדומה לכל הרבעונים הקודמים, הפער בין הרווח החשבונאי הנקי שהוצג בדו"חות מלאנוקס לרווחי הפרופורמה - עצום. הפרש זה, ברבעון השלישי, נבע מהפחתות חשבונאיות בעקבות רכישת חברת וולטייר ומתשלומים מבוססי מניות. אלא שבעוד שההוצאות שנבעו למלאנוקס מרכישת וולטייר הן אכן חד־פעמיות באופיין, ונטרולן בדו"חות הפרופורמה מוצדק, התשלומים מבוססי המניות שכוללים תוכניות אופציות ושיטות תגמול אחרות - מהווים חלק מהותי וקבוע בהוצאות השכר של החברה.

מלאנוקס מתמחה בפיתוח וייצור מוצרי תקשורת מבוססי מוליכים למחצה, המותקנים במרכזי התקשורת של ארגונים גדולים במטרה לייעל את יכולות האחסון והעברת הנתונים. רכישת חברת וולטייר שהושלמה השנה הוסיפה למלאנוקס רכיב גדול של תוכנה, המאפשרת התאמה מלאה יותר של המוצר לצרכנים הסופיים.

מלאנוקס צופה המשך צמיחה, הן בשורת ההכנסות והן ברווח, לאחר שבחודשים האחרונים החלה בשיווק דור חדש של מוצרים.

הכנסות מלאנוקס תלויות במספר קטן של לקוחות - בעיקר יבמ ו־HP - וירידה במכירות לאחת מהן, בעקבות שינויים טכנולוגיים או שינויים במודל העסקי, עלולה לפגוע בה מאוד. מנגד, מצפה החברה להרחבת היישומים שהיא מוכרת בתחומי מחשוב הענן וה־WEB2, וגידול במכירות בעקבות הסינרגיה עם וולטייר. כפי שקורה לחברות טכנולוגיה בהיקף דומה, משקיעי מלאנוקס ימשיכו להניע את מחיר המניה בחדות, על פי השינויים בצפי וביחס בין ההסתברות להמשך הצמיחה והחשש מתרחישים שליליים.

תגמול מבוסס מניות

הנהלת מלאנוקס יצרה, כחלק מתוכנית תמרוץ, תוכנית אופציות ותגמול נוסף מבוסס מניות, המאפשרת לעובדים לרכוש מניות בהנחה משמעותית. לתוכנית שכזו יתרונות רבים: בדרך כלל שיעור המס שמשלם העובד על תוכנית האופציות נמוך מהמס השולי (ובכך נוצר לו חיסכון); תגמול כזה יוצר זהות אינטרסים בין העובד לחברה, משום שערך האופציות גדל עם שווי המניה, ובנוסף, התשלום מבוסס המניות לא פוגע בקופת המזומנים של החברה.

בניגוד לחברות שבהן האופציות ניתנות רק לחברי הנהלה בכירה, מחלקת מלאנוקס אופציות לקבוצה רחבה של עובדים, מרביתן לעובדי המחקר והפיתוח. התשלומים מבוססי המניות של מלאנוקס מחולקים לשלושה:

1. תוכנית הכוללת אופציות לרכישת מניות, כאשר האופציות ניתנות למימוש לאחר הבשלה הדרגתית של מספר שנים. שווי אופציות אלו יירשם בדו"חות כהוצאת שכר המחולקת על פני מספר שנים (בהתאם להבשלתן).

2. תוכנית של מניות מוגבלות, הזהה במהותה לתוכנית האופציות, כאשר המניות ניתנות למימוש בתאריכי הבשלה דומים, אך ללא כל תוספת מימוש.

3. תוכנית רכישת מניות המאפשרת לעובדים, פעמיים בשנה, לבצע רכישה של מניות בהיקף מוגבל, כאשר מחיר הרכישה יהיה הנמוך מבין 85% ממחיר השוק של המניה ו־85% ממחיר המניה בעת תחילת התוכנית לעובד. תוכנית זו דומה לתוכנית אופציות, אך יתרונה הוא בכך שאין צורך לעדכן את מחיר המימוש של האופציה בעקבות ירידה חדה של המניה.

ברבעון השלישי של 2011 הסתכמו התשלומים מבוססי המניות של מלאנוקס בכ־5.6 מיליון דולר - כ־10% מסך ההוצאות של החברה. רווח הפרופורמה שעליו דיווחה מלאנוקס נטרל את השפעת התשלומים האלה והסתכם בכ־13 מיליון דולר. אם מלאנוקס היתה מכירה בתשלומים מבוססי המניות כהוצאה, רווח הפרופורמה שלה ברבעון זה היה עומד על 7.4 מיליון דולר בלבד.

הצגת רווחי הפרופורמה, בלי לנטרל את ההוצאה על תוכניות תגמול מבוססות מניות, תיתן תמונה טובה יותר על רווחיות החברה. מלאנוקס הגיעה לשיא רווחיותה ב־2007 ו־2008, אז הרוויחה כ־24 מיליון דולר בשנה (על פי רווח פרופורמה המכיר בתשלום מבוסס מניות). המשבר של 2009 פגע ברווחיה, אך כבר ב־2010 הציגה החברה התאוששות והשנה היא צפויה לחזור לרווחיות דומה שאפיינה אותה בשנות השיא.

משמעויות למשקיעים

תגמול מבוסס מניות מביא לעלייה במספר המניות הרשומות של החברה בכל שנה, ובדילול בפועל של יתר המשקיעים. תוכנית אופציות שמיועדת לקבוצה רחבה של עובדים נכונה ומועילה לחברות מובילות כמו מלאנוקס, הזקוקות לתמרץ ולשמר את העובדים המקצועיים שלהן. אולם, מבחינת המשקיעים מדובר בהוצאה לכל דבר, ובבחינת כדאיות ההשקעה במניה הם חייבים להביא בחשבון את ההשפעה של תשלומים אלו על הרווחיות.

בסוף הרבעון השני דיווחה מלאנוקס כי היא צפויה להכיר בהוצאות של כ־45 מיליון דולר (בחלוקה למספר שנים), הנובעות מהאופציות שכבר חילקה, כאשר ממוצע הזמן של ההכרה באופציות יעמוד על כ־3 שנים (נתוני הרבעון השלישי יפורסמו רק לאחר פרסום הדו"ח המלא של הרבעון שעוד לא פורסם). חלוקת אופציות נוספות תגדיל סכום זה, ולכן זרם ההוצאות של מלאנוקס בגין תשלומים מבוססי מניות צפוי להיות דומה לזה של השנה הנוכחית.

מחברה מובילה כמו מלאנוקס מצופה לשפר את השקיפות של דו"חות הפרופורמה, באמצעות הכרה באותם תשלומים מבוססי מניות.

בדצמבר צפויה מלאנוקס להצטרף לנייס ולאלביט מערכות, כחברת טכנולוגיה נוספת במדד המוביל, ת"א־25. גם נייס לא מכירה באופציות כהוצאה בדו"חות הפרופורמה שלה. האנליסטים המסקרים את נייס ואת מלאנוקס בוחרים להתעלם מההוצאות המהותיות האלה, ומתייחסים לדו"חות הפרופורמה של החברות באופן לא ביקורתי. כך הם מעודדים את המשכו של נוהל הדיווח המטעה ומנפקים המלצות אוהדות מדי למניות.

2. טבע

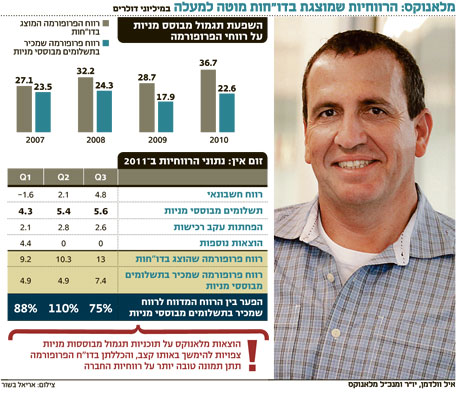

בשבוע שעבר דיווחה חברת ביוג'ן על תוצאות ניסוי שלב 3 שני שלה בתרופה BG-12 לטרשת נפוצה, המתחרה בתרופת הקופקסון של טבע. בניסוי זה השוותה ביוג'ן את ההשפעה של נטילת התרופה על התקדמות המחלה בהשוואה לקבוצת ביקורת ולקבוצת חולים שטופלה בקופקסון.

תוצאות הניסוי של ביוג'ן היו מצוינות ופתחו את הדרך לאישור התרופה לשיווק במהלך שנת 2012. חדשות טובות לביוג'ן הן חדשות רעות לטבע, משום שחלק מנתח השוק המהותי שתרופת BG-12 צפויה להשיג יגיע על חשבון הקופקסון – שהיא כעת התרופה המובילה בהיקף המכירות לטרשת נפוצה.

לפני חצי שנה, ב־21 באפריל, דיווחה ביוג'ן על תוצאות ניסוי שלב 3 הראשון ב־BG-12. גם תוצאות הניסוי אז הצביעו על יעילות גבוהה בכל הפרמטרים שנבדקו מזו שהציגה הקופקסון במחקרים קודמים של טבע. תוצאות אלו היוו אינדיקציה ראשונה לכך שביוג'ן בדרך לקבלת אישור לתרופה אוראלית (הניתנת דרך הפה) מובילה שתתחרה בקופקסון.

שוק ההון הפנים כבר באפריל שלתרופה של ביוג'ן שבפיתוח יתרונות בדרך הנטילה וברמת היעילות, עם תופעות לוואי נמוכות יחסית, על התרופה של טבע. בעקבות תוצאות אותו ניסוי, זינקה מניית ביוג'ן ב־21 באפריל ב־15% מ־86.57 דולר למניה ל־99.7 דולר. מניית טבע קרסה באותו יום ב־8.5% ל־45 דולר.

תוצאות הניסוי המתקדם יותר, באוקטובר, גררו תגובה מתונה יותר בשוק: מניית טבע פתחה את המסחר ב־26 באפריל (לאחר פרסום התוצאות) בירידות, אך סיימה אותו בעלייה של 3% ל־40.3 דולר למניה. מניית ביוג'ן עלתה ב־9.4% ל־116.9 דולר.

צפי לשני רבעוני שיא

ההתאוששות של מניית טבע נבעה ממספר גורמים: המלצה שניפקו מספר אנליסטים לרכישת המניה, בטענה שמחירה מגלם כבר ירידה חדה צפויה במכירות הקופקסון, וכי תגובת השוק היתה חדה מדי. בנוסף, נראה שחששם של המשקיעים מתגובת יתר של משקיעים אחרים לדיווח החיובי של ביוג'ן לחץ מטה את מניית טבע בצורה חזקה, אולם כשיצא הדיווח עצמו עם תוצאות הניסוי, התגובה הייתה מתונה יותר, והיו אף שניצלו את ההזדמנות לכניסה להשקעה בטבע.

מבחינת בעלי המניות בטבע, משמעות התוצאות של ביוג'ן הן שהחל מהמחצית השנייה של 2012 צפויה תחרות עזה בתחום התרופות לטרשת נפוצה. סביר להניח שבשלב הראשון הרופאים לא ימהרו, אמנם, לשנות את הטיפול הקיים שניתן לחולים ותיקים המגיבים היטב, אולם התרופה החדשה של ביוג'ן צפויה לתפוס נתח שוק מהותי אצל חולים חדשים וכאלו שלא הגיבו היטב לקופקסון.

במחצית הראשונה של 2011 הציגה טבע חולשה בתחום המוצרים הגנריים בארה"ב, וכתוצאה מכך נתח הרווח שנבע לה מהקופקסון הגיע ל־60%-55% מהרווח המתואם - גבוה בהרבה מחלקו ברווחיה של טבע ברבעונים הקודמים.

טבע מפרסמת רק את מכירות הקופקסון, אך לא את הרווח שנובע לחברה מהן. האיומים על המעמד המוביל של הקופקסון בשוק התרופות לטרשת נפוצה מרוכזים בשתי חזיתות: תחרות גנרית אפשרית ומעבר הדרגתי של השוק לתרופות אוראליות בשנים הבאות.

עיקר החדשות השליליות הגיעו השנה מגזרת התרופות האוראליות. תרופת הלקווינימוד - הגרסה האוראלית של טבע לחולי טרשת נפוצה - הציגה תוצאות חלשות בניסוי וספק אם תאושר לשיווק. גם אם תאושר, סביר להניח שתתקשה בהשגת נתח שוק מהותי. מנגד, כאמור, התפרסמו התוצאות הטובות של המתחרה, BG-12 של ביוג'ן.

חדשות נוספות בשוק הטרשת נפוצה צפויות להגיע במהלך 2012.סאנופי־אוונטיס צפויה לפרסם אז את תוצאות ניסוי שלב 3 שני שלה לשילוב תרופתי של טריפולונומיד ותרופות מסוג אינטפרון בטא (המתחרות בקופקסון, אך מבוססות על מנגנונים אחרים), ותוצאות ניסוי נוסף שבוחן את יישום הלמטראדה - תרופה שניתנת בעירוי לחולי סרטן - כתרופה גם לחולי לטרשת נפוצה.

ברבעון האחרון של השנה וברבעון הראשון של 2012 טבע צפויה להציג תוצאות שיא. האנליסטים מעריכים כי הרווח המתואם ברבעון הרביעי יעמוד על 1.65 דולרים למניה. בין הגורמים שיובילו לרווחיות שיא זו:

1. מכירות גבוהות הצפויות לקופקסון, שאולי אף יחצו את רף מיליארד הדולר ברבעון. העליה במכירות תנבע בעיקר מסיום הסכמי השיווק של טבע עם סאנופי־אוונטיס (לה שילמה טבע תמלוגים על מכירות התרופה במספר מדינות באירופה).

2. מכירות גבוהות הצפויות לפרוביגיל (תרופה להגברת עירנות) של ספאלון, שנרכשה על ידי טבע ותוצאותיה יאוחדו בדו"חות טבע החל מהרבעון הרביעי.

3. עלייה חדה במכירות מוצרים גנריים בארה"ב, בעיקר בזכות אישור השיווק שקיבלה טבע לזיפרקסה (תרופה אנטי־פסיכוטית), וככל הנראה השקה של תרופות נוספות עם בלעדיות גנרית במהלך הרבעון. טבע חולקת את הבלעדיות הגנרית על הזיפרקסה עם ד"ר רדי ההודית, כאשר כל חברה תשווק בבלעדיות חלק מהמינונים של התרופה, וכך תובטח להן תחרות אך ורק מול יצרנית תרופת המקור, פייזר, במשך שישה חודשים.

מכירות הזיפרקסה בארה"ב בשנה האחרונה עמדו על 3.2 מיליארד דולר, ולכן תרופה זו צפויה להעלות את מכירות טבע בשני הרבעונים הקרובים בכמה מאות מיליוני דולרים, ולהעלות את שיעור הרווח הגולמי בתקופת הבלעדיות הגנרית.

העליה החדה במכירות המוצרים הגנריים בארה"ב הנמכרים בבלעדיות על ידי טבע צפויה להקטין את הנתח של הקופקסון ברווחי טבע לכ־40% ברבעונים הבאים. הבעיה היא, שאחרי שני רבעוני השיא הצפויים לה, קשה לראות מתי תצליח טבע להשיג שוב רווחיות כה גבוהה.

הבלעדיות על תרופת הפרוביגיל תפוג ברבעון השני של 2012 ומכירות המוצר צפויות לצנוח עם תחילת התחרות הגנרית. מחיר תרופת הזיפרקסה צפוי לצנוח ברבעון השני של 2012 עם סיום תקופת הבלעדיות הגנרית, ובנקודת זמן מסוימת ב־2013 גם מכירות הקופקסון צפויות להתחיל להיחלש. כך, הסוסים שיובילו את טבע לשיא בחצי השנה הקרובה צפויים להתעייף, ועדיין קשה להצביע על הסוסים החדשים שיחליפו אותם.

יתכן שיחלפו עוד שנים עד שטבע תצליח לשחזר את רווחי השיא הצפויים בשני רבעונים אלו. עבור המשקיעים במניה, הצפי לטווח הארוך חשוב בהרבה מהתחזיות לטווח של שני רבעונים, ואי־הוודאות בנוגע לטווח הארוך יוצר סיכון רב בהשקעה במניית טבע.

השקה בסיכון

בשלהי הרבעון השני של 2011 ביצעה טבע השקה בסיכון, כשהחלה למכור את תרופת הליפיטור (להורדת רמת הכולסטרול) באנגליה, אף שהפטנט המגן על תרופת המקור במדינה עדיין לא פג. השקה בסיכון זו סייעה לטבע לעמוד ביעדי תחזית הרווח של האנליסטים לאותו רבעון.

בתחילת אוקטובר הגיעה טבע להסכם עם פייזר, יצרנית תרופת המקור, ובו התחייבה שלא לשווק את הגרסה הגנרית לתרופה באנגליה עד חודש מאי 2012. שאר סעיפי ההסכם נותרו חסויים, וטבע נמנעה מלציין האם שילמה פיצוי כספי לפייזר תמורת הסרת התביעה שהוגשה נגדה. טבע הותירה את המשקיעים בערפל - ולא ברור האם אותה השקה בסיכון השתלמה לה בסופו של דבר, או שהיתה מהלך נמהר, שגרם נזק.

המשקיעים בטבע רשאים לצפות שטבע תפרט יותר על ההסכם עם פייזר בדו"חות הרבעון הרביעי, ושבמידה שסוכם על תשלום לפייזר, ייכלל תשלום זה כהוצאה בדו"חות הפרופורמה - אחרת יתכן מצב שבו הרווח שנוצר לטבע מההשקה בסיכון יירשם בדו"חות, ואילו הנזק לא ייכלל.

בעלי המניות ישמחו לקבל בדו"חות גם ניתוח של שורת הרווח הנקי הנובעת מתחומי הפעילות המרכזיים, ובעיקר מהקופקסון ומתחום התרופות הגנריות בארה"ב. נתונים אלו יאפשרו למשקיעים לבצע ניתוח אנליטי לתחומי הפעילות, ולפרק את רווחיות החברה לזו הנובעת מהקופקסון (וצפויה לדעוך בשנים הבאות) וליתר הפעילויות. הימנעותה של טבע מלצרף נתונים מפורטים מגבירה את החששות בשוק לגבי העתיד הרחוק יותר.

השורה התחתונה:

1. 10% מהוצאותיה של מלאנוקס נובעות מתגמול מבוסס מניות, המדלל בעלי המניות הקיימים. אי הכרה בהוצאות אלה מעלה את רווחי הפרופורמה של החברה.

2. לאחר שתציג בשני הרבעונים הקרובים רווחי שיא, טבע צפויה להיתקל בירידה ברווחיות. אי הוודאות בטווח הארוך יוצרת סיכון רב בהשקעה בה.

הכותב הוא כלכלן בחברת הייטק

2 תגובות לכתיבת תגובה