צילום: ישראל מלובני

צילום: ישראל מלובני

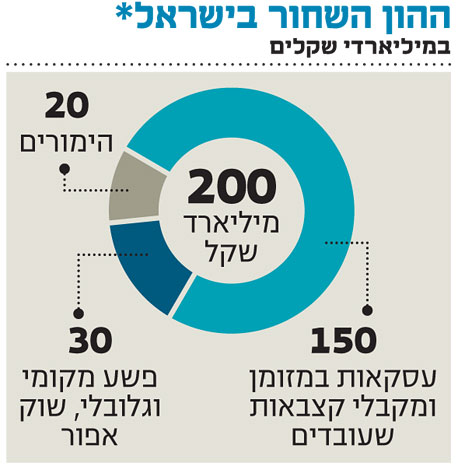

המבצע לגביית מס מ־200 מיליארד שקל נעלמים

כדי לחשוף את ההון השחור שעליו הציבור אינו מדווח, שוקלים בימים אלה ברשות המסים להחיל את הסנקציות שבחוק איסור הלבנת הון גם על עבירות מס. כך יידרשו בנקים ומדינות זרות לדווח לישראל על עסקאות שונות

הוועדה למלחמה בהון השחור, שבראשה עומד מנהל רשות המסים דורון ארבלי, בוחנת בימים אלו כמה דרכים להיאבק בתופעה ובכך להעשיר את קופת המדינה. ההון השחור, אותו כסף שממקורו בפעילות פלילית או כסף שלא דווח לרשות המסים, הוערך על ידי הבנק העולמי בכ־200 מיליארד שקל ב־2007 ומכאן שההכנסות המדינה מן המסים עליו עשויות להגיע לכ־60 מיליארד שקל. הוועדה צפויה להגיש את מסקנותיה והמלצותיה בנושא בשבועות הקרובים לאישור הממשלה.

אחד הפתרונות הנבחנים בוועדה הוא שינוי חקיקתי בנושא ההון השחור, כך שהחוק הנהוג בעבירות הלבנת הון יחול גם על עבירות מס. כתוצאה מחוק איסור הלבנת הון, ישראל מקבלת מידע רב על כספים שונים מצד בנקים, מדינות זרות, גופים פיננסים ואנשים פרטיים. כשחוקק החוק נקבע כי לא ניתן יהיה להעביר את האינפורמציה שהתקבלה מעבירות הלבנת הון לרשות המסים, שכן עבירת המס היא רק עבירה נגזרת ולא עבירת המקור. עתה שוקלים לשנות את החוק, כך שיועבר אליה המידע.

פתרון נוסף שנבחן בוועדה הוא חיזוק יכולת האכיפה של הרשות בחוק. כיום החוק מגביל את החוקרים והמפקחים של רשות המסים. לדוגמה, חוקרי הרשות לא רשאים לתפוס כלי רכב במחסומים או להיכנס למקומות הנחשבים בעייתיים (כמו כפרים ערביים או שכונות חרדיות) ללא ליווי משטרתי.

אין מספיק פקחים וחוקרים לטיפול במספר התיקים הקיים

הוועדה למאבק בהון השחור, המורכבת מאנשי רשות המסים, פנתה לעורכי דין ורואי חשבון המתמחים בתחום המיסוי, כדי שיסייעו לה בגיבוש פתרונות נוספים. כשעוסקים בהון שחור, הכוונה אינה בהכרח לכסף שמגיע מפעילויות טרור, זנות, סמים או פעילות עבריינית אחרת. ההון השחור במדינת ישראל ובעולם כולו מורכב ממספר רבדים: הון שחור שמגיע מפעילות עבריינית, הון שמגיע מביצוע עבודה לגיטימית אך לא דווח לרשויות ולא שולם מס הכנסה בגינו, והסוג הקל יותר - הון שהושג בצורה לגיטימית ללא בעיות מס, אך לא דווח על השימוש בו וכך הושחר (מתנה או ירושה).

ההתמודדות עם ההון השחור רצופה בעיות שחלקן קשורות יותר למישור הפסיכולוגי מאשר הטכני. עו"ד משה מזרחי, לשעבר היועץ המשפטי של רשות המסים, שניסה להתמודד עם הבעיה טוען ש“יש פעילות כלכלית שוטפת של המשק שלא עוברת דרך רשויות המס. הבעיה הראשונה של הרשות היא שלא יודעים על הפעילות הזאת. היכולת לחשוף עברייני מס תלויה בכמות כוח האדם והמודיעין שמקצים לנושא, והיום מדובר על מספרים לא גבוהים". כיום מחלקת חקירות מטפלת בכ־300 תיקים בשנה בלבד, בעוד הצורך הוא כפול. הבעיה השנייה על פי מזרחי, היא "צוואר הבקבוק שנוצר במחלקה המשפטית של רשות המסים. הנטייה היא לטפל קודם בתיקים הגדולים, אך איזה מסר זה מעביר לציבור? שאפשר להתחמק ממס עד סכום מסוים? צריך לנהל תמהיל של תיקים גדולים וקטנים וכיום אין משנה סדורה".

לדברי מזרחי, “הבעיה העיקרית שעימה צריך להתמודד היא הסנקציה החברתית. יש היום משהו שקורץ לציבור הישראלי לעבוד על מס ההכנסה. יש חוסר הזדהות עם השלטון והציבור לא מוקיע עברייני מס כמו עבריינים אחרים. אם האזרחים היו מסרבים לקבל מוצר או שירות ללא קבלה, התופעה היתה פוחתת".

"רוב הכסף השחור הושג דווקא בדרך לגיטימית"

ד"ר משה שקל, אחד ממומחי המס אליהם פנתה הוועדה, סבור שמעבר למלחמות חורמה בעבריינים פליליים, ישנו צורך גדול לפתור את בעיית ההון השחור מהסוג הקל יותר. “רוב הכסף השחור מגיע דווקא מהון שהושג בדרך לגיטימית, ולא שולם עליו מס".

החוק בישראל דורש ממי שמעוניין להצהיר לרשויות על הונו, להוכיח שמקורו חוקי כדי להימנע מהליכים פליליים. אם רשות המסים מגלה את ההון בטרם הוצהר עליו, היא בודקת את סכום המס שהוא חייב בכל שנה מהרגע שהושג. שיעורי המס שנגבים במקרים כאלה יכולים להגיע ל־70%–80%. "הבעיה היא כשאדם רוצה להצהיר על הונו תוך הגעה להסדר עם רשות המסים, ואין לו דרך להוכיח שהכסף התקבל בצורה לגיטימית, כי לפעמים מדובר בכסף מלפני 20–30 שנה או שבכלל מדובר בירושה. ההליך המייגע של ההוכחה שהכסף הוא לבן מרתיעה הרבה אנשים מלדווח לרשויות המס", אומר שקל. "אם רוצים לתת פוש אמיתי לנושא, צריך לחוקק הוראת שעה לזמן קצוב ולקבוע שיעורי מס ברורים, שאינם דרקוניים,למדווחים על הונם. למשל, מס בגובה 25%–30%, תוך הצהרה שהכסף הגיע מפעילות לגיטימית. במקרים קלים יותר, שבהם הוכח שההון הושג ללא עבירות מס, יגבו 15% מס ויתנו לו הכשר".

גם רו"ח ראובן שיף, לשעבר נשיא לשכת רואי החשבון, סבור שיש להקל עם הציבור כדי לגרום לו לחשוף את ההון השחור. ”צריך לתת יותר הנחות בחוק הגילוי מרצון, משום שבחוק הקיים יש חוסר ודאות" . רשות המסים שוקלת להאריך את תוקפו של נוהל גילוי מרצון שאמור להסתיים בסוף חודש יוני. במסגרת הנוהל איפשרה רשות המסים לאזרחים להצהיר על הון או על נכסים שבהם הם מחזיקים בחו"ל ושלא דווחו, בתמורה לחסינות מהליך פלילי.

אך עד כה הוגשו רק 150 בקשות ולדעת שיף מדובר במספר נמוך מאוד: “היו צריכות להיות 10 אלף בקשות ולא 150. זה לא מצליח כי הרשות לא מספיק ברורה לגבי תוצאות המס של המדווחים. צריך מסלול ירוק שמאפשר לאנשים לדעת בוודאות שאם יחליטו ללכת על בקשת גילוי מרצון הם ישלמו מקסימום 20% מס ללא ריביות וקנסות והמס יוטל רק על הקרן (אם הון של 4 מיליון שקל צובר 400 אלף שקל כל שנה מריבית, המס יוטל רק על הריבית וללא על ההון ההתחלתי)".

מזרחי מוסיף כי “הסיבה לכך שגילוי מרצון לא עובד, היא שאנשים חושבים שהסיכוי לתפוס אותם אינו גבוה ובנוסף ישנו פחד שאם ייחשפו בפני רשויות המס הסכומים שייאלצו לשלם יהיו גבוהים מדי. כדי שהמלחמה בעבריינות תצליח צריך להפוך את המשוואה - סיכוי גבוה להיתפס ושיעורי מס נמוכים בשעת הגילוי מרצון".

5 תגובות לכתיבת תגובה