צילום: עמית שעל, תום ברטוב

צילום: עמית שעל, תום ברטוב

הכלים שעוזרים לעשות סדר במדף של קרנות הנאמנות

רק בישראל קיימות יותר מ־1,200 קרנות, שהתשואה שלהן לא מספרת את כל הסיפור. שלושה מדדים שפותחו עוזרים למשקיע לברור את האיכותיות ביותר

שוק קרנות הנאמנות מציע למשקיעים מבחר עצום של קרנות במגוון אפיקי השקעה. בישראל קיימות כיום מעט יותר מ־1,200 קרנות שמשקיעות במניות בישראל, במניות או באג"ח בחו"ל או באג"ח ממשלתיות או קונצרניות בישראל. והמשקיע הממוצע עומד לא פעם מבולבל ומתלבט באילו קרנות כדאי להשקיע, מה ההבדל ביניהן וכיצד אפשר למדוד אותו.

שארפ: המקובל ביותר

קיימים כמה מדדים לבחינת ביצועיהן של קרנות הנאמנות שבאים לעזרת המשקיע. הם בוחנים את ביצועי קרנות הנאמנות על פני תקופה של עד כמה שנים ביחס לקריטריונים מסוימים ומנסים להצביע על הקרנות האיכותיות ביותר באפיקים השונים. חסרונם המרכזי של מדדים אלו הנו שהם בוחנים ביצועי עבר, ואין ביכולתם לחזות ביצועים עתידיים של קרנות הנאמנות. עם זאת, הם בהחלט יכולים לתת אינדיקציה ליכולתו של מנהל ההשקעות וסגנון הניהול שלו בתחלופה שבין תשואה לבין סיכון.

המדד המרכזי ביותר שבו נעשה שימוש לבחינת ביצועי הקרנות הנו מדד שארפ, שפותח על ידי הכלכלן זוכה פרס נובל ויליאם שארפ. מדד זה בודק את ההפרש שבין התשואה שהניבה קרן ספציפית במהלך התקופה הנמדדת לבין הריבית חסרת הסיכון. ההפרש מחולק לאחר מכן בסטיית התקן של הקרן, שמייצגת את מידת הפיזור של התשואות מסביב לתשואה הממוצעת. התוצאה המתקבלת מן החלוקה הזו הנה מדד שארפ.

מדד שארפ לא נמדד במספר האבסולוטי המתקבל, אלא בנתון היחסי ההשוואתי של קרנות במדד מסוים. עבור קרנות מדד ת"א־100, לדוגמה, הקרן בעלת מדד שארפ הגבוה ביותר לתקופה של 12 חודשים, היא זו שהניבה במהלך פרק זמן זה את התשואה הגבוהה ביותר ביחס לסטיית התקן שלה. אין הדבר אומר שהקרן בעלת מדד שארפ הגבוה ביותר הניבה בהכרח את התשואה הגבוהה ביותר מבין כל הקרנות הזהות, שכן מדד שארפ מביא בחשבון גם את התנודתיות שלה.

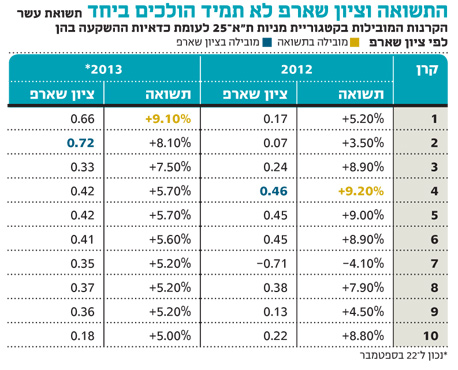

דוגמה לכך ניתן למצוא בטבלה המצורפת. כך, למשל, ב־2013, הקרן שמצויה במקום השלישי מבין עשר קרנות בהיבט התשואה שלה, נמצאת במקום התשיעי מבחינת מדד שארפ שלה, ומכאן ניתן להבין שהיא התנהלה ברמת תנודתיות הרבה יותר גבוהה מהאחרות.

מדד שארפ שמחושב לתקופות שונות, עשוי להניב תוצאות שונות לחלוטין לגבי כל תקופה ותקופה. ייתכן, כי בהסתכלות של שנה אחורה, קרן מסוימת תיחשב לאיכותית ביותר על פי מדד שארפ, בעוד בבדיקה של שלוש שנים קרן אחרת תיחשב לאיכותית יותר. מדד שארפ מאפשר גם השוואה בין קרנות שאינן מתמחות באותו אפיק השקעה.

חסרונו הגדול של מדד שארפ הנו חוסר יכולתו להתמודד עם שוק במצב של ירידות מתמשכות בדומה למשבר הפיננסי ב־2008. בנוסף, הוא מבוסס על סטיית התקן שגם היא פרמטר שאינו נעדר חסרונות.

טריינור: חלוקה של הביטא

מדד נוסף המשמש לבחינת ביצועי הקרנות הנו מדד טריינור, שפותח על ידי ג'ק ל. טריינור, שבדומה למדד שארפ גם הוא בוחן את התשואה העודפת של הקרן ביחס לריבית חסרת סיכון, אך ההפרש מחולק הפעם בביטא של הקרן. בבסיס החישוב של המדד עומדת ההנחה שהרכב הקרן עשוי להיות שונה מזה של מדד הייחוס שלה, ולכן יש לבחון את התשואה העודפת ביחס לביטא של הקרן ולא ביחס לסטיית התקן שלה. כדי להגיע למסקנה באשר לאיכות ניהול הקרן, יש להשוות את מדד טריינור של מספר קרנות נאמנות המשקיעות באותו ענף, כאשר הקרן עם מדד טריינור הגבוה ביותר נחשבת לאיכותית ביותר.

אלפא: המסובך מכולם

מדד שלישי ומסובך יותר ממדדי שארפ וטריינור, שבו נעשה שימוש בתעשייה, הנו מדד אלפא של הכלכלן מייקל ג'נסן. האלפא מודדת את יכולתו של מנהל הקרן לייצר למשקיעים, אחרי ניכוי דמי הניהול, תשואה מעבר למה שהיתה אמורה להשיג על פי רמת הסיכון שלה ותשואת השוק. קרן שמציגה אלפא חיובית משמעה, כי למרות דמי הניהול, הצליח מנהל הקרן להניב תשואה חיובית ללקוחותיו, מעבר למה שהיה אמור להשיג. קרנות שמציגות אלפא חיובית נחשבות לקרנות איכותיות מאוד ומנהלי קרנות אלו נחשבים בתעשייה למוצלחים במיוחד.

מכיוון שחישוב האלפא נחשב למסובך יחסית ודורש חישובים סטטיסטיים מורכבים, פותחו במהלך השנים שדרוגים למדד שארפ שנותנים תוצאה דומה לזו שתתקבל מחישוב האלפא.

השורה התחתונה

מדדי שארפ טריינור ואלפא מסייעים לבחינת איכות קרנות. הבנקים פיתחו מערכות דירוג שמבוססות בעיקר על מדד שארפ עם מדדי משנה אחרים

צבי סטפק הוא יו"ר בית ההשקעות מיטב דש. מור מרגלית הוא מנהל השקעות בבית ההשקעות

2 תגובות לכתיבת תגובה