צילום: אוראל כהן

צילום: אוראל כהן

הצד השני של ה-0.15%

קולות ההתנגדות לרפורמה של סלינגר נשמעים מכל עבר. מחקר חדש מגלה שקרנות השקעה בארה"ב מביאות תשואה של כמעט פי שניים מהממוצע

דומה שמעולם לא היתה אופוזיציה כל־כך רחבה לצעד של רגולטור, כמו ההתנגדות בה נתקלת דורית סלינגר, המפקחת על הביטוח. הקונצנזוס הזה מחייב מבט מעמיק על העמדות של המתנגדים למהלך של המפקחת לבטל את דמי הניהול הכפולים. לא מדובר רק על "בעלי העניין" — אותם גופים מוסדיים שהרפורמה של סלינגר תפגע בהכנסנותיהם לכאורה. דווקא גופים אלו חוששים לדבר בפומבי ומסתפקים בעלייה לרגל לסלינגר, כאשר משם הם יוצאים מאוכזבים. סלינגר, כך הם מספרים, דאגה לומר להם בפגישות: "בשביל מה באתם בכלל, אני לא מבינה. אני כבר החלטתי".

קראו עוד בכלכליסט

המוסדיים הם לא היחידים שמנסים לשכנע את המפקחת לסגת. יוג'ין קנדל, יו"ר המועצה הלאומית לכלכלה במשרד ראש הממשלה, היה היחיד שהתנגד בקול, אבל גם בכירים נוספים סבורים שהצעד ישמוט את הקרקע מתחת לכל תחום ההשקעות בשוק ההון.

הטראומה הקשה בעקבות התמוטטות קרנות הפנסיה הותיקות, שעלתה למשלם המסים עשרות מיליארדי שקלים, עדיין מהדהדת. מאז עבר השוק הישראלי שורה של רפורמות. החל מוועדת בכר, דרך הורדת דמי הניהול, ועד לביטול הקצבה בביטוחי מנהלים שהנהיג עודד שריג המפקח הקודם.

ההצעה של סלינגר אינה מגובה במחקר

הטלטלות האלה מחייבות כל שינוי נוסף בבדיקה מעמיקה. דומה שכאן כשלה סלינגר. ההצעה שלה, טוענים המתנגדים לתכנית, חסרת תקדים בעולם כולו ואינה מגובה בשום מחקר רציני. מעבר לכך, ההצעה עומדת בניגוד מוחלט למדיניות בת עשר שנים שהוביל האגף עד למינויה - רק לפני שנה השלים האוצר את החקיקה לגבי הרפורמה בהשקעות של גופים מוסדיים.

אם סלינגר סבורה שסוג מסוים של השקעות איננו יעיל או איננו בטוח, מוטב שתגביל אותו או תאסור עליו.

גלגל העמלות מאפשר "ניטרליות השקעתית"

התקנות היום מאפשרות לגלגל את עמלות הקרנות הזרות והישראליות לעמיתים. דרך זו מייצרת "ניטרליות השקעתית". באופן כזה לא מעורב שיקול זר בהחלטות השקעה משום שהמוסדיים לא מקבלים תמורה מההוצאות עבור השקעות אלה.

תעשיית קרנות ההשקעה הפרטיות חושפת את המשקיעים בה לחברות פרטיות. חברות פרטיות מהוות את החלק הארי של הכלכלה המערבית. כך למשל בארצות הברית רק כשליש מהחברות שמרוויחות יותר מ־100 מליון דולר בשנה, נסחרות בבורסה. הדרך היחידה להחשף להן בצורה יעילה הינה דרך קרנות השקעה מתמחות. קרנות אלה עולות לא מעט כסף. התגמול בהן שקוף, והתשואה, במזומן, עולה על 8% לשנה. מתי השיגו המדדים ותעודות הסל תשואות כאלה לאורך שנים?

אמנם יש בעיה של שקיפות בהשקעות של המוסדיים בקרנות, אך אבל אפשר לפתור אותה בקלות. למשל על ידי פרסום פומבי של היקף ההשקעות, באילו קרנות בוחרים ומה דמי הניהול שלהם. החוסך יוכל לבחון את הביצועים ולהחליט.

האם גופי השקעה באמת לא יכולים לנצח את השוק?

בסוף שנת 2013 התפרסם מחקר של חברת המחקרים קליפווטר, שסקר את ביצועיהן של 97 קרנות פנסיה מדינתיות בארה"ב. התוצאות היו ברורות — עליה משמעותית בהשקעה בנכסים אלטרנטיביים בשנים האחרונות, בעקבות ביצועי היתר של השקעות אלטרנטיביות.

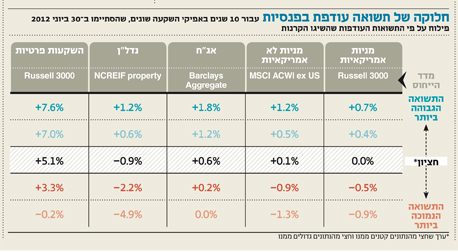

השקעות אלו ייצרו לאורך 10 שנים תשואה שנתית של 10.9%, הרבה מעל ממוצע התשואה הכללי של קרנות אלו (6.4% לשנה בתקופת המדגם).

ב־2011 פרסמו פרופסורים בלונדון ביזנס סקול, פלורין ואסארי ואלי טלמור, ספר שהתבסס על מחקר מעמיק על התעשיה שנערך לאורך כ־15 שנים. תוצאות המחקר עולות בקנה אחד עם מחקרים קודמים. המנהלים הטובים מכים את השוק באופן קונסיסטנטי ובאחוזים ניכרים. המחקר עצמו קובע שבאופן כללי עליה בנכסים אלטרנטיביים מתרגמת לעליה בשיעור ההוצאות. יחד עם זאת, ממשיך המחקר וקובע, הוצאה זו יצרה תשואה עודפת עבור הגופים.לפי מחקר שפרסם ה־OECD לאחרונה, החשיפה של גופים מוסדיים בכל מדינות ה־OECD לנכסים אלטרנטיביים עלתה בחמש השנים האחרונות בצורה מובהקת.

הסכנה, טוענים המתנגדים לתכנית, היא במסר החדש: מנהלי השקעות אינם צריכים לנסות ולהכות את המדדים, וודאי שלא לבנות תיקי השקעות מאוזנים שיפחיתו את הסיכונים — הם צריכים רק להשקיע במדדים.

ישראל דורגה מתחת לממוצע ברמת ההוצאות

היא האם הוצאותיהם של גופים מוסדיים בישראל אכן גבוהות "מידי"? בחודש אוקטובר האחרון פרסם ארגון ה־OECD מחקר משווה בין מערכות הפנסיה בכל מדינות הארגון. המתנגדים טוענים שישראל דורגה מתחת לממוצע ברמת ההוצאות שלה.

כספי הפנסיה של כולנו לא צריכים להיות נתונים לשינויי מדינות תכופים. כל שינוי ברגולציה החלה עליהם מחייב בחינה מושכלת ומתונה, שכן כל טעות בתחום זה תעלה לכולנו מיליארדים.

ולסיום, אנקדוטה: בתגובה שהעניק לתקשורת האנגלית לאחר ההפסד של מנצ'סטר סיטי שלשום לברצלונה, האשים המאמן האנגלי את שופט המשחק בהפסד קבוצתו וטען – הוא טעה במשחק הקודם נגד ברצלונה ועכשיו ניסה לתקן.

את האנלוגיה לסלינגר ולדירוגים שהעניקה כמנכ"לית מעלות, תעשו בעצמכם.

4 תגובות לכתיבת תגובה