צילום: עמית שעל

צילום: עמית שעל

בלעדי לכלכליסט

ויסמן הציע לרכוש את רבוע כחול ב־850 מיליון שקל

ויסמן העביר הצעת רכש לקבוצת אלון עבור אחזקותיה באלון רבוע כחול (72.7%) לפי שווי של עד מיליארד שקל. מאלון נמסר: "אלון רבוע כחול לא עומדת למכירה. הנושא אינו על הפרק"

התפתחות דרמטית בסכסוך בין בעלי השליטה בקבוצת אלון: ל"כלכליסט" נודע כי אתמול העביר דודי ויסמן הצעת רכש לדירקטוריון קבוצת אלון, עבור אחזקותיה באלון רבוע כחול(72.7%), לפי שווי של 850 מיליון שקל עד מיליארד שקל. השווי תלוי בחובות פנימיים של חברות הקבוצה זו לזו. משמעות המהלך היא שוויסמן מעוניין בפעילות הקמעונאית של הקבוצה בארץ, כולל פעילות הנדל"ן, ומוותר על האחזקות בתחום הגז ובאלון USA.

קראו עוד בכלכליסט

ההצעה מפחיתה כ־900 מיליון שקל מההתחייבויות העקיפות של קבוצת אלון: לרבוע כחול חוב של 450 מיליון שקל לבנק הפועלים, שניטל לשם רכישת השליטה במגה קמעונאות שכיום מוחזקת במלואה על ידי רבוע כחול. תמורת ההלוואה משועבדות לבנק מניות מגה וכן ערבות של 150 מיליון שקל נוספים. בכירים בענף הקמעונאות מעריכים כי נוסף להליך התייעלות, למגה נדרשת הזרמה של 150 מיליון שקל כדי שתוכל לחזור לפסי צמיחה. ויסמן מציע, למעשה, לקחת על עצמו את החוב להפועלים ואת הערבות וכן לשלם כ־200 מיליון שקל עבור אחזקות אלון ברבוע כחול. טרם הובהר אם בנק הפועלים נתן הסכמתו לעסקה.

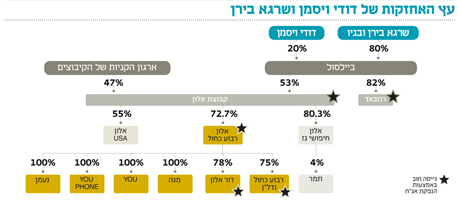

רשת הקמעונאות השנייה בגודלה מאבדת גובה

קבוצת אלון היא קבוצת אחזקות פרטית שבה מחזיקים חברת ביילסול ב־53% וארגוני הקיבוצים ב־47%. בביילסול מחזיקים ויסמן (20%) ושרגא בירן (80%). לאלון שלוש אחזקות עיקריות: 55% במניות חברת אלון USA, המחזיקה בבתי זיקוק ובתחנות דלק בארה"ב ונסחרת בשווי של 550 מיליון דולר; אלון גז, המחזיקה ב־4% ממניות מאגר תמר ונסחרת בשווי 1.1 מיליארד שקל; ו־72.7% ממניות רבוע כחול, הנסחרת בניו יורק ובתל אביב לפי שווי של 713 מיליון שקל.

תחת אלון רבוע כחול מצויים רבוע כחול נדל"ן, חברת הדלק דור אלון, 50% ממניות חברת כרטיסי האשראי דיינרס, ואחזקות נוספות כמו חברת הסלולר יופון. האחזקה הבעייתית של החברה היא מגה, רשת הקמעונאות השנייה בגודלה במדינה, שמאבדת לקוחות בשנתיים האחרונות בקצב מהיר לטובת המתחרות ורושמת הפסדים כבדים.

למוסדיים יש אינטרס לתמוך בהצעה

בין בני הדודים ויסמן ובירן פרץ סכסוך שהוביל את בירן להדחת ויסמן מתפקיד מנכ"ל אלון בדצמבר האחרון. במקום ויסמן מונה אביגדור קפלן, מנכ"ל כלל ביטוח לשעבר, ואילו ליו"ר מונה יונל כהן, מנכ"ל חברת הביטוח מגדל. בשבוע שעבר נחשף ב"כלכליסט" כי השניים פתחו במגעים מול הגופים המוסדיים לארגון מחדש של החוב העצום של אלון למחזיקי האג"ח, עומד על 2.2 מיליארד שקל.

לאלון אין מקורות מקורות נזילים לתשלומי קרן וריבית של כ־400 מיליון שקל כל אחד, המיועדים לינואר של כל אחת מהשנים 2016–2023. החברה מנסה לגבש מתווה חדש שבו תמכור חלק ממניות אלון USA ותקדים תשלומים למחזיקים. הגופים המוסדיים הגדולים שמחזיקים באג"ח של אלון הם פסגות, הפניקס, כלל ביטוח, מגדל, הראל, מנורה, מיטב דש ואנליסט.

מבחינת המוסדיים, ההצעה של ויסמן לרכישת האחזקות באלון רבוע כחול חיובית: היא מורידה מכתפי אלון את הנכס הבעייתי שלה ומשאירה את החברה עם אחזקת אלון גז, ששוויה כ־900 מיליון שקל, עם אלון USA, ששוויה כ־1.2 מיליארד שקל, ועם האחזקה בכביש 6. שווי הנכסים הללו גדול משווי החוב שלה למחזיקי האג"ח צפויות להספיק לפירעון החוב למחזיקי האג"ח. לפיכך קיימת סבירות גבוהה לתמיכה של המוסדיים במהלך.

ויסמן חשש מפני פירוק הקבוצה

מקורבים לקבוצת אלון טענו כי הצעד של ויסמן נובע מחשש כי השלישייה בירן־יונל כהן־קפלן חותרת לפרק את הקבוצה ולמכור את הנכס בחלקים. זאת למרות שבירן מעולם לא הצהיר שזו מטרתו. מקורביו טענו כי ויסמן נכשל בניהול החברה וכי הוא שהביא אותה למצבה הנוכחי.

גורמים אחרים בקבוצה טוענים כי לצד הכישלון במגה - חברה שמפסידה בעקביות בתחום המצוי במשבר גלובלי - ויסמן רשם גם כמה מהלכים עסקיים לא רעים. "ויסמן הוא זה שהשקיע באלון גז, אחזקה ששווה קרוב למיליארד שקל היום, והוא זה שהרים למעשה את אחת מהקבוצות הגדולות במשק, עם 15 אלף עובדים ומחזור של למעלה מ־40 מיליארד שקל בשנה, וכן דיבידנדים של קרוב למיליארד שקל שהועברו בעשור האחרון לאלון דלק מהחברות־הבנות. את כל זה הוא הקים מאפס הון עצמי. לא ויסמן, לא בירן ולא הקיבוצים העמידו הון עצמי בתחילת הדרך, אלא ההון הגיע מאפריקה ישראל, שרכשה תמורת 10.5 מיליון דולר 26% חברה קטנה עם מספר תחנות דלק שהקים ויסמן. בירן, לעומת זאת, היה אחראי לא מעט לכישלון של חברת הנדל"ן רוזבאד".

ויסמן שלח אתמול בערב מייל למנהלים הבכירים בקבוצת אלון, שבו עדכן אותם על ההצעה שהגיש. "ההצעה הוגשה לאחר מחשבות רבות לגבי שאלת הפיתרון הנכון למשבר בין בעלי המניות", ציין ויסמן. "צר לי על הפרסומים המיותרים הפוגעים בכם ובחברות, הם חלק ממסך עשן שנועד להסתיר את המטרה האמיתית של כל הטירוף - פירוק קבוצת החברות לגורמים, מכירת הנכסים וחלוקתם לבעלי המניות. צר לי שנקלענו לסיטואציה הנוכחית. אני מאמין שהיענות בעלי המניות להצעתי היא הפתרון האולטימטיבי", כתב.

ייתכן כי ויסמן עדיין לא ויתר גם על האפשרות לרכוש את כל חלקו של בירן בחברה המשותפת, ביילסול, אולם יש ביניהם פערים מהותיים לגבי שווי האחזקה של בירן. זו כנראה הסיבה שוויסמן בחר להתמקד בנכסים של החברה בארץ, בעסקי הקמעונאות, תחנות הדלק וכרטיסי האשראי.

בדצמבר 2014 מכר ויסמן את אחזקותיו ברבוע כחול, כ־1% ממניותיה, ב־7.9 מיליון שקל. השבוע מכרה רבוע כחול 5% נוספים ממניות רבוע נדל"ן תמורת 70 מיליון שקל.

מהנהלת קבוצת אלון נמסר בתגובה כי "אלון רבוע כחול לא עומדת למכירה. הנושא אינו על הפרק. ההנהלה החדשה תתמקד בפיתוחה של רבוע כחול ובהשבחתה וסבורה ששוויה גבוה הרבה יותר מהשווי עליו מתבססת הצעתו של מר ויסמן".

13 תגובות לכתיבת תגובה