צילום: אלכס קולומויסקי

צילום: אלכס קולומויסקי

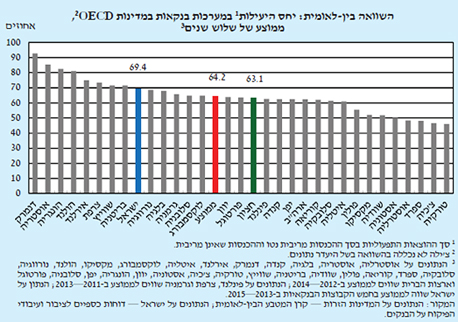

הבנקים קיצצו ב-2015 בשכר ובמשרות, אבל עדיין פחות יעילים מרוב מדינות ה-OECD

סקירה שמפרסמת הבוקר המפקחת על הבנקים מצביעה על כך שלמרות שיפור שחל ביעילות הבנקים בישראל בשנתיים האחרונות - הם עדיין הרבה פחות יעילים לעומת ממוצע ה-OECD. הבעיה המרכזית: הוצאות השכר הגבוהות. על פי הסקירה, הבנקים אמנם התייעלו מעט, אך עשו זאת על חשבון עובדים בעלי רמות הכנסה נמוכות בשעה שברמות ההכנסה הגבוהות נרשמה דווקא עלייה במספר המשרות והוצאות השכר

יחס היעילות של של המערכת הבנקאית בישראל בשלוש השנים האחרונות עומד על 69.4% (2013-2015) והוא מתייחס לחמשת הקבוצות הבנקאיות הגדולות, כאשר הממוצע במדינות ה-OECD עומד על 64.2%. מנה זו מייצגת את היחס בין ההוצאות התפעוליות והאחרות של הבנקים לבין ההכנסות - ככל שהיחס גבוה יותר הדבר מעיד על רמת יעילות נמוכה יותר.

קראו עוד בכלכליסט

בסביבתה של ישראל מבחינת מדד היעילות ניתן למצוא את בלגיה, נוורגיה, בריטניה ושוויץ. ארה"ב ויפן למשל מחזיקות ביחס יעילות טוב בהרבה שנמוך מהממוצע ואילו הונגריה, דמנרק ואוסטריה הן שיאניות חוסר היעילות (דנמרק במקום 1 ואחריה אוסטריה והונגריה). אם נסתכל על הנתונים שפורסמו אשתקד נראה כי חל שיפור קל ביחס היעילות של הבנקים בישראל, כאשר יחס היעילות של חמש הקבוצות הבנקאיות הגדולות בארץ עמד על 70.2% בין השנים 2012-2014.

הפיקוח על הבנקים מציין בסקירתו כי אין זה פשוט להשוות את יעילותה של מערכת הבנקאות הישראלית ליעילותן של מערכות הבנקאות במדינות המפותחות: מאפייני הפעילות של הבנקים בישראל שונים בחלקם ממאפייני הפעילות של הבנקים במדינות אחרות, ובין היתר הדבר נובע מכך שהאחרונים אינם עוסקים בשיווק ביטוח ובנדל"ן.

הבעיה נמצאת בצד ההוצאות - לא ההכנסות

מכיוון שהיעילות מחושבת כיחס בין ההוצאות להכנסות נשאלת השאלה היכן הבעיה - בהוצאות או בהכנסות. הפיקוח מציין בסקירה כי בחינה של צד ההכנסות על פי הרווחיות של המערכת הבנקאית שנמדדת ביחס לתשואת ההון העצמי ולתשואת הנכסים מראה כי התשואות דומות לממוצע ב-OECD, ולכן הבעייתיות לא נמצאת בצד ההכנסות, אלא בצד ההוצאות, כאשר המרכיב העיקרי באלה נוגע להוצאות השכר וההוצאות הנלוות לשכר. מה גם שניתן למדוד יעילות לפי העלות הממוצעת שעולה לבנק להפיק יחידת תפוקה נתונה וגם בהיבט זה ניכר כי הבנקים בישראל אינם יעילה במידה משמעותית אל מול ה-OECD - מה שמחזק את הטיפול הדרוש בצד ההוצאות.

בשנים האחרונות פעלו חלק מהבנקים כדי להתייעל בצד ההוצאות, בין היתר על ידי הקטנת מצבת כוח האדם ומספר הסניפים. כתוצאה מכך חלה השנה ירידה של כ-3% במספר המשרות הממוצע, בהמשך למגמה בשנים האחרונות, ולראשונה מאז 2009 חלה לצד זאת ירידה של כ-5% בהוצאות השכר והנלוות. ירידה זו נבעה מקיטון משמעותי בהוצאות הנלוות, לאחר שאלה גדלו באופן ניכר בשנים האחרונות עקב יישום תוכניות פרישה מרצון שהכבידו נקודתית על סעיפי ההוצאות והביאו גם לגידול בסעיף הפיצויים והתגמולים.

עם זאת, מעניין לראות כי הירידה שחלה ב-2015 במספר המשרות ובהוצאות השכר היתה ברמות ההכנסה הנמוכות, בשעה שברמות ההכנסה הגבוהות נרשמה עלייה במספר המשרות ובהוצאות השכר. התפתחויות אלו הפחיתו בכ-2% את הוצאות השכר הממוצעות למשרה. מספר המשרות הגבוה ביותר הוא בבנק לאומי - 12,894 משרות ואחריו בנק הפועלים עם 12,395 משרות.

ירידה במספר הסניפים

הפיקוח מציין כי בשלוש השנים האחרונות מזהים בישראל ירידה מסוימת במספר הסניפים הבנקאיים הכולל, אם כי זו נמוכה מהירידה שניכרת בעולם. מספר הסניפים ירד בערים הגדולות כתוצאה ממיזוגם של סניפים הקרובים זה לזה, כאשר למרות הירידה נמשכה מגמת העלייה במספר הסניפים הבנקאיים הפועלים ביישובים הערביים וביישובי הפריפריה, כמו גם עלייה במספר הבנקים הפועלים באזורים אלו. הירידה בישראל היא לאחר 7 שנים, שבהן בחרו התאגידים הבנקאיים להרחיב את פריסת הסניפים ולהגדיל את נגישותם לקהל הלקוחות, ובמיוחד לקהל משקי הבית.

ירידה זו נובעת מהשינוי שחל בהרגלי הצריכה של השירותים הבנקאיים כתוצאה מכך שטכנולוגיות פיננסיות חדשות מאפשרות לספק שירותים ומוצרים בנקאיים באופן מקוון. סיבה נוספת לירידה קשורה למהלכי התייעלות שנוקטים חלק מהבנקים. מספר הסניפים בישראל לשנת 2015 הוא 1,152 סניפים לעומת 1,176 סניפים בשנה המקבילה - ירידה של 2%. אם עד שנת 2012 ניתן היה להבחין בעליה במספר הסניפים הרי שלאחר מכן ניכרת ירידה במספרם.

אין היום הוראות מפורשות של הפיקוח על הבנקים לגבי יחסי הגומלין בין רצונו של בנק מסויים לסגור סניף לבין דעתו של הפיקוח בעניין ולמפקח על הבנקים אין סמכות רשמית לעצור בנק מסוים מלסגור סניף כלשהו. הבנק שמחליט על סגירת סניף נדרש כמובן ליידע על כך את הפיקוח. בשבוע הבא יתקיים בוועדת הכלכלה של הכנסת דיון בנושא סמכותו של המפקח על הבנקים לעצור סגירה פרטנית של סניפים.

לא התפרסמו תגובות לכתיבת תגובה