צילום: בלומברג

צילום: בלומברג

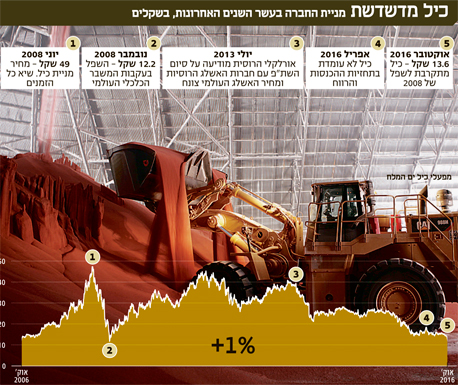

כיל מתקרבת לשפל של משבר 2008

מנייתה של יצרנית הדשנים מצויה בנקודה הנמוכה ביותר שלה זה שמונה שנים. זה אולי נשמע כמו נקודת זינוק נוחה למנכ"ל החדש שימונה, שממנה אפשר רק להתרומם, אבל מצפות לו שבע חזיתות מאתגרות שבהן כיל נאבקת

בתוך פחות משש שנים מחקה כיל משווייה סכום עתק של 40 מיליארד שקל. חברת הדשנים, שנסחרה בפברואר 2011 לפי שווי שוק של 81.4 מיליארד שקל, נסחרה אתמול לפי שווי של 17.4 מיליארד שקל בלבד. הפער בין שני המספרים עומד על 64 מיליארד שקל, מתוכם כ־44 מיליארד שקל נגרמו מירידת מחיר המניה, וכ־20 מיליארד שקל נגרעו משווי החברה בשל חלוקת דיבידנד. אתמול ירדה מניית כיל במסחר בתל אביב למחיר שפל של 13.6 שקל - המחיר הנמוך ביותר מאז נובמבר 2008, אז עמד המחיר על 12.23 שקל.

קראו עוד בכלכליסט

בשנים האחרונות, תחת הנהגתו של המנכ"ל סטפן בורגס, שהתפטר לפני כחודשיים, ניסתה כיל לשנות את דמותה. החברה ניסתה לשנות מיקוד מחברה המפיקה משאבי טבע, ובראשם אשלג, לחברה המתמקדת במוצרי המשך. המטרה היתה לשנות את התלות במחזורי המחיר של הסחורות ולייצר מוצרים בעלי שולי רווח גבוהים. כיל כשלה במהלך זה, ורווחיה תלויים כמעט לחלוטין במחיר האשלג.

במרץ 2015, במה שנראה כמו זיכרון רחוק לבעלי מניותיה, בחנה כיל את רכישת חברת הכרייה והדשנים הצ'יליאנית SQM. זו נסחרה אז לפי שווי של 5.8 מיליארד דולר, בעוד כיל נסחרה לפי שווי של כ־9 מיליארד דולר. מאז עברו חברות הכרייה - כמו גם תחום הסחורות לחקלאות כמו אשלג או חנקן - טלטלה משמעותית. בעבר שלטו בשוק זה שני קרטלים, שווידאו כי העולם לא יוצף באשלג ומחירו יישאר גבוה. כשחלק מהחברות פרשו מהקרטל, הוצף השוק העולמי באשלג והמחירים החלו לרדת. כיל נפגעה יותר ממתחרותיה. כיום, כשנה וחצי אחרי ההתעניינות של כיל ב־SQM, המצב השתנה משמעותית: כיל נסחרת לפי שווי של 4.5 מיליארד דולר, ואילו SQM - לפי שווי של 8.2 מיליארד דולר. במילים אחרות, מניית כיל איבדה מאז כ־50% בעוד מניית SQM זינקה ביותר מ־40%.

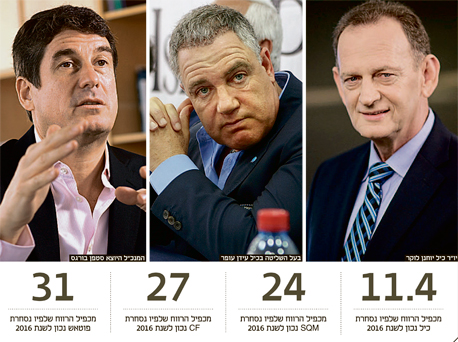

השוואת מכפילי הרווח (היחס בין שווי השוק לרווח הנקי) בענף מראה עד כמה מועט אמון המשקיעים בהנהלה. על פי נתוני בלומברג, כיל נסחרת לפי מכפיל רווח של 11.4. SQM נסחרת לפי מכפיל 24, ופוטאש הקנדית לפי מכפיל של 31.

פוטאש מחזיקה 13.8% מכיל. בעבר היא רצתה להגדיל את חלקה בכיל אולם נוכח התנגדות המדינה היא איימה לצאת מאחזקתה. בסביבת המחירים הנוכחית של חברות הדשנים לא צפוי שפוטאש תממש אחזקתה, חרף דו"חותיה המדשדשים. חלקה בשוק האשלג העולמי הוא 15%-13%, ותוצאותיה הן בבואה למצב השוק כולו.

למי שייכנס לנעלי המנכ"ל צפויים אתגרים מורכבים. החברה מתמודדת עם סביבת מאקרו לוחצת במיוחד, נדרשת למהלכי התייעלות וקיצוצים וביום חמישי האחרון ספגה את המכה שבכיל ידעו שתגיע - הורדת דירוג לרמה של -BBB. זו מגיעה לאחר רצף אירועים דרמטיים לכיל בחודש האחרון. זה התחיל בהחלטה לעצור את פרויקט המחשוב הרחב, שמשמעותה מחיקה של 225 מיליון דולר ברבעון השלישי של 2016. לאחר כשבוע הגיעה ההחלטה להפסיק את פרויקט האשלג באתיופיה, שתגרור מחיקה של 170 מיליון דולר לפחות באותו רבעון. בגלל המחיקות תציג כיל בדו"חותיה הקרובים הפסד לבעלי המניות.

הורדת הדירוג שספגה כיל מ־BBB ל־-BBB, רמת הדירוג הנמוכה ביותר תחת סיווג "דירוג השקעה", לא הפתיעה. בשנה האחרונה היחסים הפיננסיים שהציגה לא הלמו חברה בדירוגה. כדי לשמור על דירוג BBB היה עליה להציג יחס חוב ל־EBITDA (רווח תפעולי תזרימי) של 2.5. כיום היחס הוא כ־3.5, והוא צפוי להיות 3.5-3 בשנתיים הקרובות. הרווחיות נפגעה בשל הפער בין ההיצע לביקוש בענף, בשילוב עם הציפייה כי מחירי האשלג לא יחזרו לרמתם לפני 2018. בשלוש השנים האחרונות זינק עודף ההתחייבויות הפיננסיות ל־3.4 מיליארד דולר לאור השקעות רבות שביצעה. אף שכיל הציבה לעצמה הגבלות - השקעות של עד 650 מיליון דולר בשנה וכיווץ מדיניות הדיבידנד מ־70% מהרווח הנקי לכ־50%, חברת הדירוג לא התרצתה והורידה את הדירוג.

פעילות הדשנים של כיל מתמקדת בהפקה ומכירה של אשלג ופוספט, וצניחת מחיריהם, שהחלה ב־2015, מעיבה מאוד על החברה. ב־2015 היתה פעילות זו אחראית לרוב הרווח התפעולי שלה.

אלה החזיתות שעמן יתמודדו כיל והמנכ"ל שיעמוד בראשה.

חזית 1 - מיזם הפוספט בסין ממשיך לקרטע

לאחר שבחודש האחרון עצרה כיל את פרויקט המחשוב ופרויקט האשלג באתיופיה, ניכרים איתותים שליליים מפרויקט נוסף. מיזם הפוספט בסין YPH, שרשם ברבעונים הראשון והשני של השנה הפסדים תפעוליים של 14 מיליון דולר ו־15 מיליון דולר בהתאמה, צפוי להפסיד גם ברבעון השלישי. כיל נכנסה בסוף 2015 למיזם עם יצרנית הפוספטים הסינית Yunnan Phosphate Chemicals, אלא שנוכח ירידה של 30% במחיר הפוספט הגולמי מתחילת השנה, מחזור המכירות של המיזם צנח ב־100 מיליון דולר.

כיל והשותפה הסינית פתחו בתוכנית התייעלות הכוללת פיטורי עובדים, אך התוצאות עדיין לא ניכרות בשטח. כיל נכנסה למיזם לא לשם מכירת פוספט אלא כדי להפיק ממנו מוצרי המשך המכונים "מוצרי ספיישלטי", למשל לתעשיות המזון והתרופות. הסבירות נמוכה מאוד שכיל תזנח גם את הפרויקט הזה, שבניגוד לפרויקטים קודמים, כבר עובד.

חזית 2 - יוקר ההפקה גרר תוכנית הסבה בבריטניה

לאור עלויות הפקה יקרות של אשלג במכרות תת־מימיים בבריטניה, שם טונה אשלג נמכרת במחיר גבוה יותר מכפי שנמכרת בסין, הוחלט לפני כשלוש שנים לשנות את הפעילות באתר של כיל שם. במקום למכור אשלג נטו יציע האתר פוליסולפייט, המורכב מכמה חומרי דישון.

תוכנית ההסבה, שצברה תאוצה בשנה וחצי האחרונות, היא למעשה ניסיון של כיל לחנך את החקלאים באירופה להשתמש במוצר פרימיום. אלא שזה מתנגש עם הפגיעה בהכנסות של החקלאים, שנלחמים בירידה במחירי הסחורות ולכן מקצצים ככל הניתן בצריכת הדשנים שלהן. כיל מצדה לא רואה את המוצר בהכרח כתחליף לאשלג, אלא כמוצר ייעודי לגידולים ספציפיים.

גורם נוסף שהביא להסבה הוא כמות האשלג במכרות הללו, שעל פי הערכות תספיק למספר שנים בודדות. אמנם הפוליסולפייט זול משמעותית מאשלג — נמכר ב־100 ליש"ט (470 שקל) לטונה לעומת 220 דולר (830 שקל) לטונה אשלג בסין. המוצר יוצר לכיל רווחיות גבוהה יותר לטונה לעומת אשלג שנמכר בבריטניה, אולם מחירו הסופי לחקלאי זול יותר והוא מיועד בעיקר ליבולים כמו סויה או תירס. כיל הציבה יעדים למכירה של כמיליון טונות מהמוצר ב־2020 ושל 200 אלף טונות ב־2017 - לעומת 100 אלף טונות בשנה האחרונה. כיל מפיקה מדי שנה 600-500 אלף טונות אשלג באתר זה, אך רמות אלה לא יישמרו בהמשך.

חזית 3 - הקטנת עלות הפקת האשלג בספרד

בספרד מחזיקה כיל בשני מכרות סמוכים לכריית אשלג, בעלי כושר ייצור משותף של כמיליון טונות בשנה. יחד הם אתר הכרייה השני בהיקפי הפקתו אחרי ים המלח. כיל נמצאת בהליכי סגירה של הקטן מבין המכרות וריכוז כל התשתית בגדול מביניהם כדי לנצל יתרונות לגודל. מכרות אלה מספקים אשלג בעיקר לאירופה, והם מהותיים לכיל משום שיש בהם רזרבות משמעותיות וזיכיון לעוד שנים רבות. לפיכך, ובהתחשב בתנאי השוק החלשים, לכיל חשוב שהאתר יהיה תחרותי. העברת ההפקה למכרה הגדול בלבד החלה לפני כמה שנים והיא תסתיים, על פי הערכות, בעוד שנתיים או שלוש. על המנכ"ל החדש לצלוח את המעבר כדי להתייעל ולצמצם עלויות הפקה.

חזית 4 - ההיטלים למדינה בעקבות ששינסקי 2

החלת היטל ששינסקי 2, שייכנס לתוקף ב־2017, יתבע מכיל לשלם תמלוגים לא מבוטלים. הוועדה הגיעה למסקנה כי חלקו של הציבור ברווח שמופק ממשאבי טבע נמוך מדי. ההמלצות קובעות תמלוגים קבועים של 5% על ההכנסות לעומת עד 10% לפני כן. על תשואה שנתית של עד 14% לא ישולמו תמלוגים, ואילו על תשואה שנתית גבוהה יותר הם ישולמו בהיקף תלוי תשואה, מס של 25%-42%.

"בסביבת מחירי האשלג הנוכחית, כיל לא צפויה להיפגע במיוחד", מסביר יהונתן שוחט, אנליסט אנרגיה ואגרוכימיה בלידר שוקי הון. "ההיטל עליה צפוי להיות נמוך משמעותית אלמלא היינו בסביבת מחירי אשלג שאפיינה את 2015-2014".

חזית 5 - איתור פתרון למיזם המחשוב שהופסק

פרויקט המחשוב שנעצר אמור היה למנוע בזבוז של משאבים וכפילויות ולייעל את הפעילות, בעיקר בהיבט הרכש. הוא נגדע בין היתר בגלל מצב שוק האשלג. הפרויקט ביקש להשית מערכת מחשוב אחת במקום 13, אך לאחר שבוטל נמצא פתרון חלופי: הקמת מערכת־על שתשאב נתונים מכל המערכות הקיימות. העלות: השקעה נוספת של 50 מיליון דולר.

חזית 6 - מימוש נכסים כדי להתמודד עם קשיי התזרים

כדי להתמודד עם תזרים המזומנים מפעילות שוטפת המתכווץ, פועלת כיל בשלושה מישורים. צמצום ההשקעות והתמקדות בשמירה על הקיים; חתירה להתייעלות וחיסכון; ומכירת נכסים שאינם בלב האסטרטגיה שלה.

בכיל מעידים על ניסיונות לאתר משקיעים שירכשו את חלקה (50%) בחברת ההתפלה IDE, וכן מציינים שיש עוד 3־2 נכסים שניתנים למימוש.

תזרים המזומנים של כיל מתכווץ בהדרגה מ־2012, אז עמד על 1.7 מיליארד דולר, לרמה של 573 מיליון דולר בסוף 2015. צעד נוסף שתעשה כיל הוא מימוש שלושה נכסים בבאר שבע שבבעלותה זה עשרות שנים, כולל זכויות בנייה. מדובר בעסקת Sale and Leaseback, שלאחריה תשכור כיל את הנכסים מהרוכש. היקפה הצפוי יעמוד על 80 מיליון שקל לכל היותר.

חזית 7 - אתגר החדירה לתחום המוצרים המיוחדים

במחצית הראשונה של השנה, שני שליש מהרווח התפעולי של כיל לא הגיע מאשלג או פוספט אלא מברום וממוצרי המשך, חלק ניכר מהם מתחום "המוצרים המיוחדים" שכיל מבקשת להחדיר ביתר שאת. אמנם מחירי האשלג הנמוכים במחצית הטו את התוצאות, אולם גם בנטרולם, חלקה של כיל בתחום המוצרים המיוחדים גדל.

בכיל שואפים להגיע לאיזון בין הרווחיות מאשלג ופוספט ובין יתר תחומי פעילותה. תחום המוצרים המיוחדים כולל בין היתר דשנים נוזליים ודשנים בשחרור איטי, תוספים המשולבים בתעשיות המתכת וטיהור המים, תעשיית חומרי הניקיון והתרופות. כיל גם פועלת בתחום תוספי המזון המיוחדים לשמירה על מרקם ויציבות של מוצרים. הכניסה למיזם בסין היא צעד בכיוון זה, אך המנכ"ל שייכנס יעמוד בפני משימה לא פשוטה: להגביר את חדירתה של כיל לתחום.

8 תגובות לכתיבת תגובה