צילום: אוראל כהן

צילום: אוראל כהן

ראיון כלכליסט

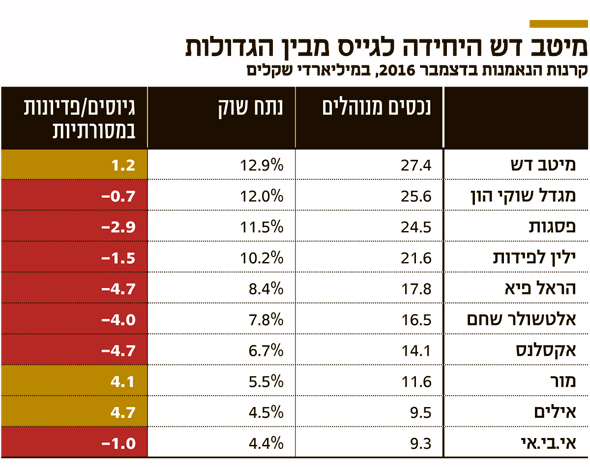

מנכ"ל קרנות הנאמנות של מיטב דש: "בסוף ישארו רק 10-7 מנהלי קרנות נאמנות"

רפי ניב מסכם שנה שבה היה היחיד לגייס מבין הגופים הגדולים, מציע חלופה לגמל להשקעה ורומז להנהלה החדשה שבאה מפסגות להראל פיננסים: "פעם מחלקות מכירות הצליחו לשווק בעזרת גימיקים, אבל היועצים היום כבר לא קונים לוקשים"

שנה רבת־תהפוכות עברה על תעשיית קרנות הנאמנות. רוב אפיקי ההשקעה סיימו את 2016 בתשואה חיובית ומנהלי ההשקעות האקטיביים הצליחו להכות את המדדים המובילים. עם זאת, התנודתיות בשווקים גרמה להססנות של המשקיעים, שלאחר שנים של תשואות נאות העדיפו לפדות כספים מהקרנות לטובת חוף המבטחים — הפיקדון בבנק.

קראו עוד בכלכליסט

בשורה התחתונה פדתה תעשיית קרנות הנאמנות המסורתיות (שאינן כספיות) 8 מיליארד שקל ב־2016. רוב מנהלי הקרנות הגדולים ספגו פדיונות, ובהם אקסלנס והראל שאיבדו כל אחד כשליש מהיקף הנכסים המנוהלים. הסיבה ליציאת הכספים חרף התשואות החיוביות היא שבקרנות הנאמנות משקיעים מעדיפים לרוב סיכון מועט — אג"ח ממשלתיות וקונצרניות בדירוגים גבוהים. אולם אלה פחות בלטו השנה ובניגוד לתמהיל של רוב מנהלי הקרנות, דווקא האפיק הקונצרני בדירוגים הנמוכים ושוק המניות היו חזקים.

לא בכדי 2016 היתה השנה של מנהלי הקרנות הקטנים, שמתמחים בהשקעות באג"ח ובמניות עם תנודתיות גבוהה יותר. כך שלושה גופים קטנים — אילים, מור ואנליסט — היו בין היחידים שהציגו גיוסים משמעותיים חיוביים נטו. לצדם בלט השחקן הגדול בתעשיית הקרנות והשלישי בגודלו בקרנות המסורתיות — חברת הקרנות של מיטב דש, שבניהול רפי ניב מאז 1999. בית ההשקעות היה השחקן היחיד בליגה של הגדולים (נכסים מנוהלים של יותר מ־15 מיליארד שקל) עם גיוסים חיוביים, מתוכם 1.2 מיליארד שקל נטו בקרנות המסורתיות. בראיון ל"כלכליסט" מתאר ניב כיצד השתנו כללי המשחק בתעשייה.

היו גופים קטנים שגייסו יותר ממיטב דש, כמו אילים ומור. הם לא הכוכבים האמיתיים של 2016?

"העובדה שגייסנו הכי הרבה בקרב הגופים הגדולים היא משמעותית. מיטב דש מנהל 20 מיליארד שקל בקרנות המסורתיות, וכשיש מלאי כזה גדול, החשיפה ליציאת כספים הרבה יותר גבוהה — וצריך לפצות עליה בגיוסים. כדי לאזן את הפדיונות השוטפים שלי, סביב 30 מיליון שקל ביום, עליי לגייס פי ארבעה מחברה שמנהלת 5 מיליארד שקל. גיוס של מיליארד שקל הוא רק קצה הקרחון של מה שקרה באמת — כניסה של 7 מיליארד שקל ויציאה של 6 מיליארד שקל. לגוף קטן, עם פחות מלאי לאבד, הרבה יותר קל לצמוח".

אבל בתעשייה יש מיזוגים. רק בחודש שעבר נודע כי קרנות הנאמנות של מנורה יתמזגו עם אלה של אלטשולר שחם.

"התעשייה מגיבה מהר מאוד כשמצליחים, אבל גם יודעת לקנוס ללא רחמים כשמפשלים. כך, גופים שהתמקדו רק בדמי ניהול נמוכים — נכשלו. היום תעשיית הקרנות שקופה יותר, וכל הטריקים של שינויים תכופים במדיניות השקעה והעלאת דמי ניהול בהפתעה פסו מהעולם. השינוי הזה לא נכפה על ידי רשות ני"ע או המחוקק, הוא תוצאה של נכונות לשפר את הענף".

הרשות איימה שמי שלא יישר קו ויתחייב להעלות דמי ניהול רק אחת לשנה — יבויש ברבים באתר שלה.

"חלק ממנהלי הקרנות, כולל אותנו, באו לרשות ואמרו שהקרקס חייב להיפסק ושצריך לתת ודאות למשקיע שקונה קרן נאמנות. הפריע לנו שהתחרות עוברת אך ורק למחיר ולא לאיכות הביצועים".

אבל התחרות טובה ללקוח. ועכשיו יותר מ־240 קרנות ניצלו את האפשרות להעלות דמי ניהול וסידרו לעצמן עוד הכנסות של 65 מיליון שקל בשנה.

"ההעלאות האחרונות בדמי הניהול היו לא יותר מהתאמת מחירים לרמה רציונלית. לא נראה יותר מחירי הפסד בתעשייה כי מנהלים מבינים שהם כבר לא יכולים להוריד לתקופה קצרה, לגייס ואז לייקר. עכשיו מסונדלים לשנה".

איוה איכות צריך בקרן מחקה, שמטרתה לעקוב אחרי מדד?

"לא נראה לך הגיוני שמנהל יגבה 0.2% על קרן מחקה? ציפו שזה יהיה לנצח בחינם? שהקרנות הכספיות יהיו בחינם? די לראות מה קרה למנהלים שהורידו מחירים — הם לא יכלו לממן ניהול השקעות איכותי והתחילו לסבול מפדיונות. גם קרן מחקה היא אופרציה שלמה. הן היו בחינם בטעות, כי במשך תקופה ארוכה היו גופים שרצו להגדיל נתח שוק עד שמישהו עצר ואמר שצריך לאזן את ההוצאות".

אבל הקרנות נשענות על מודל הדירוג בבנקים, שבוחן תשואות עבר שלא בהכרח מעידות על העתיד. למש,ל קרנות שרשמו ביצועים מעולים על אג"ח ממשלתיות בגלל מח"מ ארוך, אבל הסיכון באג"ח הללו עלה עכשיו.

"התחילה מגמה בבנקים לדרג גם לטווח ארוך, וככל שהטווח ארוך יותר — הדירוג אמין יותר. נניח רץ מרתון שתמיד מגיע בחמשת המקומות הראשונים. אם צריך להמר מי ינצח, הוא או זה שבמקום ה־30 — שווה להמר עליו. יש בנקים שמדרגים גם לטווח של 5–3 שנים. צריך דירוג איכותי, שיבדוק כמה קרנות יש תחת מנהל השקעות, מה הוותק שלו, כמה אנליסטים יש בבית ההשקעות. אף מערכת דירוג לא מביאה את זה בחשבון היום".

"בלי ביצועים אין מה למכור"

לאחרונה מונה טל קדם, איש מכירות קלאסי, יוצא פסגות, למנכ"ל בית ההשקעות הראל פיננסים. לדבריך, שם המשחק היום בקרנות הוא איכות ניהול השקעות ולא יכולות שיווק. "בעבר יכולת שיווקית היתה יכולה לפצות על תשואות בינוניות, ומחלקות מכירות הצליחו לשווק מוצרים בינוניים בעזרת גימיקים ומחירים. היום יועצים לא קונים לוקשים. בשביל שיקנו קרן נאמנות, נדרשים ביצועים טובים לאורך זמן — ובלעדיהם למחלקת המכירות אין מה למכור".

יש תחרות ממוצר הגמל להשקעה החדש, שבניגוד לקרנות, שהן מאוד סגמנטיות ומבוססות טרנדים, מציע ניהול משתנה בהתאם להתפתחויות.

"בקרנות הנאמנות יש גם קרנות גמישות. מנהל ההשקעות יכול להשקיע שם במה שהוא רוצה, מאפס מניות ועד 100%, במזומן או באג"ח. בשנתיים האחרונות חלה צמיחה עצומה בקטגוריה הזו, ורק השנה היא גייסה 2 מיליארד שקל, בדמי ניהול ממוצעים של 1.5%".

גמל להשקעה עולה בערך חצי מזה.

"הקרנות הגמישות הציגו תשואות שקופות הגמל לא יכולו לחלום עליהן. מי שרוצה מוצר דומה לגמל להשקעה, יכול לקנות קרן עם חשיפה של 30% למניות. אנחנו מובילים, דרך איגוד קרנות הנאמנות, מהלך להשוואת כללי המשחק מול הגמל להשקעה, שבו היתרון הגדול הוא באפשרות לעבור בין מסלולים וגופים ללא אירוע מס".

דמי הניהול בתעשייה ימשיכו לרדת?

"ב־10 השנים האחרונות חלה שחיקה מתמדת. העליות האחרונות היו רק תיקון קטן למעלה. דמי הניהול ימשיכו להישחק אבל במגמת התייצבות. קשה לרדת יותר".

"מעט חברות מרוויחות"

איך ייראו ההשקעות ב־2017?

"התשואות באג"ח עדיין נמוכות בגלל הריבית האפסית. בשוק המניות מרווח הטעות יכול להיות גדול. אם תהיה צמיחה חזקה בארה"ב, כמו שהשוק צופה, ייתכנו עליות, אבל נוכח רמות המחירים הגבוהות יחסית צריך לנהל סיכונים בקפידה ולא להיחשף לסיכון גבוה".

מנהלי ההשקעות האקטיביים היכו בענק את המדדים ב־2016. וב־2017?

"אני חסיד של ניהול אקטיבי. בתעודות סל יש אובדן ערך מובנה בכך שמניות נכנסות למדדים רק לאחר שעשו מהלך, ומניות שצנחו יוצאות מהם. המשקיע בתעודת סל קונה בעקיפין מניות יקרות ומוכר מניות זולות".

ומה לגבי מיזוגים עתידיים?

"יהיו עוד עסקאות דומות לעסקת מנורה־אלטשולר. מעט מאוד חברות מרוויחות ונוצר לחץ למיזוגים, שמנצלים יתרונות לגודל. בסוף תעשיית הקרנות תתייצב על סדר גודל של 10–7 מנהלי קרנות".

14 תגובות לכתיבת תגובה