משכנתא במסלול התרסקות

זוכי מחיר למשתכן מנצלים את הפער בין המחיר הנמוך לשווי האמיתי של הדירה, ומקבלים משכנתאות בשיעור מימון שמגיע ל־90%. תוספת המימון הזו עלולה להפוך את ההחזר החודשי שלהם לרצחני - וכשהריבית תעלה, תחכה להם קטסטרופה

קראו עוד בכלכליסט

איך? באמצעות משכנתא, כמובן, וכל המרבה בשיעור המימון הרי זה משובח. הוסיפו לזה סביבת ריבית נמוכה ותקנות מיוחדות של בנק ישראל המאפשרות לרוכשים להגדיל את שיעור המימון עד 90% משווי החוזה, במקרים מסוימים — ותקבלו אלפי משקי בית שעל אף מצב כלכלי גבולי לא מוותרים, מגרדים כל שקל להון עצמי, והולכים בכל הכוח על רכישה.

"למרות שתשלום המשכנתא והעלות של הריביות שווה ערך לשכירות לכל חיינו — עדיין אנחנו רוצים את הדירה שזכינו בה", אומרת טלי (שמה המלא שמור במערכת), שהגרילה זכות לרכישת דירה מוזלת בפרויקט מחיר למשתכן בדימונה. "אולי אין בזה היגיון, אבל ישראלים אוהבים לשלם ובסוף לקבל משהו".

"אני יודע על חבר'ה שזכו בגליל ים שבהרצליה, למשל, ומותחים את עצמם עד הקצה כדי להצליח לרכוש את הדירה", מספר יועץ המשכנתאות איתן קראוס. גילה בן־עובד, יועצת משכנתאות עצמאית ומתנדבת בעמותת פעמונים המספקת ייעוץ כלכלי למשקי בית, מסכימה: "כשחלום רכישת הדירה נראה כה קרוב, קל לפספס סכנות בדרך", היא אומרת. בן־עובד מזכירה שריבית בנק ישראל האפסית (0.1% בשלוש השנים האחרונות) עלולה בהחלט לעלות ב־20 השנה הקרובות, שהן משך החיים הממוצע של הלוואת משכנתא: "זוגות מותחים עד גבול היכולת את ההחזר החודשי, ולא מבינים שהוא יכול לקפוץ משמעותית. יכולה להיות עלייה במדד או בריבית הפריים, שכיום עומדת על שיעור מאוד נמוך של 1.6% (הריבית במשק בתוספת 1.5%; רכיב זה מוגבל בחלקו במשכנתא לשליש לכל היותר, ע"ד). הם לא לוקחים זאת בחשבון, ויש זוגות שאין להם אופק. נכון שהתוכנית הזו מציעה לזוגות הזדמנות להגיע לדירה משלהם, אבל כדי למנף את הסוכרייה הזו נדרש תכנון נכון".

השילוב בין שתי הטבות הופך את המינוף למפתה מתמיד

לב הסיכון נובע מרמת המינוף הגבוהה שזמינה לזוכי תוכנית מחיר למשתכן בגלל ההסכמות בין האוצר לפיקוח על הבנקים. על רכישת דירה רגילה חלות הגבלות בנק ישראל, המאפשרות להעניק לרוכשים מימון של עד 75% משווי הדירה כפי שהוערכה על ידי שמאי הבנק (או מחיר הדירה, בדירות חדשות). במחיר למשתכן, לעומת זאת, המצב שונה בתכלית: הרוכש יכול לקבל מימון בהיקף של עד 75% מגובה הערכת השמאי — אלא שבמקרה זה מחיר הרכישה נמוך משמעותית משווי השוק של הדירה, מה שמאפשר לשיעור המימון להגיע עד 90% מסך התשלום לקבלן (עד לסף של דירות ששוויין 1.8 מיליון שקל, שמעליו הזוכה חייב בהון עצמי של 25% משווי הדירה). באופן זה, דירה בתוכנית שמחירה 1.1 מיליון שקל עשויה לקבל מהשמאי הערכת שווי של 1.5 מיליון שקל. בדוגמה הזו הלוואת דיור של 900 אלף שקל מהווה 81% מעלות הדירה לרוכשים, אבל בנתוני הבנק היא נצבעת כ־60% משווי הדירה, לפי הערכת הבנק.

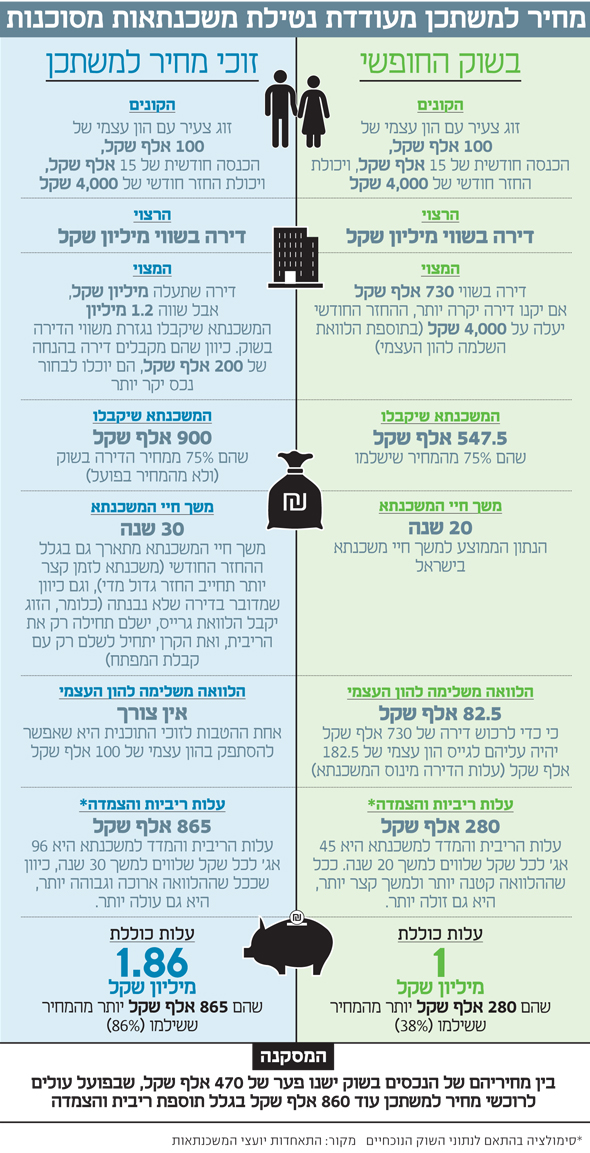

השילוב של ההטבה יחד עם העובדה שלרבים מרוכשי מחיר למשתכן יש הון עצמי מוגבל מביא רוכשים רבים בתוכנית ליטול הלוואות בשיעור גבוה במיוחד ביחס לעלות, ובכך להגיע לרמת מינוף גבוהה. סקר של התאחדות יועצי המשכנתאות מינואר 2017 העלה כי זוכי מחיר למשתכן נוטלים משכנתא ששיעור המימון שלה גבוה ב־148 אלף שקל מהממוצע הארצי (810 אלף שקל בממוצע בתוכנית, לעומת 662 אלף שקל לרוכשים בשוק החופשי). שיעור המימון הממוצע בתוכנית עומד על 75% מעלות החוזה מול הקבלן, לעומת 55% בממוצע בשוק החופשי. שיעור המימון הגבוה הזה עובר, כאמור, בזכות הפער בין המחיר שמשלמים הרוכשים בפועל לבין הערכת שווי השוק של הדירה. כאשר המימון לרוכשי התוכנית נבדק לפי שיעורו מהערכת השמאי, השיעור יורד ל־59%.

על פי הסקר, ההחזר הכולל על המשכנתא הממוצעת הזו של 810 אלף שקל יסתכם בעלות כוללת (ריביות והצמדה) של 1.22 מיליון שקל, לעומת 967 אלף שקל לרוכש שלא בתוכנית. במילים אחרות, זוכי מחיר למשתכן יצטרכו להחזיר לבנק 250 אלף שקל בממוצע יותר משאר נוטלי המשכנתאות. ההחזר החודשי, בהתאם, יעמוד על 4,200 שקל בממוצע, לעומת 3,580 שקל לחודש בקרב שאר הלווים.

"העלייה בעלות הכוללת למשכנתא נגזרת הן משיעור המימון הגבוה יותר והן ממשך תקופת נטילת המשכנתא", מסביר בארי גורטלר הר־טוב, מעורכי הסקר. "משכנתא ממוצעת ניטלת ל־22 שנה, ואילו במחיר למשתכן מדובר בכ־23.2 שנים בממוצע, על פי תחשיב שביצענו, כלומר 14 חודשים יותר. במילים אחרות, זוכי מחיר למשתכן גם פורשים את המשכנתא ליותר זמן, וגם משלמים יותר כסף מדי חודש. ככלל, נראה שהם לוקחים משכנתאות מסוכנות יותר".

אבל זה עוד לא כל הסיכון: הפיתוי שבהנחה במחיר הדירה דוחק רבים מזוכי מחיר למשתכן לתוך השוק, גם אם אין להם היכולת הכלכלית בפועל, מסבירה בן־עובד. לשם כך הם מגייסים את הוריהם כערבים משלמים, כלומר ממש שותפים למשכנתא. "הזוכים מוזמנים לבחור דירות בהתאם למיקומם בהגרלה. זוג שזכה במקום נמוך, יגלה כשיגיע רגע הבחירה שנותרו לו רק דירות חמישה חדרים יקרות, בעוד היכולות שלו מאפשרות רק דירת שלושה חדרים. אז מתחילה הקומבינה הישראלית: הם חושבים שהם חייבים לקנות, כי ההורים שלהם אמרו להם שזו ההזדמנות האחרונה, אז ההורים נכנסים כ'ערבים משלמים': לא ברמת מתנה חד־פעמית שמהווה סכום ראשוני לטובת ההון העצמי, אלא כמי שמתחייבים בעצמם לתשלום חודשי. לשם דוגמה, ניקח זוג שהכנסתו הכוללת היא 13 אלף שקל ושזכה בזכות לרכישת דירת חמישה חדרים. היקף החזר המשכנתא יעלה לו לפחות כ־5,000 שקל בחודש — אבל כיוון שהבנק לא יאשר החזר כה גבוה ביחס לשיעור ההכנסה, ההורים נכנסים כערבים שאמורים לשלם כ־20% מן המשכנתא במקום הזוג".

העניין מורכב עוד יותר כיוון שפעמים רבות התשלום הוא רק פורמלי, מסבירה בן־עובד: "בפועל, זוכים רבים מגייסים את הוריהם רק לטובת אישור המשכנתא, ובעצם משלמים גם את חלקם של ההורים". הורים שלהם יש כמה ילדים רוכשי דירות גם כך מתקשים להתחייב לזוג רוכשים אחד, היא אומרת. "ההורים חושבים מה יהיה עם הילד הבא, ולכן לרוב לא מסכימים. וגם אם מסכימים, לרוב התשלום מצדם לא נמשך לאורך זמן".

מתאבדים על ההון העצמי, גם כשהמחיר הוא הלוואה כפולה

ואולם עוד לפני שמגיעים לסוגיית ההחזר החודשי ניצב בפני הזוכים חסם גדול ומשמעותי יותר: ההון העצמי. אופן החישוב הייחודי של הון עצמי במסגרת התוכנית מצליח אמנם להקל על משקי הבית הלווים, ועם זאת רבים מהם נאלצים לנקוט שלל דרכים יצירתיות כדי להגיע ליעד.

בן־עובד מספרת על אודות משפחה שהחליטה לא לוותר אלא לממש את הזכייה באמצעות הלוואות בתוך המשפחה. "הזוג זכה במחיר למשתכן, אבל לא היה לו ההון העצמי המינימלי הנדרש של 100 אלף שקל. אלא שמבחינתו ויתור על הזכייה לא בא בחשבון, והוא לווה מכל בני המשפחה כדי להגיע להון העצמי. ההכנסה החודשית הכוללת של אותה משפחה היתה 10,000 שקל בחודש, אבל היא שילמה 2,000 שקל בחודש לטובת המשכנתא ועוד 5,000 שקל החזרים להלוואות שלקחו מהמשפחה. לא נשאר להם ממה לחיות. בסוף ביצענו להם מחזור משכנתא ואיחוד ההלוואות שלקחו לצורך החזר למשפחה ופיזורן לאורך שנים".

קראוס מספר על מקרה דומה של הלוואות במשפחה לטובת זוג מבוגר שזכה בתוכנית. "ליוויתי משפחה של בני זוג בגיל 50, שטענו שזו ההזדמנות היחידה לרכוש דירה, והם פשוט לקחו 100% מינוף באמצעות משכנתא, הלוואות מכמה בנקים שונים, וגם הלוואות מהמשפחה. במקרים כאלה אני ממליץ להישאר בשכירות ולא ללכת על העסקה, נוכח גודל הסיכון, אבל לא תמיד מקשיבים לי".

חלק מהזוכים, מספר קראוס, פונים להעמדת הון עצמי על חשבון הכנסה עתידית, כמו קרן השתלמות או מענקי פרישה עתידיים. "גם התנהלות שכזו אינה מומלצת, אם כי במקרה זה לפחות מדובר בכסף שקיים ברשות בני הזוג, בניגוד להלוואות מבני משפחה וחברים שספק אם יהיה ביכולתם להחזיר".

המדיניות המקלה של בנק ישראל, המאפשרת להפחית את ההון העצמי הנדרש לרמה של 100 אלף שקל, היתה אמורה לפתור את בעיית חסם מדרגת ההון העצמי, שממנה סובלים רבים מהזוגות הצעירים בישראל. אבל ישנם מקרים שבהם גם משק בית עם הכנסות גבוהות לא מגרד את הסכום הזה. "הזוגות תלויים בכושר ההחזר החודשי, וזה משתנה ממשפחה למשפחה", אומרת בן־עובד. "יש כאלה עם הכנסות של 25 אלף שקל, שמשלמים החזר משכנתא חודשי של כ־5,000, ועוד 1,500 שקל החזר על הלוואה שנטלו לטובת ההון העצמי".

איך ייתכן שזוג בעל הכנסה כה גבוהה לא השכיל לשים כמה שקלים בצד?

"זה לא באמת משנה כמה הזוג מרוויח, אם זה 10 או 25 אלף שקל, אלא מה הם עושים עם הכסף. יש כאלה שמרוויחים מעט ומתנהלים באופן מסודר, ויש זוגות שככל שהם מכניסים יותר הם מתפרעים יותר — למשל בקניות, בנסיעות לחו"ל. אני פוגשת כל יום זוגות שמכניסים 25 אלף שקל בחודש ומוציאים בקלות 30 אלף שקל. הכל נובע מבעיה בתכנון. המון משפחות מבזבזות הכל כאן ועכשיו, ומתפלאות למה הן לא מגיעות לדירה. זו בעיה מהותית בקרב הצעירים".

לטובת אלה מקרב הרוכשים שלא השכילו להתנהל נכון מבחינה כלכלית ולשים כסף בצד לרכישת דירה משחק כעת גורם שעבור רוכשים רבים אחרים נחשב מטרד: זמן ההמתנה הממושך, ולעתים ממושך מאוד, בין הזכייה בהגרלה לבין רכישת הדירה בפועל. לפעמים הזמן הזה פועל לרעת הזוכים, כיוון שמחיר הדירה מוצמד למדד תשומות הבנייה (שעולה ב־2% בשנה בשנים האחרונות), אבל בן־עובד מדווחת כי ישנם זוגות שמנצלים את פער הזמן כדי לחסוך: "היה לי זוג עם הכנסות של 27 אלף שקל, שלא רק שלא חסך הון עצמי, הוא גם היה עם הלוואות קודמות. בעקבות הזכייה הוא התייעל משמעותית, ועד שהגיע לכנס הזוכים ולבחירת הדירה מצבו היה טוב בהרבה".

הבנקים מעדיפים את רוכשי מחיר למשתכן

באפריל 2016 ניגשו זוכי מחיר למשתכן בעפולה אל הבנקים כדי ליטול משכנתא, אבל סורבו להפתעתם. התברר כי הקבלן העפולאי, וקבלנים קטנים אחרים שנכנסו לתכנית מחיר למשתכן, לא קיבלו ליווי בנקאי כיוון שהיו קטנים מדי; כיוון שכך, הם לא יכלו להפקיד ערבות בנקאית לטובת הרוכשים, ונאלצו להבטיח את נכסי הרוכשים באמצעות רישום הערת אזהרה לטובתם. במקרה ההוא התגייסה המדינה והעמידה לקבלנים ערבות מדינה, כדי לשחרר לרוכשים משכנתאות.

עם זאת, מאז השתנו הדברים ב־180 מעלות: הבנקים למשכנתאות למדו לקבל את התוכנית ונהפכו לרגועים הרבה יותר בנוגע אליה, נוכח הערבות וכן נוכח נתח השוק של המשכנתאות הללו כיום. אריק כהן, מנהל אגף אשראי קמעונאי ומשכנתאות בבנק הפועלים, מסביר: "מבחינת הבנקים מחיר למשתכן היה כלי חדש, וכמו כל דבר חדש הסתכלנו על זה בחשדנות. במכרזים הראשונים זכו בעיקר יזמים קטנים ולא מוכרים, וכשבחנו את ההצעות שלהם היה נראה כי הרווחיות הנמוכה, פחות מ־10%, עלולה להפוך את הפרויקט להפסדי עד כדי אי־השלמה. לכן היזמים האלה לא קיבלו ליווי בנקאי — וזה הוביל לכך שרוכשים שפנו ליזמים האלה לא קיבלו משכנתא.

"לאחר העמדת ערבות המדינה הצטרפנו לעניין במהירות. בד בבד הצטרפו ליוזמה חברות משמעותיות יותר שגם פעלו בהיקפים גדולים יותר, וגם הציגו רווחיות של %10–15%, מה שפתר את עניין הליווי.

"היום כל הדירות החדשות שנמכרות, ודאי בפריפריה, הן במחיר למשתכן. לכן בנק שרוצה להיות דומיננטי בתחום המשכנתאות חייב להוביל גם בתחום מחיר למשתכן. אנחנו עובדים על כך חזק, כדי שגם הלקוחות שלנו וגם לקוחות בנקים אחרים יגיעו אלינו".

רמת המינוף הגבוהה של רוכשי מחיר למשתכן לא מרתיעה אתכם?

"זה לא מפחיד אותי יותר מאשר לקוחות אחרים שקונים דירה של 2–3 מיליון שקל במינוף של 75%. הסיכון לא בהכרח גבוה יותר בתוכנית דיור מוזל. דירות זולות מביאות לבסוף להחזר חודשי נמוך יותר. מחיר למשתכן היא לא זו שהביאה לעליית שיעורי המינוף אלא עליית מחירי הדירות שקדמה לה".

119 תגובות לכתיבת תגובה