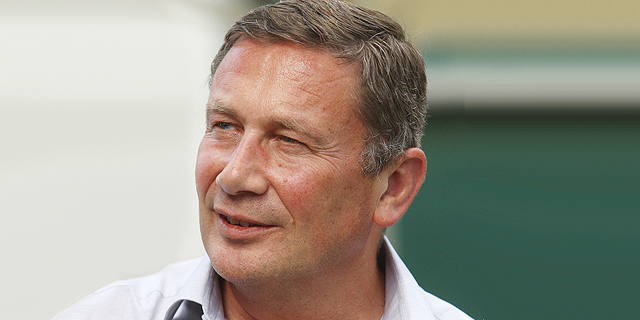

צילום: רונן פדידה

צילום: רונן פדידה

ראיון כלכליסט

"הבנקים יצטרכו לצמצם אלפי משרות" - חדוה בר עוצרת את החגיגה

אחרי ששרי אריסון טלטלה את המערכת הבנקאית, מפריכה המפקחת על הבנקים, ד"ר חדוה בר, את השמועות שבנק ישראל לחץ שתוותר על השליטה בגלל החקירה בשיכון ובינוי. היא חושפת שהורתה לבנקים להאט את שיווק האשראי הצרכני בשל חשש להסתבכות של משקי בית, ומוסרת לחברות האשראי שאם אפליקציות התשלומים מדאיגות אותן - שיתאמצו יותר

הראיון עם המפקחת על הבנקים ד"ר חדוה בר התקיים בבוקר סוער במיוחד במערכת הבנקאית. שרי אריסון, בעלת השליטה בכמעט 20 השנים האחרונות בבנק הגדול בישראל, בנק הפועלים, יצאה בהכרזה דרמטית שתואמה באופן מלא עם בנק ישראל על החלטתה למכור את מניות השליטה שלה בבנק דרך הבורסה, זאת לאחר שלא הצליחה למצוא שותף אסטרטגי בבנק.

קראו עוד בכלכליסט

ברקע, התגברו השמועות שהפיקוח על הבנקים לחץ על אריסון למכור את אחזקותיה בבנק בגלל החקירה נגד חברה אחרת שהיתה עד לאחרונה בשליטתה, שיכון ובינוי. אלא שחדוה בר מפריכה את הספקולציות באופן חד משמעי: "אריסון כבר שנים רוצה לצאת, והיוזמה לצאת מגרעין השליטה בבנק הפועלים היא שלה. הם פנו אלינו ברגע שהתפוצצו המגעים עם הגופים הפיננסיים מארה"ב וקנדה ששקלו להיכנס לגרעין השליטה, לפני כמה חודשים. אריסון פנתה ואמרה שהיא רוצה למכור את כל אחזקותיה בבנק, ועבדנו איתה על התהליך. כבר חודשים אני עובדת על זה קשה".

הפועלים הצטרף בכך לדיסקונט ולאומי שמתנהלים בלי בעל שליטה, והתופעה הולכת ומתרחבת ככל שבעלי שליטה בגופים פיננסיים מתקשים למצוא רוכשים שיסכימו לשלם פרמיית שליטה. "על פי התפישה בבנק ישראל בעשר השנים האחרונות, אין מודל עדיף לבעלות על בנק", אומרת בר. "לכל מודל יש יתרונות וחסרונות, וכמי שאמונים על שמירה על פיקדונות הציבור אנחנו מתייחסים למספר משתנים ובהם ממשל תאגידי ומבנה שליטה. אני עצמי עסקתי בדוקטורט בממשל תאגידי, ונתקלתי במחקרים שצידדו במבנה של שליטה. במאמר שכתבתי אז טענתי שיש יתרונות לגרעין שליטה כי לבעלים יש אינטרס משמעותי לפקח על הממשל התאגידי בבנק. בכ־20 השנים שחלפו מאז, למדנו הרבה דברים שהובילו למסקנה שאין מודל אחד עדיף".

אבל יש רתיעה של אנשי עסקים לרכוש שליטה בגופים פיננסיים? מדוע אריסון בחרה לצאת מגרעין השליטה?

"אני בהחלט חושבת שיש רתיעה מסוימת, שנובעת מחוסר הפרגון במשק הישראלי לבעלי שליטה בכלל, לאנשים שהצליחו פיננסית, ואנחנו רואים זאת בתקשורת ובהתבטאויות של גורמים במשק. ברור לי שההחלטה של אריסון לצאת לא קשורה לערך שהבנק נתן לה: התשואות שהשיגו בעלי המניות בבנקים בעשור האחרון היו גבוהות מאוד, מעל מדדי השוק, ולכן לא נראה לי שהשיקול לעזיבה הוא פיננסי, אלא המחיר האישי שגובה העניין הציבורי.

"אבל אסור לצאת באמירה גורפת שאין התעניינות במגזר הפיננסי בישראל. רק לאחרונה ראינו התעניינות גדולה מאוד מצד גופים פיננסיים עולמיים, שלא היתה כמוה שנים, ברכישת חברות כרטיסי האשראי. גם אם נכון שרובם לא היו בעלי הון פרטיים אלא קרנות השקעה וחברות פרטיות".

למיטב ידיעתך, שרי אריסון או נציגיה היו מעורבים בניהול הבנק השוטף?

"שרי אריסון לא היתה בממשק עם הפיקוח על הבנקים ובוודאי לא בניהול השוטף. הממשק שלנו הוא תמיד מול הדירקטוריון וההנהלה, והציפיות שלנו מהם גבוהות מאוד. האחריות של הדירקטוריון היא למפקידים, אלה כספי ציבור. אני מצפה שתהיה שקיפות ופתיחות מלאות, שלא אנחנו נגלה דברים על הבנק אלא שהבנק יציף אירועים וכשלים. זה טבעי שדברים קורים כשמנהלים עסקים, אבל אנחנו מצפים שהדירקטוריון וההנהלה יעדכנו אותנו מיד בדברים מהותיים".

"בפרשת קינן לא קרה מה שציפיתי"

הציפיות של בר אולי גבוהות, אך בתקופתה נחשף אחד האירועים הבולטים שהעלו תהיות לגבי עוצמת הממשל התאגידי בבנקים. בנובמבר 2016 פורסם כי מנהלת הפעילות של בנק הפועלים בקזחסטן התלוננה כי מנכ"ל הבנק באותה עת, ציון קינן, תקף אותה מינית מספר שנים לפני כן. הבנק ערך בוררות שבסופה שילם פיצויים של מיליוני שקלים. תיק החקירה המשטרתי נגד קינן נסגר.

יו"ר הבנק יאיר סרוסי בחר לא לדווח על הפרשה לדירקטוריון, לפיקוח על הבנקים או לבעלת השליטה. לאחר שסרוסי פרש מהבנק פורסם הדו"ח החריף שכתבה בר, שכלל אמירות אישיות קשות נגדו.

נפגעת מכך שסרוסי מעל במערכת היחסים שלכם?

"לא קרה כאן מה שציפיתי שיקרה, וזה היה חמור בעיני דווקא משום ששוחחתי עם היו"ר על הטרדות מיניות ועל החשיבות של מינוי אנשים שאין לגביהם ספק אם היו מעורבים בהתנהלות לא ראויה. הוא ישב מולי ולא אמר דבר. זאת היתה הפתעה גדולה מאוד לגלות זאת בדיעבד. אמון ופתיחות מול הרגולטור זה הבסיס לעבודה מול המפוקחים, ויש מחיר כאשר בנק מפר את הציפייה הזו".

את חושבת שרמת הממשל התאגידי בבנקים גבוהה?

"הממשל התאגידי בבנקים היום טוב ומעל הרף המקובל במשק הישראלי ובכלל. אני פוגשת פעם בשנה את הדירקטוריון של כל בנק וכך מעבירה לחבריו מסרים ברורים. אחרי שלוש שנים בתפקיד, אני יכולה לומר שיש שקיפות מלאה מצד הבנקים כלפי הפיקוח. בהרבה מקרים הבנקים הם שמציפים את הבעיות שמתגלות. אנחנו עושים ביקורות בשטח, מאשרים מינויים ויש הרבה כלים לעקוב אחרי המתרחש בבנקים, אבל מדובר במערכות גדולות מאוד ולכן יש דברים שאנחנו לא רואים ומי שמציף אותם אלה ההנהלות, הדירקטוריון ושומרי הסף".

אחד השינויים שבר מדגישה, עוסק במתן אשראי ללווים גדולים - נושא מרכזי לאחר שהבנקים העניקו מיליארדי שקלים למספר מצומצם של אנשי עסקים וחברות, בלי לדאוג לבטוחות. "בעבר מי שהחליט אם להעניק אשראי ללווה גדול, היתה החטיבה העסקית בבנקים. הפיקוח הבין שגם אם הצד העסקי בבנק פועל בצורה עניינית, הוא לא רואה את הסיכונים בצורה מלאה, כשהתמריצים הכספיים שהוא מקבל עלולים ליצור התנהגות אופטימית מדי. לכן קבענו שלכל בנק יהיה מנהל סיכונים שתפקידו לבדוק את האשראי מבלי להיפגש עם אף אחד מהלווים הגדולים".

זה לקח מכך שהפועלים העניק הלוואה לאי.די.בי פתוח של נוחי דנקנר בזמן שבן דודו דני היה יו"ר הבנק?

"זה לא הפקת לקחי דני דנקנר אלא הפקת לקחי המשבר הפיננסי העולמי. אימצנו סטנדרטים בינלאומיים. יכול להיות שאם היה מנגנון כזה בימי דני דנקנר המציאות היתה שונה. היום ועדות האשראי שקופות ופתוחות, הדיון מובנה יותר, ויחידת ניהול הסיכונים צריכה לתת המלצה האם לתת אשראי ובאיזה מבנה. אני נוטה לחשוב שהאירוע של דני דנקנר לא היה קורה כיום, כי היו נשאלות השאלות. באשראי יש תמיד סיכון, ויהיו כשלי אשראי, אך פעלנו בנחישות לחיזוק ניהול הסיכונים והממשל התאגידי כדי שלא יהיו מקרים של ניגודי עניינים".

אבל בואי נודה, היום מי שמסיים קריירה עסקית ורוצה להוריד הילוך, מחפש ג'וב כדירקטור בבנק: השכר כמעט מיליון שקל בשנה, אוכלים קצת בורקסים והולכים הביתה. לא בטוח שהם עוסקים בביקורת על היו"ר וההנהלה.

"הדירקטוריונים של הבנקים השתפרו בשנים האחרונות, הם יותר טובים להערכתנו מדירקטוריונים של חברות ציבוריות אחרות, אך כמובן שיש לנו רצון לשפר עוד. אנחנו מעריכים באופן שיטתי את האפקטיביות והאיכות של החלטות הדירקטוריון על ניהול הבנק, ומעירים כשההתנהלות לא מספקת. יש הבדלים בין הבנקים: יש בנקים שבהם הדירקטוריון מאתגר את ההנהלה, מעלה שאלות, מבקש להבין את הדברים לעומק ולקבל חלופות, ויש דירקטוריונים שפחות. הדירקטורים מקצועיים מאוד, עם הרבה ניסיון עסקי, רגולטורי וציבורי. האפקטיביות תלויה בפרסונות, ביו"ר וגם בניהול הבנק, ויש מקומות שעושים יותר טוב ויש שפחות.

"לפני שנה הורינו לצמצם את מספר הדירקטורים כדי שכל אחד יישא באחריות, ותהיה אפקטיביות גבוהה יותר. דרשנו שידונו יותר בנושאים מהותיים, ויעבירו נושאים אחרים לוועדות הדירקטוריון. דרשנו גם לקצוב את כהונת היו"ר. בסביבה המשתנה של היום נכון שתהיה תחלופה, וברוב הבנקים הגדירו תקופות שבין תשע לעשר שנים, תקופה מכובדת לכהונת יו"ר".

בבנק הפועלים יש לא מעט דירקטורים ותיקים מאוד.

"אנחנו מצפים גם לתחלופה של דירקטורים וועדות הדירקטוריון. בימים אלו אנחנו עובדים על שינויים נוספים ועל עדכון ההוראות לדירקטוריון, מתוך הבנה שמתקבלת מהניטור השוטף של עבודת הדירקטוריון".

ואם ניגע בשכבת המנהלים, האם הגבלת שכר הבכירים עלולה לגרום לבינוניות במערכת הבנקאית?

"אני לא רואה שהחוק פגע בבנקים. יש אנשים מצוינים שרוצים לעבוד בתפקידים הבכירים. עם זאת, יש עיוות מכך שהחוק לא חל על גופים פיננסיים חוץ־בנקאיים או חברות אשראי. יש כאלה שאפילו חושבים שזה יוצר תמריץ שלילי לגופים כאלה לקבל רישיון בנק. צריך לבחון זאת".

"אין סכנה לבנקים בשל החקירות"

בתור האחראית על יציבות המערכת הבנקאית, מה התרחיש הקיצוני שממנו את חוששת?

"אני נשאלת הרבה על הברבור השחור. אז הסכנה הראשונה היא משבר פיננסי כמו ב־2008. סיכון נוסף הוא תקיפת סייבר וזליגת מידע. המערכת הבנקאית מחוברת כיום למרכז סייבר, ואנחנו חשים שכשהתקיפה תגיע, נחזיק במערכות ההגנה הטובות ביותר".

בר אינה מזכירה את החקירות נגד הבנקים, כגורם סיכון. הרשויות האמריקאיות חושדות בבנקים הישראליים שסייעו להעלמת מס בארה"ב. בנק לאומי סיים את ההתנהלות מול האמריקאים בקנס של 270 מיליון דולר. בנק הפועלים הפריש עד כה 365 מיליון דולר, אך יש חשש שעלות ההתמודדות עם החשדות תגדל מאוד, ובנק מזרחי־טפחות הודיע לפני עשרה ימים שהוא מפריש 116 מיליון דולר בנוסף ל־45 מיליון דולר שכבר הפריש, וזאת לנוכח דרישת קנס של 342 מיליון דולר, כמיליארד שקל, מצד משרד המשפטים האמריקאי.

"אין סכנה ליציבות הבנקים בעקבות החקירות", היא קובעת. "לבנקים יש עודף הון גבוה מאוד שעלה בשנים האחרונות בעקבות התערבות הפיקוח על הבנקים ולמרות שסכום הקנסות הנדרש עתה ממזרחי־טפחות גדול, יחסית להון הבנק זה לחלוטין לא מסכן אותו. גם אחרי ההפרשה האחרונה שביצע, יחס הלימות ההון שלו הרבה מעל 9%. אין שום פגיעה ביציבותו".

איך את מאזנת בין המידע שהמשקיעים והלקוחות מצפים לקבל על החקירות, לבין שמירה על יציבות הבנקים?

"החקירות הן נושא חריג, שמתייחס לאירועים והתנהלות שהיו לפני יותר מעשור. הרשויות האמריקאיות מובילות את החקירה, ובהתאם לכללים אנחנו לא מתערבים בה".

לאחרונה חשף "כלכליסט" שב־2004 ביצע בנק ישראל ביקורת בחברת הבת של בנק מזרחי באיי קיימן, וגילה כשלים בתחום הלבנת הון. האם בעלי המניות לא היו צריכים לדעת על כך בזמן אמת?

"לצערי חומרים מתוך החקירה הודלפו, והציבור נחשף לכך שהפיקוח על הבנקים ערך ביקורת בתחום איסור הלבנת הון. עבודת הפיקוח על הבנקים היא קצת כמו עבודת המוסד. כמו שהמוסד נותן ביטחון לישראל כשהציבור יודע שהוא מוגן אך לא יודע איך, כך גם אנחנו נותנים ביטחון למפקידים. ב־2004 הפיקוח כתב דו"ח ביקורת על חשש להלבנת הון בבנק מזרחי, כשמצא חשבונות ממוספרים שלא היו על שם הלקוחות. דרשנו תיקון וזה תוקן. הפיקוח היה אפקטיבי".

אבל היתה תחושה במערכת הבנקאית, גם בשל הרוח שהגיעה מהרגולציה והמדינה, שלא נורא שמעלימים מס.

"בהחלט חל שינוי בעולם וגם בפיקוח על הבנקים, אני מודה, בהבנה של הסיכון. הנושא של איסור הלבנת הון ומימון טרור קיבל תאוצה בתחילת שנות ה־2000 והפיקוח על הבנקים היה מהמובילים של הטמעת החקיקה בשטח. רק ב־2010 האמריקאים קבעו שבנקאי חייב לדעת אם הלקוח שעומד לפניו, בכל מקום בעולם, הוא אמריקאי ולוודא ששילם מס. היו פעולות של בנקאים בשטח, שהיום מבינים, מתוך החקירות, שהיו חמורות".

"אבל באותה עת היתה תקופה אחרת במשק הישראלי, המדינה ראתה חשיבות גדולה בכך שכספי יהדות העולם יופקדו בבנקים הישראליים - בין אם בישראל ובין אם בשלוחותיהם - והיא לא התאימה את החוק לחקיקה האמריקאית. התיקון לחוק איסור הלבנת הון הגיע רק ב־2016, ועדיין יש בישראל הקלות לתושבים חוזרים שיוצרות חשיפה להלבנות הון. היה פה שינוי דרמטי שהבהיר שתושבי חוץ יוצרים חשיפה גדולה למערכת הבנקאית".

יש סיכוי שמנהלי בנקים בישראל יצטרכו לשלם את המחיר של החקירות האלה ולקחת אחריות אישית?

"נעצור כאן. ברגע שהחקירות יסתיימו ונבין את המשמעות הכוללת במו"מ מול האמריקאים ונראה מה יהיו הדרישות שלהם, נקבל החלטה. מה שהבטחנו בשנים האחרונות זה לוודא שמדובר באירועים שיופסקו והיום אני יכולה להגיד בביטחון, בוודאי בנוגע ללקוחות אמריקאים, שהבנקים מצייתים באופן מלא ואין סיכון. גם לגבי אירופאים הייתה החמרה אבל עדיין שם החקיקה לא הושלמה וזה יוצר חשיפה לישראל. גם למדינת ישראל יש אחריות להסדיר את הנושא הזה עד תום. הכלכלן הראשי באוצר פרסם לאחרונה שנותרו שמונה מדינות בגלובוס שלא חתמו על האמנות המתאימות, מדינות די אזוטריות וישראל אחת מהן, ויש אחריות גם על המדינה להשלים את החקיקה".

"לא צריך בנק נוסף בשביל תחרות"

בר אומרת, כי עיקר עבודתה מוקדש להגברת התחרות במערכת הבנקאית, לקידום הטכנולוגיה ולהליכי התייעלות, המיועדים לשיפור התנאים של הלקוח. גורמים אחרים, סבורים שהפיקוח מעדיף את יציבות הבנקים על פני קידום התחרות. "חשוב לי להדגיש שבדאגה ליציבות הפיקוח דואג למר וגברת כהן, שבנקים לא יפשטו את הרגל על ימין ושמאל כמו שקרה באירופה וארה"ב. אני ערה לביקורת כאילו זה בא על חשבון האזרח הקטן, ופועלת כדי לשנות את האיזונים. רוב הזמן שלנו מוקדש לנושאים צרכניים ולתחרות".

משקיע בניירות ערך משלם בבנק עמלות שיקרות במאות אחוזים ממה שהבנק משלם לבורסה. מישהו רושם רווח חריג.

"תחום ניירות הערך נוגע רק לחלק מהציבור שמחזיק בחסכונות גדולים. יש 1.5 מיליון חשבונות ניירות ערך והאוכלוסייה הרבה יותר גדולה. נכון שיש משקי בית שחסכו קצת כסף, וכשאנחנו מדברים בפיקוח על טובת הלקוח אני תמיד שואלת איך עושים שאמא שלי תבין, עד שזו נהייתה בדיחה אצלנו. 50% מבעלי תיק ניירות ערך מחזיקים חסכונות עד 100 אלף שקלים שבהם העמלות יותר נמוכות מבתי ההשקעות. עם זאת, יש תחרות בתחום, בדמות בתי השקעות וגופים חוץ־בנקאיים, ומדוע הציבור לא עובר לשם? להערכתי כי הוא נותן יותר אמון במערכת הבנקאית, ומוכן לשלם על תחושת הביטחון".

"האחריות שלי, בדיאלוג עם רשות ניירות ערך ורשות הגבלים עסקיים, היא לוודא שאין חסמי מעבר בין בנקים. היום אפשר להעביר חסכונות בתוך חמישה ימים ובחמישה שקלים לגוף חוץ־בנקאי. ונפעל להסיר חסמים נוספים".

אבל דו"ח רשות הגבלים עסקיים שפסל את המיזוג בין מזרחי לאיגוד קבע שהתחרות נמוכה ושלבנקים אין אינטרס להתחרות זה בזה.

"אני מאמינה שיש שינוי מאוד גדול בלחץ התחרותי, זה תהליך ממושך אבל אנחנו פועלים בנחישות. קידמנו את מכירת חברות כרטיסי אשראי, הורדנו את חסמי הכניסה לבנק חדש, אנחנו מורידים את עמלות הסליקה של בתי עסק ואנחנו פועלים לשיפור הגישה למידע בנקאי, שהוא הכרחי לתחרות. מדובר בתשתיות ולכן זה לוקח זמן, זה לא זבנג וגמרנו".

במשרד האוצר קיוו שהרוכשת של לאומי קארד, קרן ההשקעות האמריקאית ורבורג פינקוס, תהפוך את חברת כרטיסי האשראי לבנק. אלא שבתוך זמן קצר הבהירה הקרן שאין בכוונתה לבקש רישיון בנק. נראה שאם גוף כה גדול אינו מעוניין להקים בנק, הצעדים של בנק ישראל הם חסרי תוכן. בר דוחה את הטענה. "יש פה שגיאה קונספטואלית שתחרות תתרחש רק אם יהיה בנק נוסף. זה לא נכון. תחרות תגיע גם באמצעות חברות כרטיסי האשראי. ביום שאחרי הפרדת לאומי קארד מלאומי תיווצר להערכתי תחרות אדירה לטובת משקי הבית והעסקים הקטנים. אני מצפה שהגוף החדש יהיה עצמאי, תחרותי וטכנולוגי, ולצרכן יש מגוון רחב לנטילת אשראי".

בר גם אינה מודאגת מכך שלאומי קארד תהסס מלהתחרות עם לאומי, שחולק עמה בעמלות. "כבר היום אנחנו רואים שישראכרט ולאומי קארד, בשיח מולנו, חושבות תחרות", היא אומרת. "כל המתעניינים בחברות כרטיסי האשראי ציינו שעולם התשלומים הישראלי מפגר ביחס לעולם ויש מה לשדרג".

ואת לא חוששת שלקוחות יפותו לקחת אשראי צרכני? אין כאן סיכון משקי?

"יש סיכון ואני עוקבת אחרי זה. בעקבות מסרים חד משמעיים שלנו למנכ"לים והדירקטוריונים במערכת הבנקאית ובחברות כרטיסי האשראי יש האטה בקצב עליית האשראי הצרכני, עד כדי עצירה. דרשנו קנסות בדמות הפרשה בדו"חות בגין מתן אשראי צרכני ונכנסו לביקורת בבנקים בנושא.

"רמת היקף האשראי הצרכני בישראל אינה גבוהה בהשוואה עולמית, אבל אני חוששת שמשקי בית מסוימים יסתבכו. משקי בית בעשירונים התחתונים בישראל יותר ממונפים ביחס לעולם וזו אחריות משותפת של הציבור והרגולטורים לוודא שהפרדת חברות כרטיסי האשראי לא תוביל להיצף אשראי ולהסתבכות של לווים פרטיים. מאגר נתוני האשראי שיהיה נגיש מהשנה הבאה ייתן לכל מלווה אינדיקציה לגבי רמת המינוף של הלווה. צריכה להיות הוגנות מול הלקוח, ובוודאי אסור להציע ללקוח אשראי שיסכן אותו".

"לא נעצור את מהפכת האפליקציות"

חברות האשראי שיוצאות לדרך עצמאית, חרדות לגלות בתקופה האחרונה את הפופולריות של האפליקציות להעברת כספים באמצעות הטלפון. כיום מרבית האפליקציות של הבנקים, כמו ביט של הפועלים או פפר של לאומי, עדיין משתמשות בכרטיסי האשראי אך בעתיד הן עשויות לעקוף אותם ולחסל את התחרות בשוק סליקת התשלומים לעסקים.

"זה שינוי צרכני שמיטיב עם משקי הבית והעסקים הקטנים", אומרת בר. "נוצרה תחרות ושירות טוב לצרכן, בלי עוררין, אז נעצור את זה? זה שינה את החיים לעסקים קטנים ואנשים פרטיים שמעבירים כסף בקלות לוועד הכיתה או למורה הפרטי של הבן. פגשתי מאפרת שאמרה לי 'שיניתם לי את החיים - גם אפליקציות התשלום וגם סריקת הצ'קים בלי לנסוע לסניף'. השינוי נוצר כי הבנקים חוששים מענקיות כמו עלי פיי וגוגל פיי. הזהרנו את הבנקים שכדי להמשיך להתקיים הם חייבים להתכונן לתחרות. דחפנו אותם לטובת הצרכנים".

בר מבהירה שהיא מצפה בתגובה לתחרות מצד חברות האשראי. "הצהרתי שאתן רוח גבית לחברות כרטיסי האשראי, וסייעתי להם. אני מצפה שהן ירוצו לפתח אפליקציות דומות, ונפעל לחבר אותם למערכות התשלומים כדי שיהיו בתחרות ויציעו שירותי תשלום מתקדמים".

את יכולה לראות תרחיש שאפליקצית ביט, למשל, תציע לבתי עסק להעביר כספים ישירות מחשבון הלקוח, בלי שימוש בכרטיסי אשראי?

"חד משמעית לשם העולם הולך. ביקרתי בסין - אנשים יוצאים מהבית רק עם הסלולרי שהוא גם ארנק אלקטרוני. זה פשוט, קל וזול וזה מה שאני מאחלת לתושבי ישראל. הפיקוח יעזור לחברות כרטיסי האשראי להתחבר לעולם הזה. חברות כרטיסי האשראי חייבות לחשוב על היום שאחרי שיהיו באחזקת הבנקים, ושיהיו גופים פיננסיים חזקים. אבל האינטרס שלי הוא לא שגוף מסוים לא ייפגע, אלא טובת משקי הבית. לפי מה שקורה בעולם, הכניסה של ארנקים אלקטרוניים תביא להורדה משמעותית נוספת של העמלות, ויכול להיות שלא יהיו עמלה צולבת ועמלת סליקה אם הכסף יעבור ישירות מחשבון לחשבון".

"לא סביר שהשכר באגוד ובבינלאומי מוצמד לשכר בבנק לאומי"

התהליך המרכזי שעובר כיום על הבנקים, הוא השינוי החד בשיטת ההפעלה שלהם: עובדים רבים פורשים, סניפים נסגרים והקשר עם הלקוח עובר לאמצעי תקשורת טכנולוגיים. התהליך הזה, שנתפס כהתייעלות, נתקל בוועדי העובדים החזקים, שרוצים לשמר את התנאים המעולים המקובלים בבנקים מזה עשרות שנים, וגם בביקורת מצד הלקוחות, שאולי חושבים שבנק דיגיטלי זה נחמד, אבל ישמחו לפגוש אדם בשר ודם כשהם מטפלים בכסף שלהם.

"ההתייעלות בבנקים נמצאת במוקד הפעילות של הפיקוח, ובעיני היא קריטית לתחרות לשירותים הבנקאיים ולזכות הקיום של הבנקים", אומרת בר. "אני רוצה לספר בגאווה שבשנים האחרונות הפיקוח הוביל להתייעלות משמעותית כשמספר המשרות במערכת הבנקאית ירד ביותר מ־6,000 עובדים מאז 2011. אני מצפה שזה יימשך - אין ברירה".

פועלים ולאומי אמורים לחדש השנה את ההסכם הקיבוצי, והעובדים צפויים לדרוש תוספת שכר.

"אני מצפה לראות עוד התייעלות. חשוב לי להגיד לבנקאים ולוועדי העובדים, שמבינים את השינוי, שבעתיד הבנקים יידרשו להרבה פחות עובדים כי הטכנולוגיה תחליף אותם. ברגע שאישרנו את הצ'ק הדיגיטלי (סריקה של הצ'ק במקום שינוע פיזי שלו בין הבנקים, ר"ב), מאות משרות הפכו למיותרות. זה תהליך שלבנקאים ולוועדים קשה להפנים, ואנחנו לא יכולים לדמיין כמה מהמשרות יתייתרו, בעולם מדברים על ירידה של 20%–30% עד 2025, כי העובדים יוחלפו בתוכנות ובוטים".

זה מעלה את הסיכון להשבתת הבנקים.

"זה קריטי שהוועדים יבינו שאם הם רוצים זכות קיום לבנקים שנים קדימה, הם חייבים להתאים את עצמם, אחרת יבואו חברות טכנולוגיות רזות שיתחרו בהם עם יתרון. בסין שתי חברות טכנולוגיה גדולות, עלי פיי וטנסנט, מתחרות בבנקים הגדולים עם יחסי יעילות הרבה יותר טובים. אם הוועדים חכמים הם צריכים להבין שחייבים להמשיך מה שהתחלנו.

"בהסכמי השכר הקרובים אני מצפה גם לצמצום והעלאת הגמישות בניהול כוח האדם והתאמת כמות, ושהטייס האוטומטי שמעלה את השכר יצומצם ויוחלף בתגמול תלוי ביצועים. באינפלציה כה נמוכה לא הגיוני שהשכר עולה ב־3.5% בשנה בלי קשר לביצועי הבנק. זה בלתי סביר. גם לא סביר שהשכר באגוד ובבינלאומי מוצמד לשכר בבנק לאומי. איפה נשמע כזה דבר? איפשרתי לבנקים לעשות מהלכים גדולים באמצעות פרישה מרצון שמאפשרת לחיות בצורה מכובדת. נדרשת נחישות ורגישות".

ייצוג שיא לנשים במגזר הפיננסי

במערכת הבנקאית יש רוב של מנכ"ליות, שגדל עם מינויה של שבי שמר למנכ"לית בנק אגוד. אליהן מצטרפות נגידת בנק ישראל קרנית פלוג והמשנה שלה, נדין בודו־טרכטנברג. עם זאת, הממונה לשעבר על שוק ההון דורית סלינגר שסיימה לאחרונה את כהונתה, סיפרה שהתמודדה עם לא מעט סקסיזם, למשל מצד חברי כנסת.

בר אומרת שלא חשה תחושות כאלה. "גם בממשק עם המפוקחים וגם עם חברי הכנסת ההתנהלות מקצועית לחלוטין. אני לא יכולה להיזכר ברגע שחשבתי שקורה משהו לא תקין כלפיי בגלל שאני אשה", היא אומרת. "במגזר הפיננסי בישראל יש הצלחה ברמה עולמית בייצוג נשי. בבנק ישראל יש בין 50% ל־60% נשים ובראשן הנגידה והמשנה. לי יש שלוש סגניות ובצוות ההנהלה הבכיר שלי כ־60% נשים. זה בזכות המקצועיות שלהן. לא מיניתי בחיים מישהי בגלל שהיא אשה. היום יוצא לי שאני יושבת בפגישה וכל המשתתפות הן נשים. זה מדהים".

היית רוצה לראות נגידה אשה?

"אני רוצה לראות מישהו מקצועי בעל כישורים נדרשים, ופחות הייתי מדגישה את עניין המגדר. במשק הישראלי יש מקום לשינוי בחברות בורסאיות. שיעור הנשים היו"ריות, מנכ"ליות ודירקטוריות מצומצם מאוד. בבנקאות קרה משהו חיובי ומשמח ואני גאה על השינוי הזה".

58 תגובות לכתיבת תגובה