צילום: לע"מ

צילום: לע"מ

השורה התחתונה

באוצר עסוקים בהנפקות אג"ח ומתעלמים מסימני מאקרו מדאיגים

בזמן שהפד העביר את מדפסות הכסף להמתנה, האג"ח בישראל התייצבו על תשואות נמוכות, שקשה להצדיק את הסיכון עבורן. ככל שהממשלה תדבק במדיניות מרחיבה, עולה ההסתברות להורדת דירוג האשראי של ישראל

סיבת המוות המובילה בארה"ב היא מחלות לב. בזמן אירוע לב, החולה מובהל לבית החולים, שבו במקרים רבים מבוצעות התערבויות גדולות, כמו ניתוח מעקפים בחירום. אחרי הניתוח והתאוששות ממנו מתחילות התאוששות ארוכה והתאמת אורח החיים למציאות החדשה, כולל שינויים בדיאטה, נטילת תרופות קבועות ועוד.

קראו עוד בכלכליסט

הכלכלה ב־2020 עברה אירוע לב חמור, אולי אף בעוצמה גבוהה מזה של אירוע הלב שממנו סבלה ב־2007. הכלכלה העולמית סבלה אז ממשבר נזילות, שנבע מחוסר אמון בין פעילים במערכת הבנקאית. ניתוח המעקפים שביצע הרופא אז, הפדרל ריזרב, הכפיל את מאזן הפד מ־0.9 טריליון דולר לכ־2.2 טריליון דולר בתוך חודשים ספורים. אלא שזה לא הספיק לייצב את החולה. עד 2015 הפד המשיך להדפיס כסף במנות קטנות כדי לחזק את הכלכלה.

התאוששות החולה תשליך מיד על האג"ח

היום, במשבר הקורונה, המצב דומה. אירוע הלב הראשוני של סגירת העולם קיבל תגובה חזקה והחלטית מצד הפד ושאר הבנקים המרכזיים. ניתוח המעקפים שהפד לבדו ביצע בכלכלה העולמית כלל הזרמת כ־3 טריליון דולר בתוך כמה חודשים. עכשיו, אחרי הפעולה הדרמטית הזו, צריך לראות איך ההתאוששות נראית. יש עלייה עולמית במספר הנדבקים והאנשים המצויים בבידוד במידה הממשיכה להפריע לכלכלה להתנהל בצורה תקינה. העולם במירוץ לחיסון, אך זה לא כל כך פשוט, וגם כשיימצא החיסון ישנם קשיים לוגיסטיים בפריסה רחבה שלו. שוקי המניות, בדגש על מניות טכנולוגיה, מנופחים מאוד.

מבחינה ריאלית של מצב הכלכלה עולות שתי אפשרויות סבירות. הראשונה היא כלכלה מקרטעת בצל הקורונה. האבטלה תמשיך להיות גבוהה, עסקים ימשיכו לסבול. מצב כזה ידרוש סיוע מתמשך של הבנקים המרכזיים. זהו המצב הסביר וחלומם הרטוב של פעילי שוקי החוב. במצב כזה תשואות האג"ח יישארו נמוכות, והפעילים יוכלו להמשיך לסחור באג"ח המספק הגנת ריבית מינימלית.

בחלופה הסבירה פחות, אך עדיין אפשרית, הכלכלה תתאושש ותתחיל לתפקד לבד. אנשים ועסקים ילמדו לחיות בצל הקורונה וימצאו תעסוקה מותאמת למגבלות הרפואיות. אמנים יעשו הופעות בזום, מסעדות יציעו משלוחים בלבד. במצב כזה הפד יכול לתת לחולה חופש פעולה להתאושש בעצמו, והוא יכלול עליית תשואות אג"ח ופגיעה חמורה במשקיעים. בעוד במשברים קודמים היה אפשר להחזיק את איגרות החוב עד הפדיון ולהרוויח תשואות של 5% ויותר, היום זה לא אפשרי.

מה הבעיה? יש אוברדרפט

המדינה נמצאת בסגר שני. בתחילת השנה היתה למשרד האוצר תוכנית עבודה ותקציב מסודרים. פתאום צץ בלת"ם (בלתי מתוכנן) של מדינה בהסגר, עסקים קורסים, בעלי משכנתאות נאחזים בעור שיניהם. משרד האוצר צריך לגייס מקורות בשביל להתמודד עם הדרישה הגדולה. לכל קבוצה יש הצדקה לצורך הגדול: משקי הבית החלשים נאבקים על פת לחם, מעמד הביניים שילם מסים כל השנים ומצפה לקבל רמת שירותים מסוימת — מערכת חינוך שתעבוד 255 ימים בשנה, דמי אבטלה, כלכלה בתעסוקה מלאה. בעלי העסקים הקטנים, הבינוניים והגדולים דורשים מענה שיציל את העסקים שלהם חרף הסגירה הכפויה. כולם צודקים, אלא שהמציאות לא בהכרח תתיישר לפי הצדק.

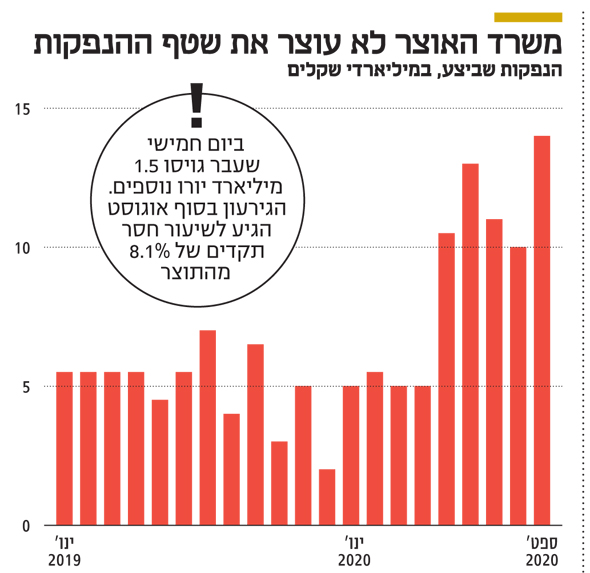

המשק הישראלי מתפקד כמו משק בית בישראל. הרכב התקלקל, הילד צריך שיעורי תגבור, הילדה צריכה גשר בשיניים והכל לוחץ? מה הבעיה? יש אוברדרפט. בחודשים מרץ ואפריל עוד היה אפשר לספוג את תוכניות התמיכה השונות בצורה פחות או יותר סבירה. נכון להיום, ועוד לפני שדובר על סגר, משרד האוצר מנפיק עוד ועוד איגרות חוב, כלומר נוטל הלוואות גדולות יותר ויותר. רק ביום חמישי שעבר ביצע האוצר גיוסי חוב ב־1.5 מיליארד יורו, בעקבות הגירעון שהגיע בסוף אוגוסט ל־8.1% מהתוצר.

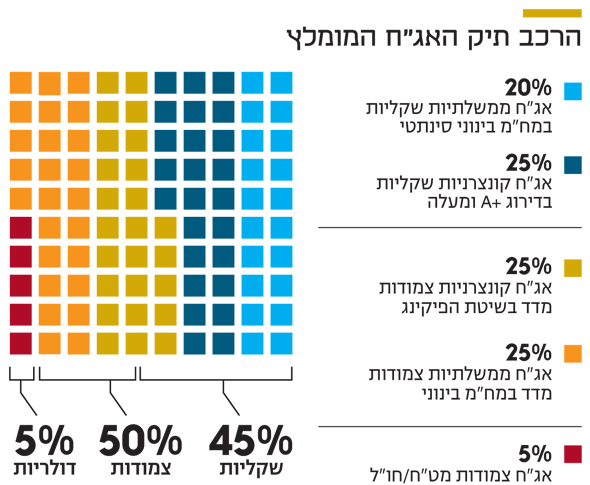

מי ששוקל היום אם לקנות איגרת חוב בארץ, צריך להקדיש לנושא מחשבה רבה. תשואות האג"ח היום מספקות הגנה מינימלית, וקשה להצדיק נטילת סיכון כדי להשיא תשואה של 1% בשנה במקרה הטוב. אם לא די בכך, משרד האוצר זקוק להרבה כסף שיגיע מהנפקות נוספות, כלומר צפוי עודף היצע שיוריד את מחירי האג"ח. ככל שהמצב נמשך והממשלה מספקת תמיכה ומדיניות מרחיבה, רק עולה ההסתברות להורדת דירוג האשראי של ישראל.

זה לא ששאר העולם במצב מזהיר, אבל במקרה של הורדת דירוג, רכיבי אשראי מסוימים יתייקרו אוטומטית - בלי קשר לאטרקטיביות היחסית של אג"ח ישראליות. וככל שיש יותר כסף במערכת, כך עולה ההסתברות לאינפלציה גבוהה. הסימנים כעת מצביעים על עליית תשואות בעולם בכלל, ובישראל בפרט.

השורה התחתונה

תשואות האג"ח בישראל לא בהכרח מצדיקות את הסיכון. בקרוב צפוי עודף היצע, וגם הורדת דירוג אורבת לישראל

דרור גילאון הוא שותף מנהל בגילאון & גורדון שירותים פיננסים בהתאמה אישית וכלכלן ראשי באזימוט בית השקעות. אורנן סולומון הוא מנהל השקעות ראשי ושותף באזימוט בית השקעות